L’istituto di credito guidato da Marco Morelli ha registrato nel quarto trimestre 2019 un margine di intermediazione pari a 268,9 milioni, il doppio rispetto ai 133,7 milioni del quarto trimestre 2018. Hanno contributo una crescita dei ricavi (+12,2% a 862,9 milioni) e un calo dei costi (-6,5% a 594,0 milioni). Impatti non ricorrenti determinano una perdita di 1,2 miliardi.

La strada della ripresa appare faticosa per Mps, ma i segnali di un miglioramento ci sono e testimoniano come la banca stia tornando faticosamente in carreggiata. I conti del quarto trimestre 2019, infatti, nonostante la perdita già annunciata da 1,2 miliardi legata alla revisione della valutazione delle Dta, evidenziano un risultato operativo pari a 268,3 milioni, raddoppiato rispetto all’ultimo trimestre del 2018.

“Guardando da dove siamo partiti e dove siamo arrivati oggi, ritengo che abbiamo fatto un grande lavoro” ha commentato Marco Morelli, amministratore delegato di Mps, “secondo me i risultati raggiunti negli ultimi 3 anni, in particolare 2018 e 2019, dimostrano che siamo riusciti a ripristinare la credibilità, a ridare dignità a coloro che lavorano in Mps. Da questo momento servono sforzi ulteriori sulla crescita commerciale”.

Morelli ha anche precisato che “Non abbiamo raggiunto i target formali imposti dal piano di ristrutturazione deciso tre anni fa: un piano che non abbiamo la possibilità di rivedere, a differenza di quello che tutte le altre banche hanno fatto negli ultimi 12-18 mesi. Siamo obbligati a proseguire su questo percorso facendo riferimento a valori fissati tre anni fa”. Per questo la banca dovrà procedere a 100 milioni di tagli nei costi il prossimo anno, che non avranno impatti sui programmi operativi.

Quanto al 2020, Morelli prevede che “le pressioni sul margine di interesse proseguiranno ma ci aspettiamo di riuscire a bilanciare e a bocce ferme e senza eventi inattesi prevediamo un risultato operativo netto in linea con il 2019 senza impatti sulla nostra liquidità e indici patrimoniali”.

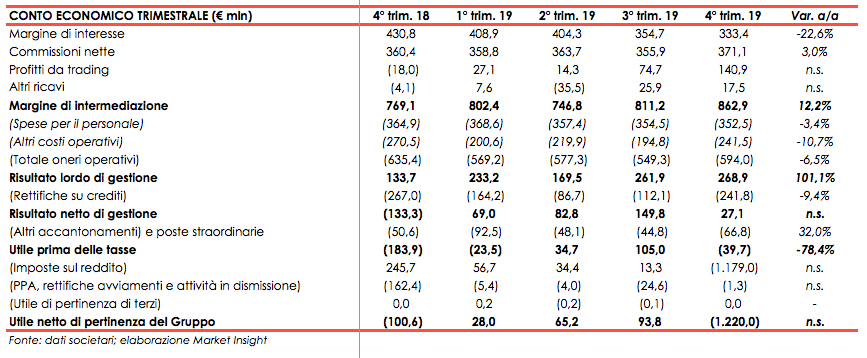

Nella tabella seguente riportiamo il confronto tra i conti economici trimestrali di Mps.

Nel quarto trimestre 2019 Mps ha registrato un margine di intermediazione di 862,9 milioni, in crescita del 12,2% rispetto al quarto trimestre 2018. Nel confronto rispetto ai ricavi degli ultimi tre mesi dello scorso anno si nota come tutte le componenti abbiano dato un contributo positivo.

Il margine di interesse è diminuito del 22,6% a 333,4 milioni soprattutto per le continue pressioni sull’attivo (con tassi attivi e volumi medi di impieghi in calo) e per il costo delle emissioni effettuate nel secondo semestre. Le commissioni si sono attestate a 371,1 milioni, in aumento del 3% rispetto all’ultimo trimestre 2018 grazie alle componenti relative al credito e ai servizi di pagamento.

I profitti da trading sono pari a 140,9 milioni, contro la perdita di 18,0 milioni nel quarto trimestre 2018. All’interno di tale voce c’è da registrare il positivo impatto legato agli effetti della rivalutazione dei titoli Sorgenia e Tirreno Power.

Gli altri ricavi sono positivi per 17,5 milioni, mentre erano negativi per 4,1 milioni nell’ultimo trimestre 2018.

Buono il controllo dei costi, scesi del 6,5% a 594,0 milioni, rispetto all’analogo periodo 2018. Sono risultati in calo sia la componente del personale (-3,4% a 352,5 milioni) sia quella degli altri costi operativi (-10,7% a 241,5 milioni), nonostante includano maggiori impairment su immobilizzazioni.

Tali dinamiche hanno portato a un miglioramento del risultato lordo di gestione che è praticamente raddoppiato a 268,9 milioni rispetto ai 133,7 milioni dell’ultimo scorcio 2018.

In calo le rettifiche su crediti a 241,8 milioni (-9,4%). Tanto basta per permettere al risultato netto di gestione di rimanere in zona positiva per 27,1 milioni, contro il rosso di 183,9 milioni del quarto trimestre 2018.

Atre voci straordinarie, tuttavia, tra cui quella più rilevante è rappresentata da un contributo negativo per 1,1 miliardi dovuto alla revisione del valore delle attività per imposte anticipate (DTA) iscritte in bilancio, per tener conto degli effetti sui futuri redditi imponibili derivanti dalla reintroduzione dell’agevolazione fiscale “ACE – Aiuto alla Crescita Economica” e dell’evoluzione dello scenario macroeconomico, portano il risultato in rosso per 1,22 miliardi.