illimity ha archiviato il quarto trimestre con un un risultato netto positivo di 2,1 milioni, raggiungendo il pareggio. Il 2019 si è chiuso con un rosso di 16,1 milioni, in linea con le attese del piano. A fine dicembre il totale attivo ha raggiunto 3.026 milioni (+54,7% rispetto al 30 settembre 2019), trainato dalla forte crescita degli impieghi alla clientela, aumentati a 1.638 milioni (+30,5% rispetto a fine settembre), grazie al contributo di tutte le principali aree di business.

“Siamo molto orgogliosi dei risultati conseguiti durante il primo anno di vita di illimity. Tutti gli obiettivi strategici che ci eravamo prefissati per il 2019 sono stati raggiunti e abbiamo creato le basi per lo sviluppo futuro della banca”.

È con queste parole che Corrado Passera, Ceo di illimity, ha commentato i risultati del quarto trimestre 2019.

“Abbiamo dimostrato di avere una significativa capacità di generare business in tutte le aree in cui operiamo, lanciato con grande successo una banca diretta digitale all’avanguardia per servizi e user experience e adottato nuove iniziative strategiche in aggiunta a quanto previsto dal piano iniziale”, ha aggiunto il manager.

“La fase di start-up di illimity può oggi dirsi sostanzialmente conclusa: con la squadra, i sistemi e le risorse operative già in essere, prevediamo che la leva operativa diventi progressivamente più visibile nel corso del 2020, esercizio che vedrà una forte progressione trimestrale di ricavi e redditività. Confermiamo pertanto i nostri obiettivi”, ha concluso Passera.

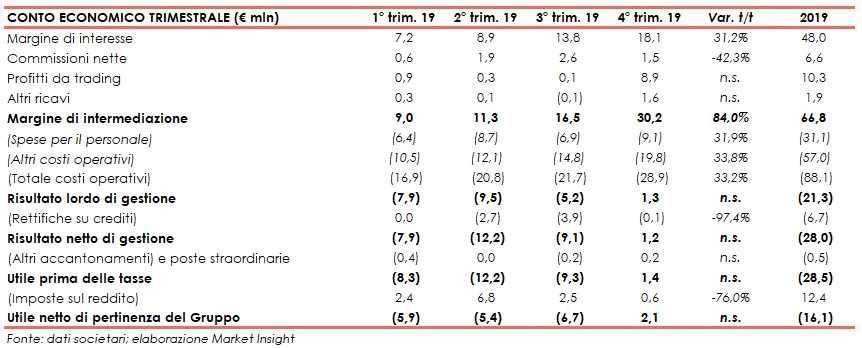

Il margine di intermediazione si è attestato a 30,2 milioni (+84% rispetto al trimestre di confronto). Nel 2019 stato pari a 66,8 milioni.

Il margine di interesse ha raggiunto 18,1 milioni (+31,2% t/t), grazie al significativo contributo dell’attività della divisione Distressed Credit Investment & Servicing. Si segnala una crescita degli interessi passivi a seguito della consistente raccolta di depositi connessa al lancio della banca digitale diretta. Nel 2019 si è attestato a 48 milioni.

Le commissioni nette, scese a 1,5 milioni (-42,6% rispetto al terzo trimestre 2019) sono legate principalmente alla strutturazione delle operazioni di senior financing e di Cross-over & Acquisition finance. Nel 2019 sono state pari a 6,6 milioni.

I profitti da trading si sono fissati a 8,9 milioni (0,1 milioni nel trimestre di confronto), a seguito della decisione di ridefinire la strategia di investimento sul portafoglio titoli. Nel 2019 si sono attestati a 10,3 milioni.

I costi operativi sono cresciuti a 28,9 milioni (+33,2% t/t), che includono circa 3 milioni di costi specifici connessi al lancio della banca digitale diretta e altri 1,8 milioni legati a specifici progetti una tantum. Le spese per il personale sono salite a 9,1 milioni (+31,9% t/t). Nel 2019 i costi operativi si sono attestati a 88,1 milioni.

Tali dinamiche hanno portato a un risultato lordo di gestione positivo per 1,3 milioni (-5,2 milioni nel trimestre precedente, -21,3 milioni nel 2019) e, dopo rettifiche su crediti sostanzialmente nulle (6,7 milioni nel 2019), il periodo si chiuso con un utile netto di 2,1 milioni (-6,7 milioni nel terzo trimestre), portando il 2019 ad essere archiviato con un rosso di 16,1 milioni, in linea con quanto previsto dal piano industriale.

Dal lato patrimoniale, al 31 dicembre 2019 il totale attivo ammonta a 3.026 milioni (1.956 milioni al 30 settembre 2019), e comprende principalmente crediti per finanziamenti concessi alla clientela per 1.638 milioni (+30,5% rispetto a fine settembre e più che triplicato da inizio anno).

Di questi, i volumi di attivi nei business specializzati con la clientela Pmi sono pari a 527 milioni (+64,7% rispetto al 30 settembre), mentre quelli relativi al segmento Distressed Credit Investment & Servicing si attestano a 1.008 milioni (+22,6% rispetto a fine settembre).

A fine dicembre, lo stock di crediti dubbi netti organici si attesta a circa 19,5 milioni (in lieve calo rispetto a fine settembre), corrispondenti ad un rapporto tra crediti dubbi netti organici e crediti netti totali verso la clientela (con esclusione dei portafogli Npl e Utp acquistati) pari al 2,2% rispetto al 2,7% del secondo trimestre.

La raccolta netta è salita a 2.356 milioni (+80,8% rispetto al 30 settembre 2019), al cui interno quella da clientela cresce a 1.979 milioni (+118,4% rispetto a fine settembre 2019), grazie anche al lancio della banca digitale, che in pochi mesi ha raccolto circa 731 milioni.

In merito alla solidità patrimoniale, al 31 dicembre 2019 il CET1 si mantiene su livelli molto elevati, pari ad oltre il 21 per cento.