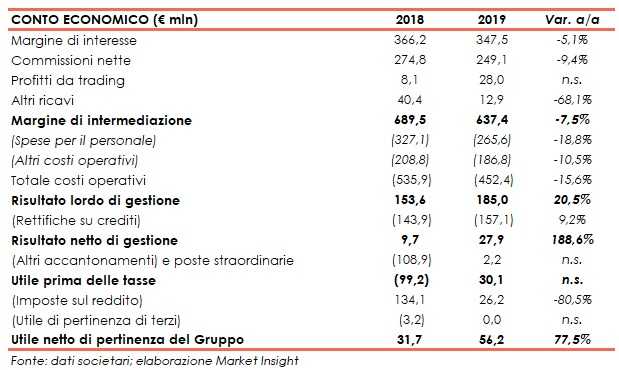

Creval ha archiviato il 2019 con un margine di intermediazione pari a 637,4 milioni (-7,5% a/a per via del calo delle componenti core). Il periodo si è chiuso con utile netto di 56,2 milioni (+77,5% rispetto al 2018) grazie a una forte contrazione dei costi.

“Il 2019 rappresenta un anno molto importante per il Creval: in 7 mesi dalla presentazione del piano industriale, la banca ha raggiunto ragguardevoli risultati in termini di efficienza e

miglioramento del profilo rischio con un forte focus sulla redditività, riuscendo così a conseguire un utile netto in forte crescita rispetto all’anno precedente. Abbiamo registrato un trend positivo dei volumi della clientela retail trimestre dopo trimestre,

È con queste parole che Luigi Lovaglio, Ad di Creval, ha commentato i risultati del primo semestre.

Il margine di intermediazione è sceso a 637,4 milioni (-7,5% rispetto al 2018), al cui interno il margine di interesse è diminuito a 347,5 milioni (-5,1% a/a), per effetto della dinamica dei tassi e della campagna commerciale del primo semestre dell’anno, mentre le commissioni nette sono scese a 249,1 milioni (-9,4% su base annua), in seguito principalmente alla riduzione delle commissioni up-front e al deconsolidamento di Global Assicurazioni e Global Broker a fine 2018.

I ricavi da trading sono aumentati a 28 milioni (8,1 milioni nel periodo di confronto), beneficiando della plusvalenza legata alla cessione della quota in Nexi.

I costi operativi sono diminuiti a 452,4 milioni (-15,6% a/a), al cui interno le spese per il personale sono calate a 265,6 milioni (-18,8% rispetto al 2018 quando includevano anche il costo relativo al piano di esodi anticipati), mentre gli altri costi a 186,8 milioni (-10,5% su base annua), in seguito sia all’applicazione dell’Ifrs16 sia alle minori spese dopo interventi di efficientamento.

Tali dinamiche hanno portato a un risultato lordo di gestione pari a 185 milioni (+20,5% rispetto al periodo di confronto) e, dopo rettifiche su crediti salite a 157,1 milioni (+9,2% a/a), per effetto di extra rettifiche volte al rafforzamento delle coperture in vista della cessione di Npl, il risultato netto di gestione è aumentato a 27,9 milioni (9,7 milioni nel 2018) e l’utile netto a 56,2 milioni (+77,5% su base annua; il 2018 scontava minusvalenze da cessione di Npe).

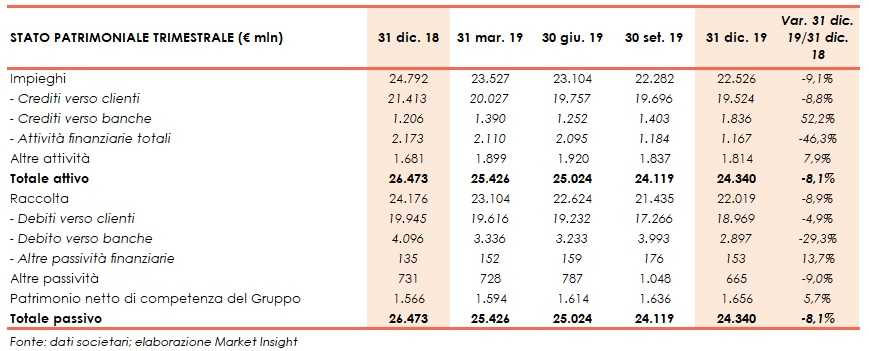

A livello patrimoniale, al 31 dicembre 2019 gli impieghi scendono a 22,5 miliardi (-9,1% rispetto a fine 2018), per minori crediti verso clienti a 19,5 miliardi (-8,8% rispetto al 31 dicembre 2018), coerentemente con l’approccio volto a una riduzione delle esposizioni non-core.

I crediti deteriorati netti al 31 dicembre si attestano a 732,5 milioni (-15,9% rispetto a fine 2018) con un coverage ratio al 52,3%, al cui interno le sofferenze ammontano a 144 milioni (con un grado di copertura al 74,2%) e le inadempienze probabili a 546,6 milioni (con un coverage ratio al 41,3%).

La raccolta diminuisce a 22 miliardi (-8,9% rispetto al 31 dicembre 2018), al cui interno quella da clientela diminuisce a 19 miliardi (-4,9% rispetto a fine 2018).

Sul fronte della solidità patrimoniale, al 31 dicembre il CET1 si fissa a 15,50% (13,52% al 31 dicembre 2018).