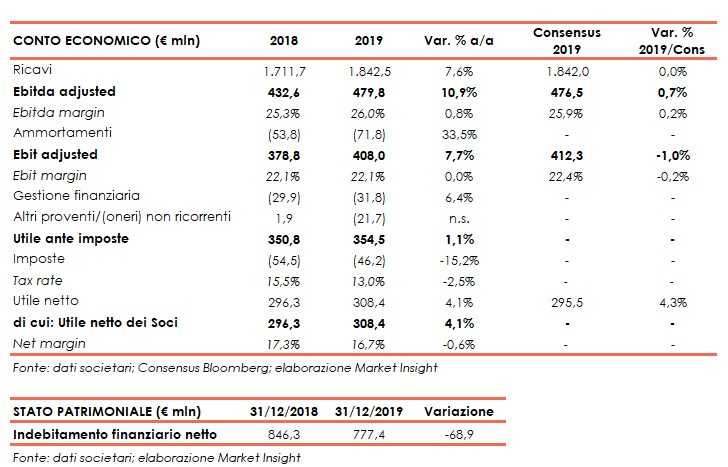

Nel 2019 il gruppo ha realizzato ricavi pari a 1.842,5 milioni, in crescita del 7,6% su base annua e in linea con le attese. Una performance che media da un lato una crescita organica del 5,9% e un effetto cambi positivo del 2,1%, dall’altro un effetto perimetro negativo del -0,4 per cento.

L’Ebida adjusted è salito del 10,9% a 479,8 milioni (+0,7% vs consensus), beneficiando anche di un effetto positivo dovuto alla applicazione del principio contabile IFRS 16 di 15 milioni.

Ll’Ebit adjusted è cresciuto del 7,7% a 408 milioni, inferiore però dell’1% rispetto alle attese degli analisti, in presenza di ammortamenti aumentati del 33,5 per cento.

Gli oneri finanziari netti saliti del 6,4% a 31,8 milioni mentre gli oneri non ricorrenti sono stati pari a 21,7 milioni, principalmente attribuibili a operazioni di ristrutturazione, e si confrontano con proventi non ricorrenti per 1,9 milioni registrati nel 2018.

Il periodo in esame si è chiuso con un utile netto salito del 4,1% 308,4 milioni (+4,3% vs consensus).

Sul fronte patrimoniale l’indebitamento finanziario netto si è attestato a 777,4 milioni, in calo di 68,9 milioni rispetto a fine 2018. Una dinamica guidata dalla positiva generazione di cassa, al netto delle acquisizioni di Rhumantilles e Ancho Reyes e Montelobos, e della vendita di Villa Les Cèdres , e dopo il pagamento del dividendo (57,3 milioni), gli acquisti di azioni proprie (47,3 milioni) e l’effetto IFRS16 (90,4 milioni).

Il CdA proporrà all’assemblea la distribuzione di un dividendo per l’esercizio 2019 di € 0,055 per azione (+10% rispetto all’anno precedente), che verrà posto in pagamento il prossimo 22 aprile, con stacco cedola il 20 aprile.

Guardando all’esercizio corrente, Bob Kunze-Concewitz, Ceo di Campari, ha dichiarato tra l’altro che “Siamo fiduciosi circa il conseguimento di una crescita a valore dell’EBIT nel 2020, guidata dalle principali combinazioni di prodotti a elevata redditività nei mercati chiave del Gruppo”.

“Prevediamo che il completamento delle attività di destoccaggio, effettuate in relazione a cambiamenti negli assetti distributivi del Gruppo, possa avere un impatto sull’andamento del primo semestre, cui si aggiunge la base di confronto sfavorevole del corrispondente periodo dell’anno precedente. Con riferimento alla marginalità,riteniamo che il trend possa continuare a risentire dell’aumento persistente del prezzo d’acquisto dell’agave e dei dazi sulle importazioni negli Stati Uniti, primo mercato del Gruppo”.