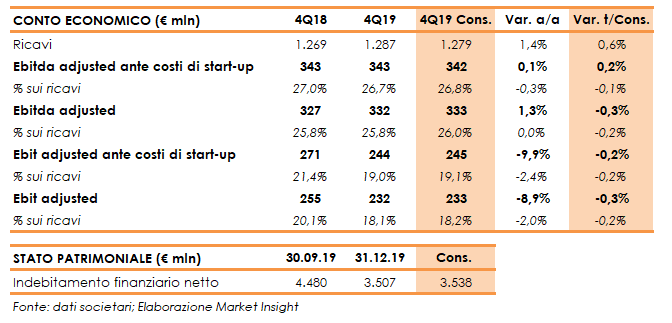

Pirelli ha diffuso i conti preliminari del quarto trimestre 2019, con ricavi in aumento dell’1,4% a 1.287 milioni (1.279 milioni il consensus) portando il totale dell’esercizio a 5,323 milioni in linea alla guidance societaria.

Nel quarto trimestre, il gruppo ha registrato una crescita dei volumi Car ≥18 pollici del 15,3% sul canale Primo Equipaggiamento per effetto di nuove forniture in Europa di prodotti High Value ad alto contenuto tecnologico e in linea con la nuova normativa sulla riduzione di emissioni di CO2, oltre che di nuovi contratti in Nord America e Apac.

Più contenuta la crescita nel canale Ricambi (+3,5%) che riflette la sfavorevole base di confronto (+15,6% la crescita nel quarto trimestre 2018) e l’andamento delle vendite di prodotti Winter, impattate dalle miti temperature invernali.

La differenza rispetto al target 2019 di una crescita dell’High Value ≥+7,5% è riconducibile al rallentamento della domanda di specialties ≤17” principalmente sul Primo Equipaggiamento – in linea con il calo della produzione Car – e alla crescita più contenuta del Winter.

Il contributo del price/mix nel trimestre è stato del +0,5%, più contenuto rispetto ai trimestri precedenti per effetto di maggiori vendite sul canale Primo Equipaggiamento (+15,3% i volumi Car ≥18 pollici nel quarto trimestre rispetto a +3,5% sul canale Ricambi) e della più contenuta riduzione dello Standard (-0,7% nel quarto trimestre 2019).

A livello di gestione operativa, l’Ebitda adjusted ante costi di start-up è rimasto sostanzialmente stabile a 343 milioni, con un’incidenza sul fatturato in lieve calo al 26,7% (-30 punti base), includendo l’impatto dell’applicazione dell’IFRS 16.

L’Ebit adjusted ante costi di start-up ha segnato un -9,9% a 244 milioni con una marginalità in calo al 19% (-2400 punti base), mentre l’Ebit adjusted è diminuito dell’8,9% a 232 milioni con un’incidenza sui ricavi al 18,1% e al 17,2% nell’intero esercizio 2019 in linea alla guidance (18,4% nel 2018).

Dal lato patrimoniale, l’indebitamento finanziario netto è diminuito a 3,5 miliardi (3,024 milioni escludendo l’impatto dell’IFRS 16) in miglioramento rispetto ai 4.480 milioni al 30 settembre 2019, con un rapporto NetDebt/Ebitda ante costi di start up pari a 2,59x.