In un quarto trimestre 2019 decisamente positivo per i mercati azionari e per il settore delle biotecnologie, BB Biotech ha riportato un utile netto di CHF 505 milioni, a fronte di una perdita netta di CHF 643 milioni dello stesso periodo del 2018.

Nello stesso periodo il valore intrinseco (NAV) di BB Biotech ha replicato la performance dell’indice NBI, con un progresso del 17,5% in CHF, 17,7% in euro e 21,1% in dollari.

Nel quarto trimestre, il prezzo dell’azione di BB Biotech è cresciuto del 7,7% in CHF e dell’8,5% in euro. L’esclusione del titolo BB Biotech dall’indice EuroStoxx600 dello scorso 23 dicembre, a seguito di una modifica settoriale, ha frenato l’attenzione del mercato, portando la quotazione delle azioni al di sotto di quella del portafoglio.

L’intero anno 2019 si è chiuso con un utile netto di CHF 677 milioni, contro una perdita netta di CHF 471 milioni registrata nel 2018.

Nel 2019 il Nav è cresciuto del 23,4% in CHF, 28,1% in euro e 25,1% in dollari.

Il rendimento totale delle azioni della holding svizzera è stato pari al 18,5% in CHF e al 23,4% in euro e quindi leggermente inferiore alla performance del portafoglio sottostante. L’indebolimento dell’euro rispetto al dollaro nell’arco dell’intero anno ha aiutato la performance in euro.

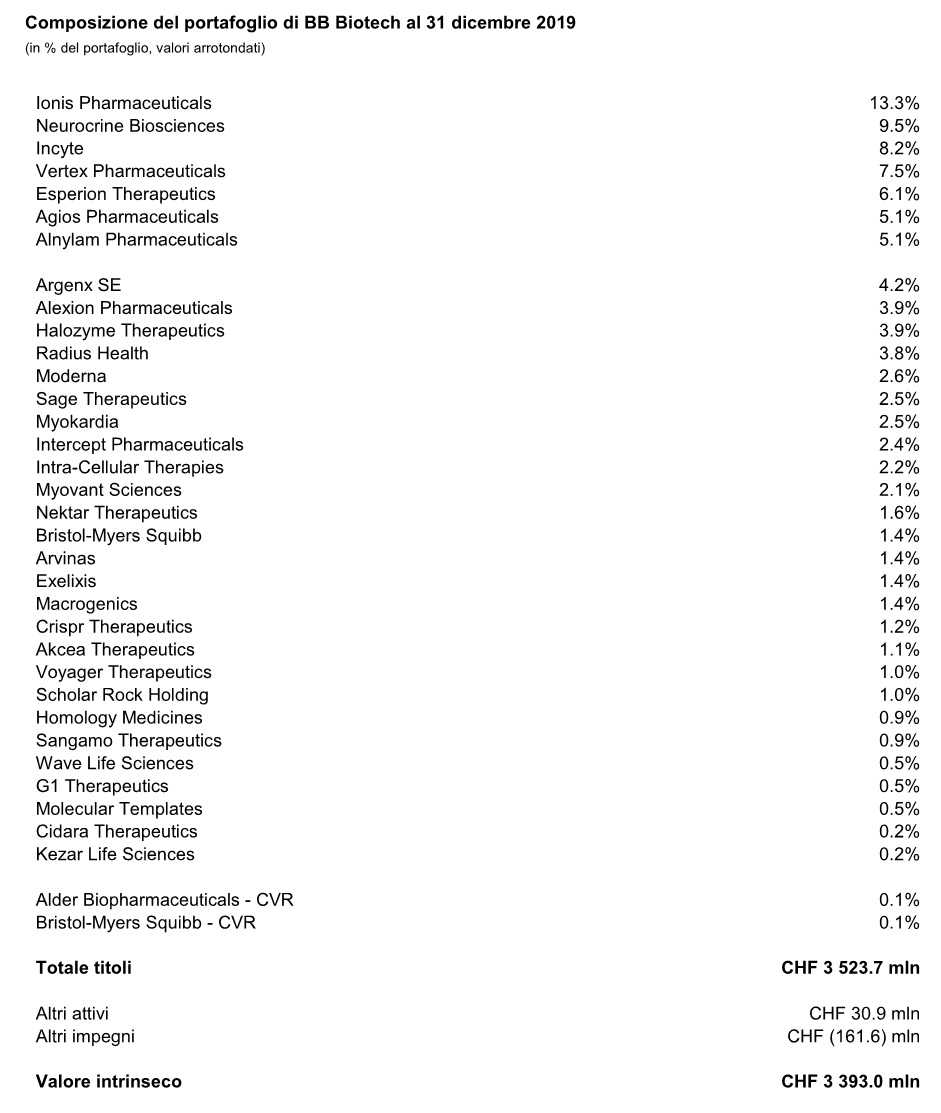

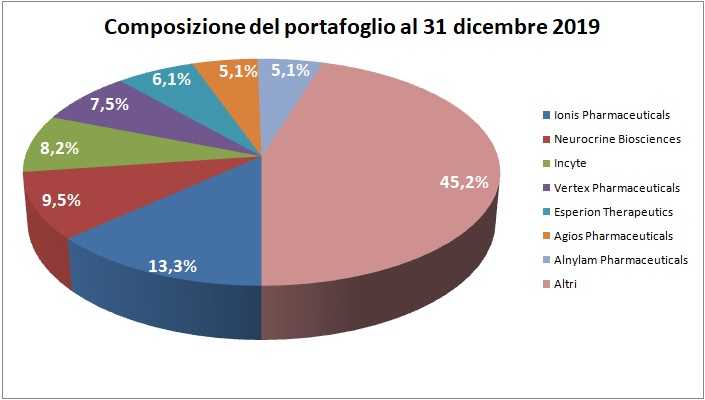

Dall’esame del portafoglio si rileva che le maggiori partecipazioni sono quelle detenute in Ionis Pharmaceuticals (13,3%), cui seguono Neurocrine Biosciences (9,5%), Incyte (8,2%) Vertex Pharmaceuticals (7,5%), Esperion Therapeutics (6,1%), Agios Pharmaceuticals (5,1%) e Alnylam Pharmaceuticals (5,1%).

In relazione poi alle modifiche di portafoglio si segnala che nel quarto trimestre, BB Biotech ha chiuso quattro posizioni, dismettendo le seguenti quote.

Nello specifico, è stata ceduta la partecipazione in Audentes Therapeutics per circa 85 milioni di dollari generando un utile di oltre 50 milioni di dollari per un investimento durato solo un anno.

Inoltre, è stata dismessa a favore di Bristol-Myers Squibb (BMS) la partecipazione in Celgene, operazione a fronte della quale ha ricevuto azioni BMS.

Ceduta anche la quota in Alder Biopharmaceuticals per 18 dollari per azione in contanti, con un premio del 79% rispetto al prezzo di chiusura del giorno precedente; l’operazione prevede anche un certificato di valore condizionale (contingent value right – CVR) non negoziabile di 2 dollari per azione nel caso di approvazione da parte dell’EMA per l’eptinezumab.

Infine, è stata dismessa la posizione residua in Gilead, posizione storica che rimane uno degli investimenti più brillanti degli ultimi 15 anni. L’azienda ha consolidato la propria leadership nel segmento delle terapie anti-HIV, ma il prodotto candidato all’approvazione per la terapia della steatoepatite non alcolica (NASH) comporta la necessità di nuove attività in pipeline.

Nel corso del quarto trimestre sono state effettuate poi prese di beneficio anche su investimenti quali Incyte, Crispr Therapeutics e Intracellular.

La liquidità derivata da tali operazioni è stata reinvestita in obiettivi associati alla riallocazione strategica del portafoglio, con maggiore attenzione su aziende a piccola e media capitalizzazione. BB Biotech ha quindi approfittato delle condizioni di mercato per incrementare le proprie posizioni in Agios, Arvinas Macrogenics, Scholar Rock, Wave Life Sciences e Kezar.

In aggiunta, è stato effettuato un nuovo investimento in Molecular Templates, azienda che concentra le proprie attività di ricerca su corpi tossinici ingegnerizzati (engineered toxin bodies – ETB), una potenziale nuova generazione di immunotossine.

Da segnalare che, mentre nei primi nove mesi dell’anno la FDA aveva approvato complessivamente 27 nuovi farmaci e nel solo quarto trimestre ne ha omologati ben 21.

I flussi negativi di capitale per il settore sono stati trainati dagli investitori generalisti, mentre gli investitori specializzati hanno beneficiato dell’accelerazione delle attività M&A in ambiti quali oncologia personalizzata, medicina genetica e farmaci basati su RNA.

Nel complesso, per il 2020 il settore biotecnologico sembra avviato a offrire ulteriori opportunità rialziste.

Il Cda proporrà all’assemblea generale, che si terrà il prossimo 19 marzo, il pagamento di un dividendo ordinario di CHF 3,40 per azione (+11,5% rispetto al dividendo 2018 di CHF 3,05), pari del 5% del prezzo medio dell’azione nell’arco del mese di dicembre 2019.

Per il 2020 la società segnala che i fondamentali del settore appaiono molto favorevoli e le attività di M&A proseguiranno anche nell’anno delle elezioni presidenziali negli USA.

BB Biotech ritiene che il 2020 apporterà importanti progressi tecnologici, tra cui nuovi approcci terapeutici per curare numerose esigenze mediche finora insoddisfatte. L’asset allocation del team di investimento non solo si concentrerà su ambiti già consolidati (come oncologia, malattie orfane e indicazioni neurologiche), ma punterà anche su tecnologie emergenti in rapida affermazione, che promettono il migliore profilo terapeutico a fronte di un congruo valore economico.

Il team di BB Biotech prevede la prosecuzione del dibattito sulla definizione del valore e sui cambiamenti strutturali nel sistema sanitario statunitense nel corso dell’anno delle elezioni presidenziali del 2020.

Le valutazioni interessanti delle aziende a piccola e media capitalizzazione continueranno probabilmente a rendere possibile un’intensa attività M&A nel settore. L’acquisizione di Celgene da parte di BMS per 70 miliardi di dollari dimostra che, a questi livelli di valutazione, anche le società a grande capitalizzazione possono rappresentare target strategici. Analogamente a quanto avvenuto per Gilead, anche con Celgene BB Biotech ha beneficiato di un track record di oltre 15 anni di partecipazioni azionarie e guadagni estremamente proficui.