Pirelli ha comunicato ieri a mercati chiusi i risultati definitivi 2019, dopo aver presentato i preliminari lo scorso 19 febbraio.

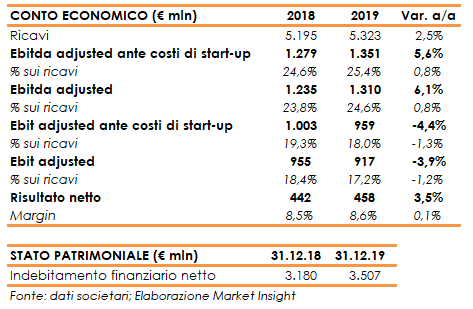

Il gruppo ha archiviato l’esercizio 2019 con ricavi in aumento del 2,5% (2,2% la variazione organica) a 5,323 miliardi, grazie all’ulteriore rafforzamento del segmento High Value, che rappresenta ora il 66,5% dei ricavi complessivi (era il 63,7% del 2018).

In particolare, i volumi del segmento High Value hanno registrato una crescita del 6,4%, mentre quelli del segmento Car New premium sono aumentati dell’8% grazie ad un miglioramento della quota di mercato nelle aree geografiche principali.

Positivo il price/mix (+4,2%), sostanzialmente in linea con il target fissato dalla società (+4,5%), supportato dal crescente peso dell’High Value e dal miglioramento del mix di prodotto. Il mercato, specie nel canale Primo Equipaggiamento, è comunque risultato debole e caratterizzato da un’elevata pressione competitiva sui prezzi.

Per quanto riguarda la gestione operativa, l’Ebitda Adjusted ante costi di start-up è stato di 1,35 miliardi (+5,6% rispetto al 2018) con un’incidenza sul fatturato del 25,4%. Il dato include il beneficio derivante dall’applicazione del nuovo principio contabile IFRS 16, per 104 milioni. L’Ebitda Adjusted è invece aumentato del 6,1% a 1,31 miliardi da 1,23 miliardi nell’esercizio 2018.

L’Ebit adjusted ante costi di start-up ha segnato un calo del -4,4% a quota 958 milioni, con una marginalità al 18% (-130 punti base). L’Ebit Adjusted è diminuito del 3,9% a 917,3 milioni con un margine pari al 17,2% (-120 punti base) sostanzialmente in linea alla guidance fornita dalla società.

A pesare sono stati soprattutto fattori quali l’inflazione dei costi, la debolezza generale della domanda e la pressione sui prezzi, solo parzialmente compensati dal miglioramento del price/mix e dall’aumento dell’efficienza.

Il risultato netto totale ha registrato un aumento del 3,5% a 457,7 milioni (442,4 milioni nel 2018). Al risultato 2019 ha contribuito anche il beneficio derivante dai crediti di imposta in Brasile, mentre l’utile 2018 era stato impattato positivamente dal regime di tassazione agevolato del “Patent Box”.

Il flusso di cassa netto ante dividendi, prima dell’applicazione del principio contabile IFRS 16, è positivo per 332,9 milioni, in linea con il target 2019, e include investimenti per 390,5 milioni destinati principalmente all’High Value e ad un’efficace gestione del circolante dovuta alla normalizzazione del livello delle scorte.

Dal lato patrimoniale, l’indebitamento finanziario netto sale a 3,5 miliardi per effetto dell’applicazione del principio contabile IFRS 16 per 483 milioni. Escludendo tale l’impatto, l’indebitamento finanziario netto si attesta a 3,024 miliardi, in calo di 156 milioni rispetto a fine 2018 nonostante il pagamento di dividendi per 177 milioni.

Infine, il Cda ha proposto la distribuzione di un dividendo di 0,183 euro per azione (0,177 quello riferito all’esercizio 2018), pari a un payout ratio di circa il 40%, per un importo complessivo di 183 milioni.

Il dividendo relativo all’esercizio 2019 sarà posto in pagamento a partire dal 24 giugno 2020 (stacco cedola in data 22 giugno 2020 e record date in data 23 giugno 2020).