Campbell Soup, azienda leader in Nord America nel settore alimentare pone le basi per il suo rilancio sullo sviluppo dei suoi brand, autofinanziandosi con i proventi derivanti dalla razionalizzazione dei costi. In questa ottica può essere vista la vendita del business europeo delle chips a fine 2019. Nel primo trimestre dell’esercizio 2019-20 i ricavi consolidati sono rimasti stabili a/a intorno agli usd 2,2 miliardi, l’Ebitda è sceso dell’11,25 a 398 milioni e l’utile netto del 14,4% a 166 milioni.

Campbell Soup Company è un produttore e un rivenditore di prodotti alimentari e bevande, organizzato in due segmenti in base alle caratteristiche dei, prodotti, dei processi produttivi, della tipologia di clienti, dei metodi di distribuzione e del quadro normativo:

- Meals & Beverages, che comprende la produzione di pasti e bevande, le attività di vendita al dettaglio e i servizi di ristorazione negli Stati Uniti e in Canada.

- Snack, che include i biscotti Pepperidge Farm, crackers, prodotti da forno freschi e prodotti surgelati per la vendita al dettaglio negli Stati Uniti.

Più in dettaglio il segmento Meals & Beverages include i seguenti prodotti:

- Campbell’s: zuppe condensate e pronte da servire, sughi, pasta,fagioli, salse per la cena e succo di pomodoro,

- Swanson: brodo e pollame in scatola,

- Pacific Food: brodo, zuppe, bevande non casearie e altri pasti pronti,

- Prego: sughi per la pasta,

- Pace: salse messicane,

- Plum: alimenti per bambini e snack,

- V8: succhi e bevande.

Il segmento comprende anche il settore dei pasti pronti e delle bevande in America Latina.

Analogamente il segmento Snack gestisce i seguenti brand:

- Milano: biscotti,

- Goldfish: crackers,

- Snyder’s of Hanover: salatini,

- Lance: cracker,

- Cape Cod e Kettle Brand: chips,

- Late July: spuntini,

- Snack factory, Pretzel Chips e Pop Secrets: popcorn,

- Emerald: noccioline

e altri spuntini prodotti negli Stati Uniti e in Canada.

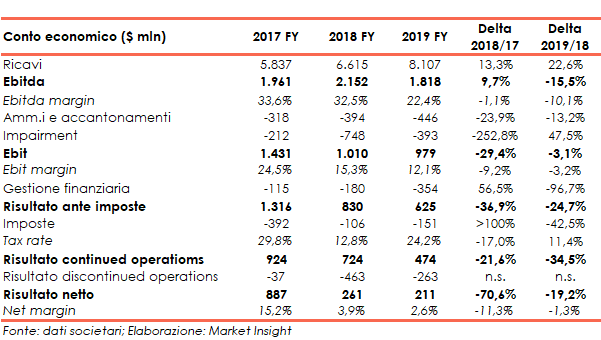

CONTO ECONOMICO

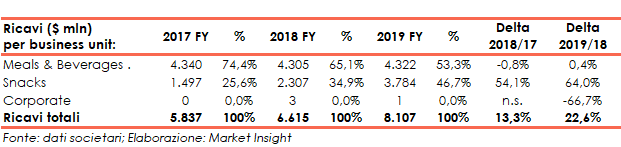

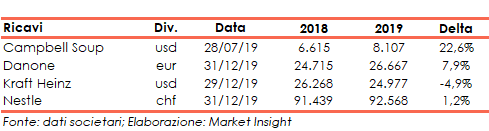

Nel 2018-19 i ricavi sono risultati in aumento del 22,6% a/a da usd 6,6 miliardi a 8,8 miliardi, rafforzando il trend di crescita che aveva caratterizzato il 2017-18 (+13,3% a/a da 5,8 miliardi a 6,6 miliardi).

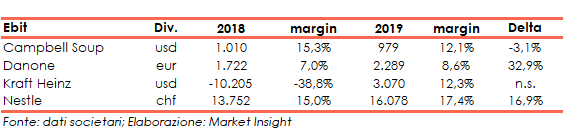

Tuttavia, a causa di un aumento generalizzato dei costi, in particolare quelli di produzione passati da 4,2 miliardi a 5,4 miliardi, l’Ebitda e l’Ebit sono calati rispettivamente del 15,5% da 2,2 miliardi (margin del 32,55) a 1,8 miliardi (margin del 22,4%) e del 3,1% da 1,01 miliardi (margin del 15,3%) a 979 milioni (margin del 12,1%).

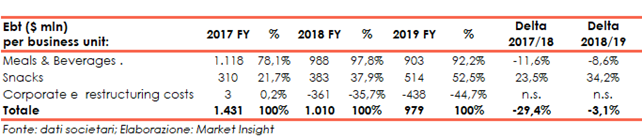

In particolare, l’Ebit della divisione Meal & Beverages è sceso dell’8,6% da 988 milioni a 903 milioni mentre quello della divisione Snacks è risultato in espansione del 34,2% da 383 milioni a 514 milioni. I costi corporate e di ristrutturazione sono poi aumentati da 361 milioni a 438 milioni.

L’aumento delle uscite di natura finanziaria da 180 milioni a 354 milioni e il maggior carico fiscale da 106 a 151 milioni hanno determinato una contrazione dell’utile delle attività continuative del 34,5% da 724 milioni a 474 milioni.

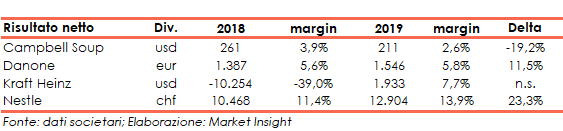

Infine, le minori perdite da discontinued operations (da 463 milioni a 263 milioni) hanno permesso all’utile netto di arrivare a 211 milioni, comunque in calo del 19,2% rispetto ai 271 milioni dell’anno precedente.

Tutto ciò ha determinato anche una contrazione del net margin dal 3,9% del 2017-18 al 2,6% del 2018-19.

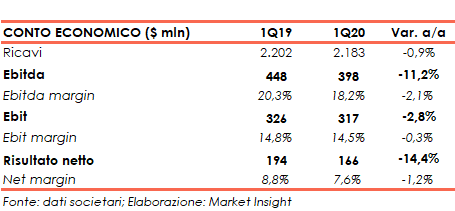

Nel primo trimestre dell’esercizio 2019-20 i ricavi sono scesi dello 0,9% a/a da usd 2,20 miliardi a 2,18 miliardi, l’Ebitda è diminuito dell’11,2% da 448 milioni a 398 milioni e l’Ebit è sceso del 2,8% da 326 milioni a 317 milioni.

Infine, l’utile netto è calato del 14,4% da 194 milioni a 166 milioni provocando la contestuale contrazione del net margin dall’8,8% al 7,6%.

BREAKDOWN RICAVI

Il 2018-19 ha visto i ricavi in crescita del 22,% a da 6,6 miliardi a 8,1 miliardi grazie alla crescita del business Snack (46,7% del fatturato consolidato) che è risultato in aumento del 64,0% da 2,3 miliardi a 3,8 miliardi.

Più stabile la divisione Meals & Beverages che ha segnato un +0,4% a 4,3 miliardi (53,3% del totale).

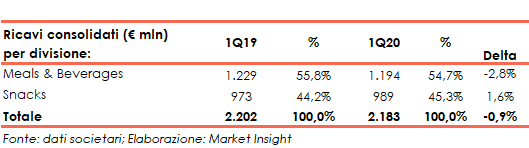

Nel primo trimestre dell’esercizio 2019-20 i ricavi si sono attestati sui 2,2 miliardi come nei primi tre mesi del 2018-19 a causa della performance di Meal & Beverages (-2,8% a 1,2 miliardi, 54,7% del totale) sostanzialmente compensata dall’andamento della business unit Snacks (+1,6% a 989 milioni, 45,3% del totale)

STATO PATRIMONIALE

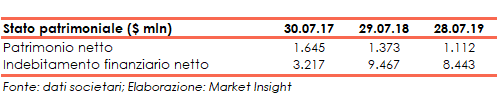

La struttura finanziaria ha visto un patrimonio netto diminuire dagli usd 1,4 miliardi del 29 luglio 2018 (con un ratio total asset/ equity pari a 10,58x) agli 1,1 miliardi del 28 luglio 2019 (con un ratio total asset/ equity pari a 11,82x).

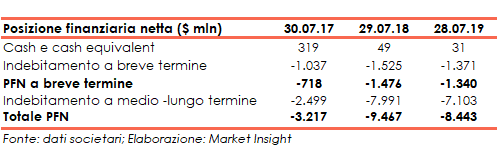

L’indebitamento finanziario netto è migliorato da 9,5 miliardi a 8,4 miliardi alle due date sopra indicate, con la componente a breve che si è ridotta dagli 1,5 miliardi al 29 luglio 2018 agli 1,3 miliardi al 28 luglio 2019.

Infine, al 27 ottobre 2019 l’equity era pari a 1,2 miliardi e l’indebitamento finanziario netto si attestava a 8,7 miliardi.

CONFRONTO CON I COMPETITORS

I principali peers di Cisco sono le aziende che operano nel settore alimentare quali Nestlé, Kraft-Heinz e Danone.

In termini di ricavi la performance migliore nell’ultimo esercizio è stata proprio di quest’ultima con un +7,9% a/a a eur 26,7 miliardi, seguita da Nestlé con un +1,2% a chf 92,6 miliardi e da Kraft-Heinz con un -4,9% a usd 25,0 miliardi.

Analogamente, a livello di Ebit, nell’esercizio 2019 Danone ha segnato un +32,0% a eur 2,3 miliardi, Nestlé un +16,9% a chf 16,1 miliardi mentre Hraft Henz è passata da una perdita operativa di 10,2 miliardi a un Ebit positivo per 3,1 miliardi.

Infine, in termini di risultato netto, Nestlé ha registrato un incremento del 23,3% a chf 12,9 miliardi, Danone una crescita dell’11,5% a eur 1,5 miliardi e Kraft Heinz è passata da una perdita di usd 10,3 miliardi a un utile di 1,9 miliardi.

RATIOS

Nonostante la riduzione dell’indebitamento finanziario netto, la diminuzione dell’Ebitda e la riduzione dell’equity hanno determinato un aumento sia rapporto Net debt / Ebitda da 4,40x a 4,64x che del ratio Net debt / Patrimonio netto da 6,90x a 7,59x.

Infine, la riduzione dell’utile netto (a numeratore) controbilanciata dalla sopracitata riduzione a mezzi propri (a denominatore), hanno determinato la stabilità del roe al 19,0%.

FLUSSI DI CASSA

I flussi di cassa operativi sono stati pari a 1,4 miliardi, già inclusivi degli 85 milioni liberati dalla variazione del capitale circolante, a cui si aggiungono anche i 153 milioni, netti, provenienti dall’attività di investimento / disinvestimento.

In particolare, la vendita di business ha generato cassa per 539 milioni, di cui 384 milioni sono stati impiegati per l’acquisto di asset.

Questi fondi sono stati impiegati nella distribuzione di dividendi per 423 milioni, nel rimborso di debiti a medio termine per 702 milioni e nel rimborso di debito a breve scadenza per 457 milioni.

STRATEGIA

Punto centrale della strategia di Campbell Soup è creare un modello di crescita redditizio e sostenibile che generi valore per gli azionisti.

Il management ha identificato pertanto le priorità in entrambe le divisioni, che possono essere sintetizzate nella:

- crescita dell’attività Snacks grazie alla leadership negli snack stagionati derivante dalla combinazione dei marchi Pepperidge Farm e Snyder’s-Lance.

- maggiore attenzione nel settore Meals & BeveragesPasti verso il business delle zuppe grazie:

- alla focalizzazione attorno ai marchi principali quali Campbell’s e Swanson,

- ampliamento dell’offerta in aree di crescita come la cucina a base vegetale e le piattaforme di convenienza. Ciò sarà alimentato da risorse dedicate in R&S e maggiori investimenti per accelerare l’innovazione. Il management punta a dimezzare i tempi di sviluppo e ad aumentare di circa il 50% le attività di ricerca e sviluppo sulle zuppe.

- trasformazione della presenza nei negozi e nei canali per creare “The Soup Aisle of the Future”.

- offerta di soluzioni end-to-end per supportare le aziende.

Da un punto di vista finanziario, per arrivare alla crescita dei risultati e all’espansione dei margini di profitto mediante le sopraindicate linee strategiche, il Gruppo alimenterà gli investimenti con i proventi generati dalle azioni di risparmio costi.

OUTLOOK

Per l’esercizio 2019-20 il management si aspetta

- ricavi: tra il -1% e il +1% rispetto all’esercizio 2018-19

- ricavi organici: tra il -1% el il +1% rispetto all’esercizio 2018-19

- adjusted Ebit: tra il +2% e il +4% rispetto all’esercizio 2018-19

- adjusted eps: tra usd 2,50 e usd 2,55, ovvero tra +9% e il +11% rispetto all’esercizio 2018-19.

La guidance include gli effetti della vendita del business europeo delle chips avvenuto a ottobre 2019.

PREVISIONI DEGLI ANALISTI

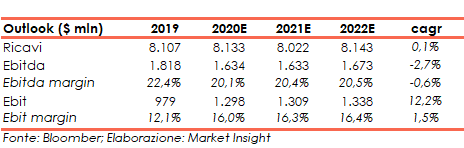

I ricavi al 2021-22 sono attesi a 8,1 miliardi, sostanzialmente stabili rispetto a quelli dell’ultimo esercizio, l’Ebitda dovrebbe attestarsi a 1,7 miliardi, corrispondenti ad un cagr del -2,7% in confronto agli 1,8 miliardi dell’ultimo anno fiscale, mentre l’Ebit è previsto in crescita, sempre alla fine dell’esercizio 2021-22, a 1,3 miliardi ad un cagr del 12,2% rispetto ai 979 milioni dell’esercizio 2018-19.

Alla fine del 2021.-22 l’Ebitda margin è atteso al 20,5% (22,4% nel 2018-19) e l’Ebit margin al 16,4% (12,1% nel 2018-19).

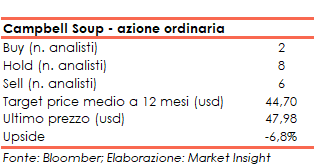

Le view degli analisti sull’azione ordinaria a metà dicembre 2019 possono essere raggruppate in 2 buy, 8 hold e 6 sell mentre il target price medio è visto a usd 44,70 ovvero il 6,8% al di sotto delle quotazioni attuali.

PUNTI DI FORZA

- Conoscenza ed esperienza nel mercato di riferimento (Nord America)

- Ampio portafoglio prodotti (zuppe, verdure, snack) e marchi

- Performance della divisione snack

- Capacità distributiva ben radicata nei mercati serviti

- Marketing digitale grazie agli investimenti sui social media

PUNTI DI DEBOLEZZA

- Concentrazione del business in Nord Amercica

- Struttura patrimoniale, a causa dell’elevato rapporto Total asset / Equity

- Performance della divisione Meals & Beverages

OPPORTUNITA’

- Sviluppo nel business dell’healthy food

- Crescita della domanda per i cibi pronti

- Diffusioni delle abitudini e dei prodotti alimentari occidentali in Asia

MINACCE

- Cambiamento delle abitudini alimentari dei consumatori (es. orientamento verso prodotti bio)

- Crescita delle private labels

- Aumento dei costi delle materie alimentari

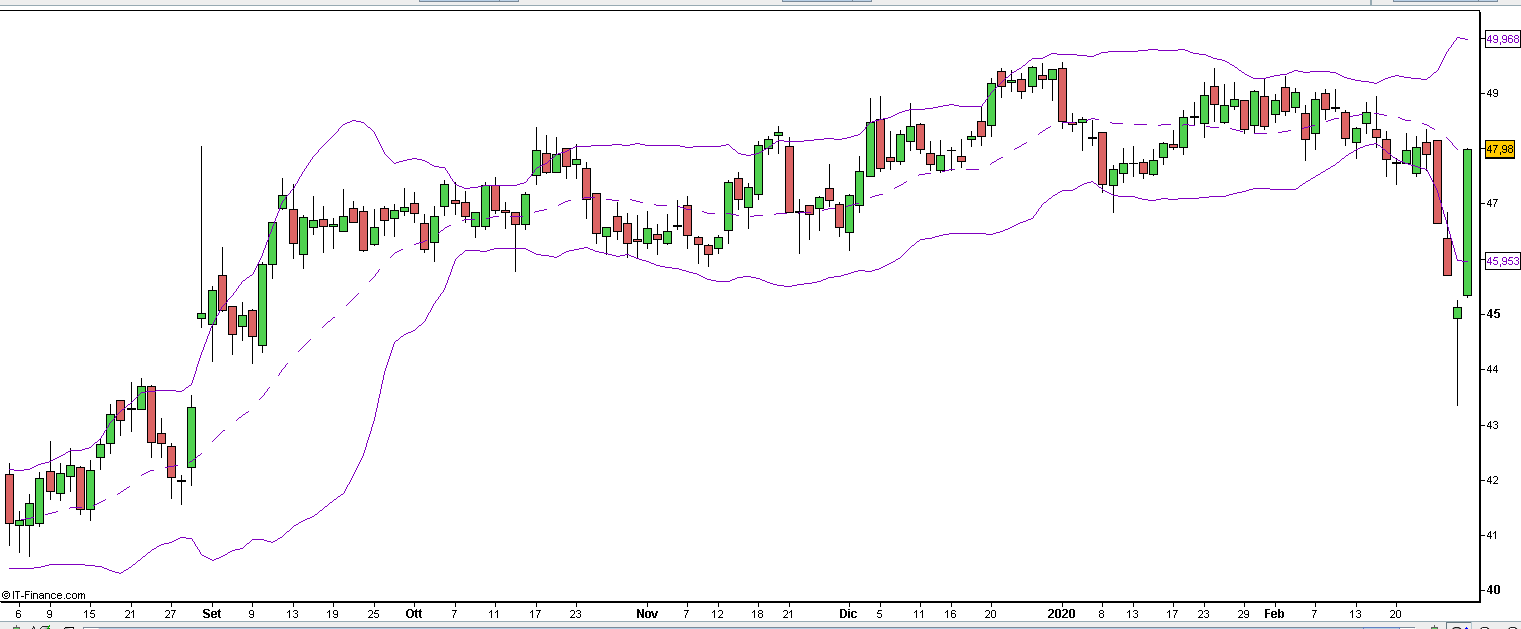

BORSA

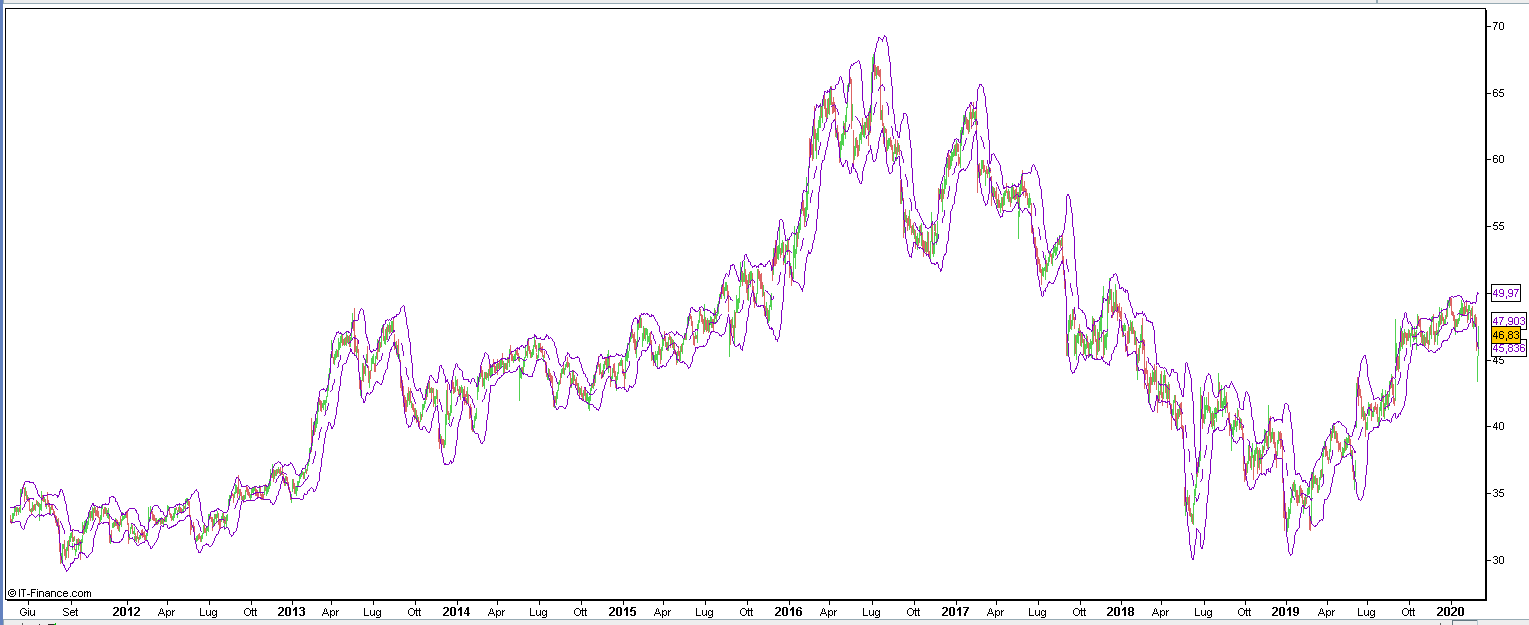

Il 2020 sembra avere interrotto il trend di ripresa che aveva caratterizzato il 2019 e che aveva riportato l’azione ordinaria a scambiare a usd 49.42.

In seguito, il titolo si è mosso nei primi due mesi del 2020 a ridosso dei massimi di periodo intorno agli usd 49 prima di subire la volatilità generata dai timori relativi all’impatto economico del coronavirus: dapprima l’azione è scesa sotto il supporto di lungo periodo posto in area usd 46,2, perforando la banda di Boellinger inferiore, e successivamente è risalita fino agli attuali livelli di usd 47,98.