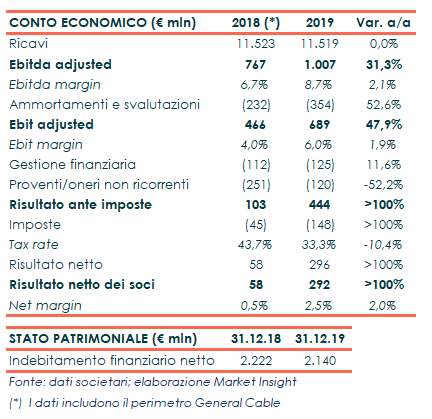

Prysmian ha chiuso il 2019 con ricavi sostanzialmente stabili a 11,5 miliardi e un Ebitda adjusted in progresso del 31% a 1.007 milioni, con un margine in miglioramento di 210 punti base grazie soprattutto alla buona performance dell’Energy & Infrastucture. Il periodo si è chiuso con un utile netto in aumento da 58 a 292 milioni. Dal lato patrimoniale, l’indebitamento finanziario netto è diminuito a 2.147 milioni grazie alla buona generazione di cassa. Guidance 2020 giudicata prudente dagli analisti.

Nel 2019 i ricavi di Prysmian sono rimasti sostanzialmente stabili a 11.519 milioni, registrando una lieve flessione organica dello 0,9%. L’area di business Energy & Infrastructure ha segnato una variazione organica del +0,7%. Trend positivo anche nel mercato Industrial & NWC, tranne che nell’automotive che continua a soffrire le condizioni di mercato.

I risultati del Telecom sono positivi in Nord America, in particolare grazie al contributo del segmento Multi Media Solutions, mentre si evidenziano marcati segnali di rallentamento in Europa, a causa del calo della domanda, e in Asia Pacific. I ricavi di Projects su base annua risentono ancora del debole order-intake del 2018, pur riportando una buona performance nel quarto trimestre.

A livello di aree geografiche, i ricavi in Emea hanno registrato un calo organico del 2,4% a 6.196 milioni (-1,3% escludendo il segmento Projects impattato dalle problematiche relative al progetto Western Link).

Il Nord America ha segnato un +2,6% organico a 3.441 milioni grazie ai positivi risultati di Energy & Infrastructure, mentre il Latam ha registrato un +0,7% a 931 milioni e l’Apac un -4,5% a 951 milioni.

Per quanto riguarda la gestione operativa, l’Ebitda adjusted è aumentato del 31,4% a 1.007 milioni, includendo l’impatto positivo per 47 milioni dell’IFRS 16 e oneri one-off per 15 milioni legati alla cancellazione del piano di incentivazione LTI 2018-2020.

La marginalità è salita dal 6,7% all’8,7% (il confronto con il precedente esercizio è influenzato dagli accantonamenti effettuati nel 2018), beneficiando in particolare delle buone performance di Energy & Infrastructure (+42,6% a 288 milioni con un Ebitda margin in aumento di 170 bp al 5,5%), che nel Nord America in particolare registra un solido trend. Bene la Power Distribution e l’Overhead sia in Nord America sia in America Latina.

Il segmento Projects (Ebitda rettificato a 228 milioni 265 escludendo gli impatti del Western Link) registra un deciso miglioramento nel quarto trimestre, grazie anche al completamento di importanti commesse quali le interconnessioni Cobra, MonIta e Western Link e il cablaggio dei parchi eolici off shore Borwin 3 e Dolwyn 3 per un valore totale di oltre 2 miliardi.

La redditività del Business Telecom risente del calo dei volumi nel secondo semestre e della pressione sui prezzi, con un Ebitda rettificato diminuito da 295 milioni a 274 milioni e un margine sceso al 16,2% (-180 punti base).

L’esercizio si è chiuso con un forte aumento dell’utile netto, passato da 58 a 292 milioni anche grazie alla riduzione del tax rate.

Dal lato patrimoniale, l’indebitamento finanziario netto si è attestato a 2.140 milioni (1.971 milioni escludendo l’impatto dell’IFRS 16 per 169 milioni), in miglioramento rispetto ai 2.222 milioni di fine 2018 grazie al sensibile incremento del Free Cash Flow ammontato a 433 milioni superando nettamente le previsioni iniziali.

Per il 2020, il gruppo prevede di realizzare un Ebitda Rettificato compreso nell’intervallo 950 – 1.020 milioni e di generare flussi di cassa per circa 330 milioni ± 10%.

Infine, il Consiglio di Amministrazione proporrà alla prossima Assemblea degli Azionisti la distribuzione di un dividendo unitario di 0,5 per azione, per un ammontare complessivo di circa 132 milioni. Il dividendo sarà posto in pagamento a partire dal 20 maggio 2020, record date 19 maggio 2020 e data stacco il 18 maggio 2020.