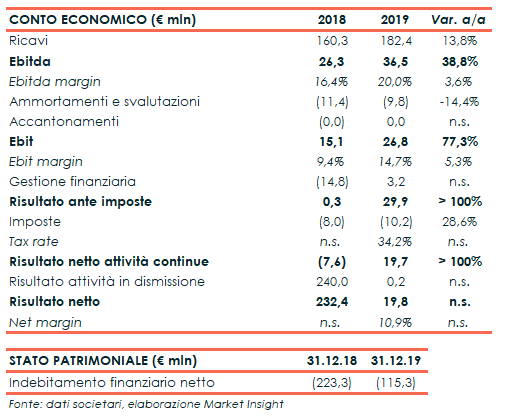

Saes Getters ha chiuso il 2019 con un incremento a doppia cifra dei ricavi a 182 milioni, accompagnati da un aumento deciso della marginalità. Il periodo si è chiuso con un utile netto da attività continue più che raddoppiato a 19,7 milioni. Il risultato netto risulta invece diminuito se confrontato con il periodo precedente, che beneficiava della plusvalenza netta derivante dal business purificazione gas. Dal lato patrimoniale, la liquidità netta scende a 115 milioni.

Saes Getters ha chiuso il 2019 con ricavi in aumento del 13,8% a 182,4 milioni (+9,5% escludendo l’effeto positivo dei cambi), trainati soprattutto dal business dei dispositivi medicali in Nitinol e dai comparti delle SMA per applicazioni industriali e dei dispositivi elettronici. Infine, risulta in crescita organica anche il business Sintered Components for Electronic Devices & Lasers, trainato dalle applicazioni legate alla difesa e all’avionica.

Nella gestione operativa, l’Ebitda è aumentato del 38,8% a 36,5 milioni, con un’incidenza sul fatturato in aumento al 20% (+360 basis point), grazie alle performance dei comparti dei dispositivi elettronici, delle leghe a memoria di forma per applicazioni industriali e del Nitinol per applicazioni medical e al contributo per 1,6 milioni derivante dall’IFRS 16.

L’Ebit è cresciuto del 77%i a 26,8 milioni con una marginalità al 14,7% (+530 punti base), grazie all’effetto positivo dei cambi (+2,7 milioni), la crescita organica (pari a +59,5%), all’aumento dell’utile industriale lordo, a sua volta favorito dalle maggiori vendite, e a poste economiche non ricorrenti positive per 0,4 milioni rispetto a -4,6 milioni nel 2018.

Il periodo si è chiuso con un utile netto da attività continue a 19,7 milioni rispetto alla perdita di 7,7 milioni rilevata nel 2018, sostenuto anche dal passaggio in positivo della gestione finanziaria e dalla riduzione del carico fiscale.

Includendo il risultato delle attività in dismissione, pari a 240 milioni nel 2018 per effetto principalmente della plusvalenza netta derivante dalla cessione del business purificazione gas, il risultato netto passa da 232 milioni a 19,8 milioni.

Dal lato patrimoniale, la liquidità netta è scesa a 115,3 milioni (includendo l’impatto negativo per 4,6 milioni dell’IFRS 16) rispetto ai 223,3 milioni rilevati a fine 2018.

Una variazione che è dovuta principalmente all’Opa lanciata su azioni proprie (-93,4 milioni), al pagamento di dividendi (-16,6 milioni) e ai Capex (-24,2, parzialmente compensati dalla generazione di cassa operativa (+24,4 milioni).

Il dividendo complessivo proposto all’Assemblea sarà di 0,78 euro per azione ordinaria (rispetto a 0,70 euro nel precedente esercizio) e di 0,796626 euro per azione di risparmio (rispetto a 0,855175 euro del precedente esercizio), a mezzo distribuzione dell’utile di esercizio.

Il dividendo sarà posto in pagamento il prossimo 29 aprile 2020; il titolo negozierà ex-dividendo a decorrere dal 27 aprile 2020, a fronte dello stacco della cedola, mentre la record date con riferimento al pagamento del dividendo coincide il 28 aprile 2020.

Nel primo bimestre 2020 i ricavi netti consolidati sono stati pari a 32,4 milioni, rispetto a 27,6 milioni nel corrispondente periodo del 2019. Le vendite del bimestre sono cresciute del 17,3%. Escludendo l’effetto positivo dei cambi (+2,8%), la crescita organica è stata pari a +14,5%.