Il 2019 è stato un anno caratterizzato da uno scenario di riferimento che ha presentato elementi di difficoltà di natura sia endogena sia esogena, che hanno condizionato il percorso di crescita e di conseguenza il risultato finale.

Nonostante alcune discontinuità che hanno inciso sulla performance del gruppo, soprattutto nella prima metà dell’anno, De’Longhi ha comunque deciso di spingere sulla leva della spesa pubblicitaria con l’obiettivo di sostenere e rafforzare la propria leadership nei principali mercati e categorie di prodotto, con un effetto temporaneo di compressione sui margini.

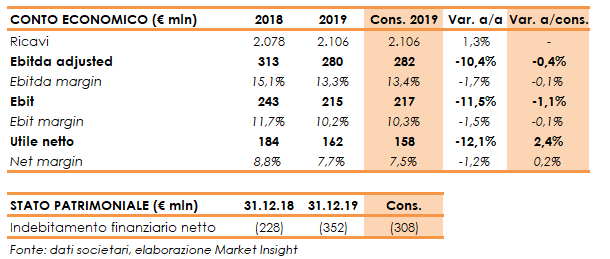

In particolare, i ricavi sono aumentati dell’1,3% (-0,1% in termini organici), con un impatto derivante da fattori endogeni di circa 36 milioni al netto dei quali la crescita sarebbe stata del 2,8%.

A livello di aree geografiche, l’Europa sud-occidentale ha segnato un +1,2% a 823 milioni (+1% la variazione organica), l’Europa nord-orientale un +8,9% a 602 milioni (+7,3% la variazione organica), l’area MEIA un -4,9% a 140 milioni (-8,8% la variazione organica) e l’area APA un -4,3% a 542 milioni (-6,7% la variazione organica).

Per quanto riguarda le singole categorie di prodotto, la crescita nel comparto del caffè (50% dei ricavi) è stata sostenuta nell’anno, con un’accelerazione double digit nel quarto trimestre, trainato dalle macchine superautomatiche e da quelle manuali.

Il settore della preparazione dei cibi ha chiuso l’anno con un calo mid single digit, anche se con un quarto trimestre in parziale miglioramento, mentre il comparto della pulizia e stiro ha concluso il 2019 in territorio positivo con una crescita normalizzata mid single digit in entrambe le famiglie di prodotto, nonostante un deciso deterioramento nel finale d’anno.

Infine, il comparto del condizionamento e riscaldamento portatile ha mostrato una marcata flessione a causa delle importanti discontinuità che hanno condizionato le vendite nell’anno, in particolare nel primo trimestre.

L’andamento dei margini operativi è stato condizionato parzialmente dal rialzo dei costi industriali e dagli effetti del peggioramento dello scenario competitivo, le cui tensioni hanno richiesto una politica di interventi a protezione delle quote di mercato (investiti in comunicazione e attività promozionali un totale di 245,4 milioni).

Dall’altro lato, la crescita sostenuta delle categorie del caffè, ha permesso alla società di beneficiare di un favorevole mix di prodotto, in continuità con gli anni precedenti.

L’Ebitda adjusted è diminuito del 10,4% a 280 milioni (295 milioni Ebitda adjusted reported), con una marginalità al 13,3% (-170 punti base), mentre l’Ebit è diminuito dell’11,5% a 215 milioni, con un ros al 10,2% (-150 punti base).

L’esercizio si è chiuso con un utile netto in calo del 12,1% a 162 milioni.

Dal lato patrimoniale, la liquidità netta è pari a 352 milioni (278 milioni includendo l’IFRS 16) in miglioramento di 124 milioni rispetto ai 228 milioni di fine 2018 grazie alla forte generazione di cassa con un free cash flow pari a 241 milioni (204 milioni nel 2018).