Fincantieri ha chiuso il 2019 con risultati sotto le attese, scontando la performance negativa di Vard dopo che, a valle del delisting avvenuto a dicembre 2018, è stato avviato il processo di ristrutturazione e rivisitazione dell’attività operativa volto a individuare le azioni necessarie per il miglioramento dell’andamento gestionale.

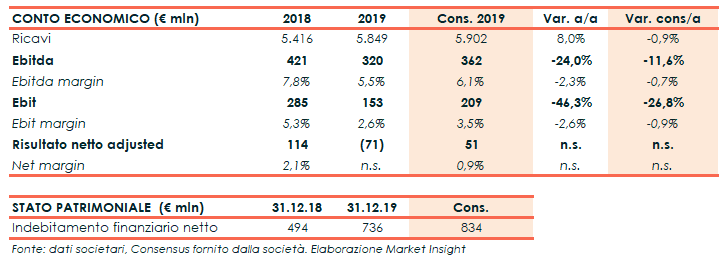

Nel dettaglio, i ricavi sono aumentati dell’8% a 5,8 miliardi, con una notevole crescita dei volumi nei settori Shipbuilding (+8,8%) e Sistemi, Componenti e Servizi (+38,1%), a fronte di una riduzione delle attività nell’ambito Offshore e Navi Speciali (-29,4%).

A livello di gestione operativa, l’Ebitda è diminuito del 24% a 320 milioni con una marginalità al 5,5% (-230 punti base), scontando le perdite operative della controllata Vard sia nel settore Cruise che Offshore e Navi speciali.

L’Ebit ha segnato un -46% a 153 milioni con un’incidenza sul fatturato scesa al 2,6% (-260 punti base), appesantito anche dall’incremento degli ammortamenti a seguito dell’applicazione dell’IFRS 16 (per 17 milioni).

L’esercizio si è chiuso con una perdita adjusted di 71 milioni, rispetto al risultato positivo per 114 milioni nel 2018. Il risultato d’esercizio è negativo per 148 milioni (positivo per 69 milioni al 31 dicembre 2018) e sconta il risultato negativo di 24 milioni di discontinued operations relativo alle perdite del business della costruzione delle navi di piccola dimensione per i settori fishery e dei mezzi di supporto (support vessels) alle fishery farms realizzata presso il cantiere di Aukra.

Al netto di tale valore, il risultato d’esercizio continued operations è negativo per 124 milioni (positivo per 75 milioni nel 2018). Il risultato di pertinenza del Gruppo è negativo per 141 milioni (positivo per 72 milioni nel 2018).

Dal lato patrimoniale, l’indebitamento finanziario netto è salito a 736 milioni rispetto ai 494 milioni di fine 2018, per effetto dell’adozione del principio contabile IFRS 16 (per 92 milioni), degli investimenti effettuati nel periodo e delle dinamiche finanziarie tipiche del business delle navi da crociera.

L’aumento è coerente con i maggiori volumi di produzione sviluppati e il calendario delle consegne delle navi da crociera.

Nel periodo sono stati raccolti nuovi ordini per 8,7 miliardi (in linea al 2018), per 28 nuove navi e con un book-to-bill pari a 1,5x (1,6 nel 2018). Degli ordini complessivi, il settore Shipbuilding pesa per il 93% (82% nel 2018), il settore Offshore e Navi speciali pesa per il 2% (11% nel 2018) e il settore Sistemi, Componenti e Servizi pesa per il 10% (12% nel 2018).

Il carico di lavoro complessivo al 31 dicembre 2019 include 109 navi ed è pari 32,7 miliardi, di cui 28,6 miliardi di backlog (con 98 unità in consegna fino al 2027) e 4,1 miliardi di soft backlog. Con il raggiungimento del livello record di backlog (+12% rispetto allo scorso anno), il Gruppo ha dimostrato ancora una volta la propria capacità di convertire il soft backlog in ordini fermi in tempi brevi, assicurando una visibilità pluriennale.

Il backlog ed il carico di lavoro complessivo garantiscono rispettivamente circa 4,9 anni e circa 5,6 anni di lavoro se rapportati ai ricavi sviluppati nell’esercizio con una netta prevalenza del settore Shipbuilding.

Per quanto riguarda l’evoluzione della gestione, in considerazione dell’incertezza relativa allo stato attuale, non appena gli sviluppi dell’emergenza consentiranno un’analisi più chiara del possibile impatto, la Società finalizzerà il nuovo Piano Industriale 2020-2024. Le informazioni sull’andamento dell’esercizio 2020 saranno comunicate in occasione della pubblicazione delle relazioni finanziarie intermedie.