MailUp chiude il 2019 con vendite consolidate in crescita del 52% a 59 milioni grazie al positivo apporto di tutte le linee di business e alla variazione del perimetro. Meno forte lo sviluppo dell’Ebitda, su cui si riflettono, seppur marginalmente come negli altri aggregati, anche gli effetti dell’applicazione dell’IFRS 16. L’Ebitda migliora comunque del 27% a 4,8 milioni, anche se i margini flettono per il secondo anno consecutivo e atterrano a poco più dell’8 per cento. Percentuale che troviamo anche a livello di utile netto, sceso dell’8% a 1,2 milioni. Si riduce da 6,4 a 2,4 milioni anche la liquidità netta, sempre per effetto IFRS 16.

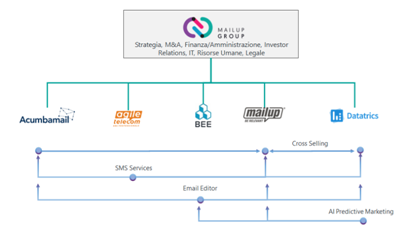

Modello di business

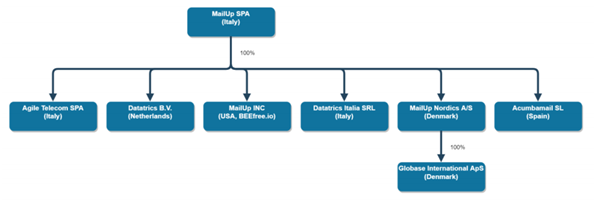

MailUp è un operatore verticalmente integrato attivo nelle Cloud Marketing Technologies (MarTech). Il gruppo offre una vasta gamma di soluzioni ai propri clienti, con particolare focalizzazione sul messaging e sulla data-driven e multi-channel marketing automation.

Il core business del Gruppo è rappresentato da sviluppo e vendita di:

- tecnologie finalizzate all’invio massivo di email e mobile messaging, in particolare tramite il canale SMS, per finalità di marketing e transazionali;

- sofisticati strumenti di editing di email e newsletter;

- innovative soluzioni nel campo delle marketing technologies basate su intelligenza artificiale (Predictive Marketing);

- servizi professionali di consulenza in questo ambito.

La capogruppo MailUp ha sviluppato una piattaforma Software-as-a-Service multicanale (email, newsletter, SMS e messaging apps) di cloud computing per la gestione professionale di campagne marketing digitali, utilizzata da oltre 10.000 clienti diretti, cui si aggiungono numerosi clienti indiretti gestiti dalla capillare rete dei rivenditori. Il Gruppo opera con oltre 23.000 clienti distribuiti in 115 Paesi ed è presente con le proprie sedi in tre continenti.

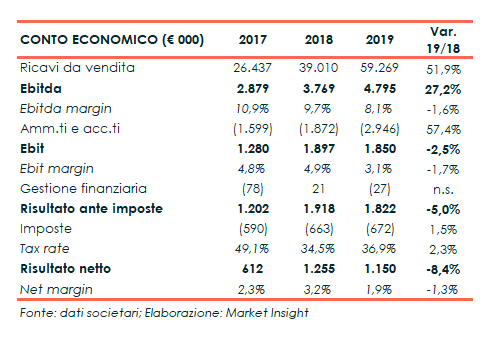

Conto Economico

Il gruppo MailUp chiude il 2019 con vendite aumentate del 52% a 59 milioni (+46% a parità di perimetro) grazie al positivo apporto di tutte le linee di business. Oltrefrontiera i ricavi crescono del 79% a 28,8 milioni, con un’incidenza sul totale passata dal 46% a 47%.

L’Ebitda cifra in 4,8 milioni (+27%), includendo, da un lato l’impatto positivo dell’adozione del principio contabile IFRS 16 (dal 1/1/19) per 0,8 milioni, dall’altro costi non ricorrenti connessi ad un contenzioso con un fornitore per circa 1 milione nonché la marginalità negativa di Datatrics, ancora in fase di start up.

L’Ebit segna un calo del 3% a 1,8 milioni spesati ammortamenti aumentati a 2,9 milioni (+57%), dei quali 0,8 milioni connessi all’IFRS 16. Quest’ultimo ha inoltre determinato maggiori oneri finanziari per 38mila euro. Il saldo della gestione finanziaria passa infatti da proventi per 21mila euro del 2018 a oneri per 27mila euro del 2019.

L’esercizio chiude con un utile netto pari a 1,2 milioni, in calo dell’8% rispetto a fine 2018.

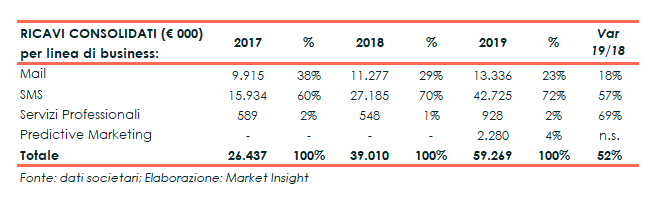

Breakdown Ricavi

Il comparto SMS (72% del totale), per sua natura dinamico e volatile e fortemente price-oriented, continua a trainare la crescita con un giro d’affari salito a 42,7 milioni (+57%), grazie in particolare all’incremento dei volumi di Agile Telecom.

Il comparto email, il più stabile e consolidato, ha generato vendite per 13,3 milioni (+18%), beneficiando dell’ottimo contributo dell’editor BEE, i cui ricavi sono più che raddoppiati da 1,2 milioni a 2,6 milioni, a conferma del crescente apprezzamento riscontrato presso i marketer statunitensi e a livello internazionale.

Positivo anche se con un apporto ancora contenuto al 2%, l’apporto dei Servizi Professionali (servizi consulenziali di customizzazione e formazione sulle piattaforme erogati su richiesta dei clienti), i cui ricavi sono passati da 0,5 milioni a 0,9 milioni.

Ottima, infine, la performance della nuova linea di business Predictive Marketing, con ricavi per 2,3 milioni generati dalla controllata olandese Datatrics, acquisita a fine 2018.

Stato Patrimoniale

Sul fronte patrimoniale la liquidità finanziaria netta diminuisce passando da 6,4 milioni a 2,4 milioni. Un andamento determinato dal flusso positivo della gestione operativa assorbito però, dal maggiore indebitamento derivante dall’applicazione dell’IFRS 16 per 4,6 milioni, nonché dai pagamenti dell’ultima tranche di earn-out per Agile Telecom (0,6 milioni) e dalla seconda e terza tranche di pagamento dell’acquisizione Datatrics, per complessivi 0,7 milioni.

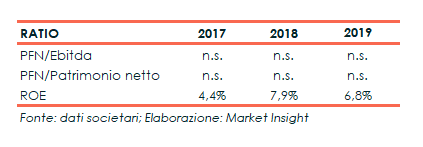

Ratio

La liquidità finanziaria netta non rende significativi sia l’indicatore della capacità di rimborso del debito, sia del rapporto di indebitamento.

Di buon livello seppure altalenante nel triennio l’indicatore del ritorno per gli azionisti attestatosi a fine 2019 al 6,8%.

Outlook

Nazzareno Gorni, fondatore e ad di MailUp, ha affermato “Innovazione, crescita, e sviluppo internazionale sono la chiave della nostra strategia di sviluppo nel settore delle Cloud Marketing Technologies, che vedrà il rafforzamento del nostro posizionamento competitivo attraverso l’ampliamento, l’integrazione e ottimizzazione dei diversi servizi nelle varie geografie dove il Gruppo opera”.

Per quanto riguarda i dati e le prospettive di MailUp, come spiega l’organo amministrativo “è attualmente difficoltoso quantificare il potenziale impatto di questa crisi. Benché al momento non prevediamo cambiamenti significativi nei nostri piani, siamo preparati a gestire il potenziale impatto di trend economici negativi derivanti dalla situazione attuale”.

Come spiega Nazzareno Gorni ”siamo impegnati nel fronteggiare il momento di crisi attuale cercando di minimizzarne l’impatto sulle nostre persone e sul nostro business. Riteniamo che la nostra organizzazione sia forte e resiliente.”

Borsa

Nel 2019 il titolo MailUp ha messo a segno una serie di nuovi massimi dell’anno e storici, con un guadagno di oltre il 100%. Il trend è proseguito anche all’inizio del 2020, con il nuovo massimo storico segnato il 17 febbraio 2020 a 4,85 euro. Andamento tuttavia interrotto in corrispondenza della crisi dei mercati globali connessa alla diffusione del coronavirus, il titolo oggi viaggia infatti in area 4,1 euro.

Nelle ultime 52 settimane l’azione ha comunque registrato una progressione del 30%, rispetto al calo del 24% evidenziato dal Ftse Aim, indice di riferimento.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Growens