Cembre acquista la tedesca KUMA e ciò sostiene il fatturato, in crescita dell’1,6% a 147 milioni (+0,1% a pari perimetro) ma non basta a salvaguardare la redditività, che anzi flette con Ebit calato del 4,6% a 27 milioni così come l’utile netto, contratto del 4,6% a quasi 22 milioni. Scenario su cui ora si sono scatenati gli effetti della pandemia Covid 19 con ricadute difficili da stimare come sottolinea la stessa società in un comunicato dell’11 marzo.

MODELLO DI BUSINESS

Cembre è un gruppo industriale bresciano che opera nei seguenti ambiti:

- produzione e trasporto di energia elettrica, tramite soluzioni atte alla terminazione e connessione di cavi nel campo della generazione, trasmissione e distribuzione di energia elettrica;

- impiantistica elettrica, attraverso proposte studiate per i contractors operanti nell’allestimento d’impianti elettrici e d’illuminazione sia civili che industriali;

- applicazioni industriali, grazie a soluzioni per la gestione del cavo. L’offerta contempla anche il sistema di siglatura industriale a trasferimento termico;

- applicazioni ferroviarie, grazie a un ampio range di prodotti utilizzati nel settore ferroviario, sia per garantire la connessione elettrica sia per la manutenzione di impianti fissi.

Più in dettaglio i prodotti offerti sono:

- connettori elettrici per quadristica e impiantistica per la connessione di conduttori per bassa e media tensione;

- utensili per la compressione di connettori elettrici e la preparazione dei conduttori; pompe oleodinamiche;

- macchine per la manutenzione dei binari ferroviari;

- pressacavi e accessori per cavi: elementi ed accessori per il fissaggio del cavo in poliamminide, ottone e acciaio inox;

- prodotti per la connessione elettrica in ambito ferroviario e macchinari per la manutenzione dei binari;

- prodotti per la marcatura manuale e automatica di materiale elettrico;

- prodotti e accessori per la gestione del cavo elettrico a complemento della gamma tradizionale.

Il Gruppo dispone di società commerciali situate in Francia, Spagna, Germania, Stati Uniti e Gran Bretagna, che è anche polo produttivo.

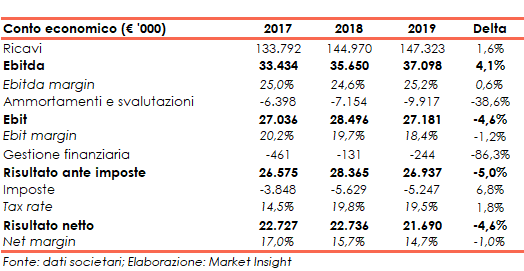

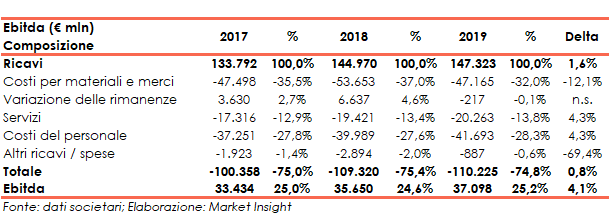

CONTO ECONOMICO

Nel 2019 i ricavi sono stati pari a 147,3 milioni in lieve aumento rispetto ai 145 milioni dell’esercizio 2018 grazie soprattutto al consolidamento sui dodici mesi di KUMA, azienda tedesca attiva sul mercato del materiale elettrico. A pari perimetro la variazione è stata del +0,1%.

L’Ebitda cifra in 37,1 milioni, registrando una crescita del 4,1% dovuta all’applicazione del nuovo principio contabile IFRS 16, al netto del quale l’Ebitda è stato di 35,6 milioni, sui livelli del 2018.

La performance è riconducibile soprattutto alla riduzione delle rimanenze (da +6,6 milioni a -0,2 milioni) sostanzialmente compensata dal ridimensionamento dei costi per materiali e merci (da 53,7 milioni a 47,2 milioni).

Meno determinanti le variazioni delle spese per servizi (da 19,4 milioni a 20,3 milioni) e i costi per il personale (da 40 milioni a 41,7 milioni).

Anche a causa di ammortamenti e svalutazioni in aumento da 7,2 milioni a 9,9 milioni, l’Ebit è diminuito da 28,5 milioni (19,7% dei ricavi) a 27,2 milioni (18,4% del fatturato).

Infine, dopo un carico fiscale in lieve calo da 5,6 milioni (tax rate del 19,8%) a 5,2 milioni (19,5%), parzialmente controbilanciato dall’andamento della gestione finanziaria (da – 131 migliaia a -244 migliaia), l’utile netto si è contratto passando da 22,7 milioni a 21,7 milioni con una contrazione del net margin dal 15,7% al 14,7%

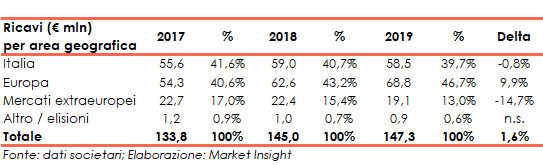

BREAKDOWN RICAVI

I ricavi consolidati 2019 sono aumentati dell’1,6% attestatosi a 147,3 milioni, principalmente grazie al consolidamento per l’intero annodi IKUMA KG ( acquisita con effetto 1° maggio 2018). L’apporto di IKUMA KG è stato di 5,2 milioni nel 2018 e di 7,3 milioni nel 2019.

A pari perimetro le vendite consolidate hanno pertanto registrato un incremento dello 0,1%.

Il fatturato del Gruppo in Italia, pari a 58,5 milioni (39,7% del totale), è diminuito dello 0,8%, i ricavi nella restante parte del mercato europeo sono risultati in aumento del 9,9% a 68,8 milioni (46,7% del totale) mentre sui mercati extraeuropei le vendite hanno registrato una diminuzione del 14,7%, con ricavi pari a 19,1 milioni (13% del totale).

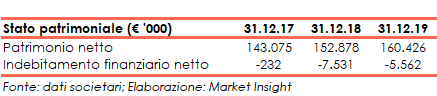

STATO PATRIMONIALE

Al 31 dicembre 2019 il patrimonio netto era pari a 160,4 milioni (con un ratio Total asset / equity pari all’1,27x) in aumento rispetto ai 152,9 milioni del 31 dicembre 2018 (ratio tota asset / equity sempre dell’1,27x).

Sempre al 31 dicembre 2019 la posizione finanziaria netta era positiva e pari a 5,6 milioni in diminuzione rispetto ai 7,5 milioni della stessa data del 2018, scontando gli effetti dell’applicazione dell’IFRS 16 per 6,4 milioni, al netto dei quali cifra in 12 milioni

Anche la componente a breve della pfn era positiva per 10,5 milioni in miglioramento rispetto al saldo sempre positivo di 8,5 milioni del 31 dicembre 2018.

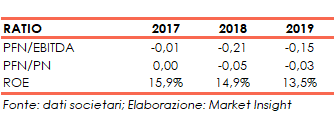

RATIOS

Poiché la posizione finanziaria netta era positiva al temine degli esercizi a confronto, i ratios Pfn / Ebitda e Pfn / Equity perdono di significato in quanto indicatori di sostenibilità dell’indebitamento e della struttura finanziaria.

Infine, a causa della riduzione dell’utile netto e della crescita dell’Equity, il roe è diminuito dal 14,9% al 13,5%.

STRATEGIA

Il Gruppo si è focalizzato sul perseguimento dei seguenti obiettivi:

- aumento del fatturato grazie:

- allo sviluppo di nuovi prodotti e al continuo rinnovamento della gamma, quale conseguenza di un lavoro di ricerca,

- all’introduzione di una nuova linea di prodotto dedicata all’impiantistica idraulica,

- alla maggiore penetrazione nei mercati esteri, in particolare quello statunitense,

- all’attività commerciale focalizzata sui prodotti a maggiore potenziale di crescita;

- controllo dei costi attraverso una migliore efficienza operativa grazie ad economie di scala e ad innovazioni di processo;

- rafforzamento della struttura produttiva attraverso investimenti in macchinari automatizzati e ad elevato contenuto tecnologico.

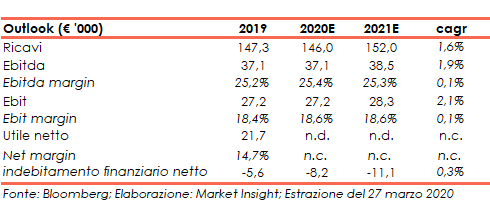

OUTLOOK

Nel comunicato stampa dello scorso 11 marzo relativo ai risultati annuali, Giovanni Rosani, Ad di Cembre ha commentato “in considerazione dell’incertezza che caratterizza l’attuale situazione risulta estremamente complesso formulare previsioni” aggiungendo che “le vendite del Gruppo nei primi due mesi dell’anno sono in calo del 3,3 per cento”.

Alla fine dell’esercizio 2021 gli analisti si aspettano ricavi a 152 milioni (cagr dell’1,6%), l’Ebitda a 38,5 milioni (cagr dell’1,9%) e l’Ebit a 28,3 milioni (cagr del +2,1%).

A fine periodo previsionale l’Ebitda margin è atteso al 25,3% (25,2% nel 2019) mentre l’Ebit margin dovrebbe attestarsi sul 18,6% (18,4% nel 2019).

Da un punto di vista finanziario la posizione finanziaria netta, al 31 dicembre 2021, è vista sempre positiva e pari a 11,1 milioni.

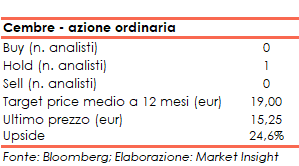

Alla luce di ciò, il target price medio dell’azione ordinaria è visto a 19,00 euro ovvero il 24,6% sopra la chiusura del 21 aprile 2020 pari a 15,25 euro, con una raccomandazione hold, nessun buy e nessun sell.

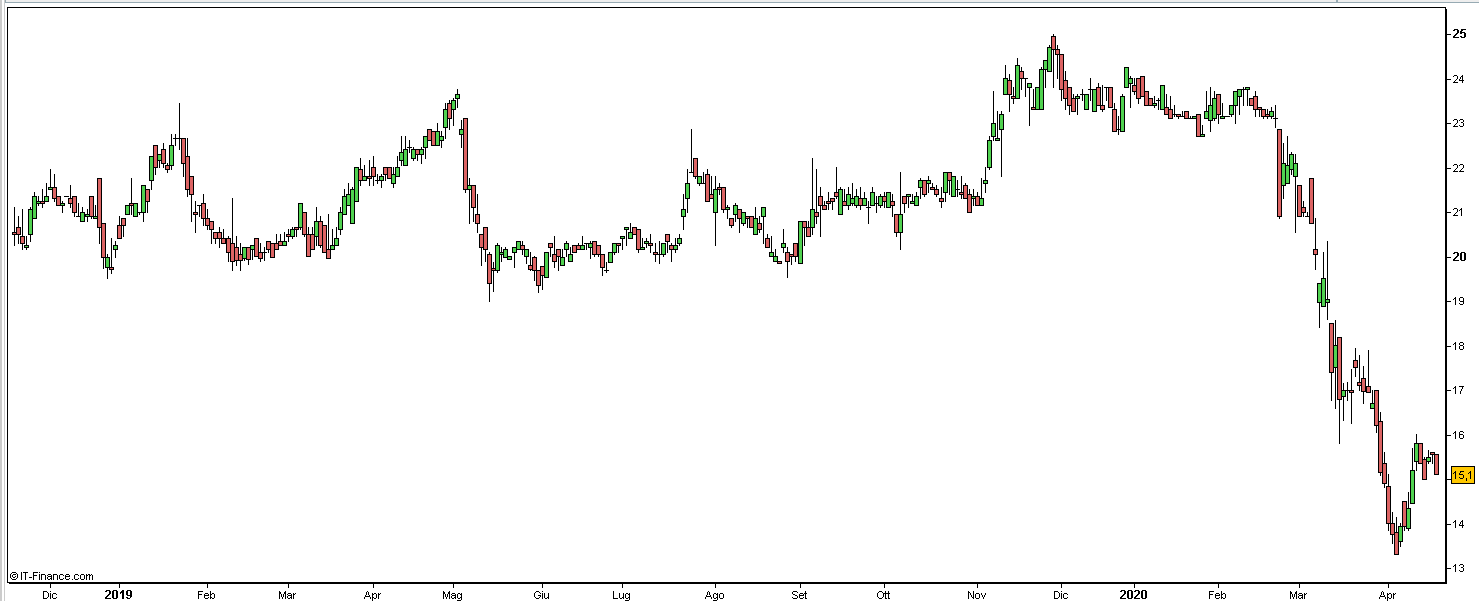

BORSA

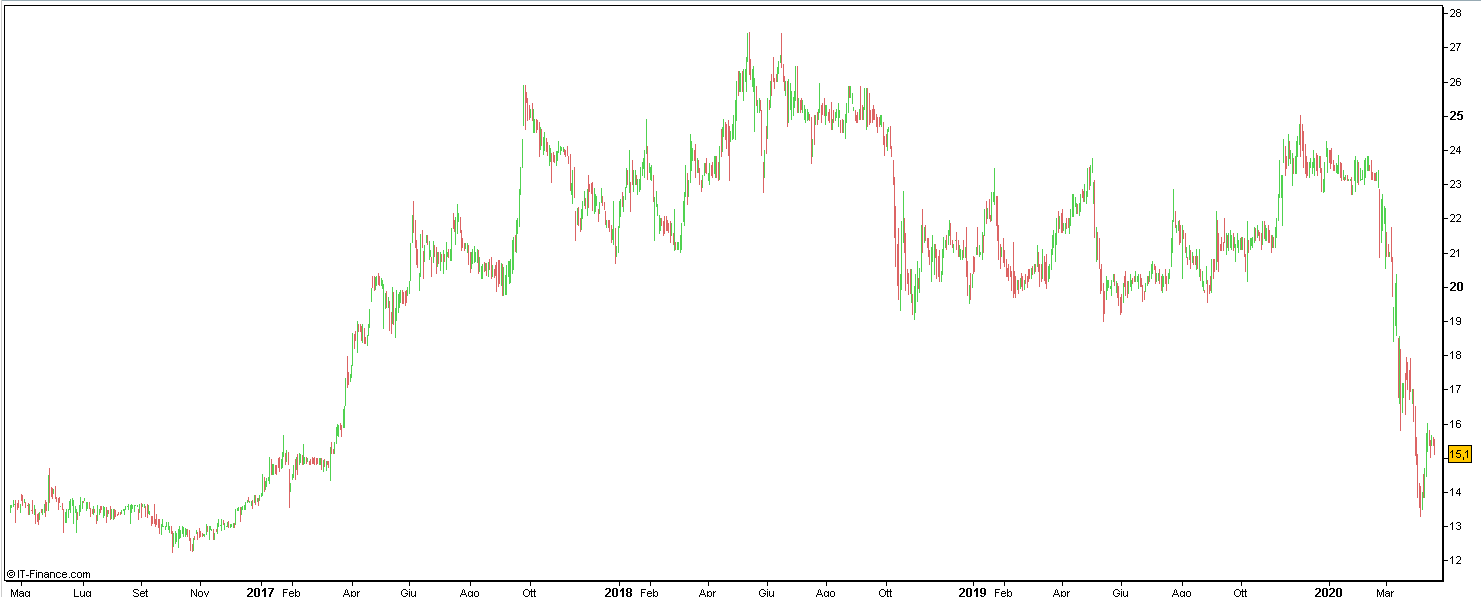

Dopo aver vissuto una seconda parte del 2019 inserita in un trend rialzista che l’ha portata a fine novembre sui massimi di periodo a 24,71 euro, l’azione ordinaria ha iniziato il 2020 muovendosi in un canale orizzontale tra 23,1 euro e 23,85 euro prima di subire, a partire dal 20 febbraio, il sell-off scatenato dalla pandemia del Covid-19.

Il titolo è quindi sceso sui minimi da dicembre 2016 a 13,30 euro per poi riportarsi sugli attuali valori.

Da inizio anno, aperto a 23,85 euro, l’azione ha quindi perso il 36,1%.