Salcef è approdata all’Aim l’8 novembre 2019 con una business combination ed archivia il 2019 con ricavi in calo a 291 milioni (-7%), Ebitda a 72 milioni (+12%) ed utile netto a 38 milioni (+31%), mentre la cassa si posiziona a 55 milioni beneficiando dei 70 milioni netti rivenienti dalla business combination. In sostanza il 2019 è stato più che positivo, ma il futuro resta incerto in quanto nel breve-medio potrebbe essere offuscato dalle incertezze connesse all’evoluzione di quella pandemia Covid-19 che attualmente ha rallentato le attività in Italia e all’estero. Ed è proprio per questo che il management non esprime valutazioni previsionali, anche se è immaginabile che nel medio-lungo il business del trasporto su rotaie dovrebbe confermarsi in crescita.

Attività

Il gruppo Salcef opera nella manutenzione e realizzazione di impianti per infrastrutture, reti tranviarie e metropolitane e realizza infrastrutture per collegare territori e permettere il movimento di merci e persone con l’utilizzo di propri specifici know how e attrezzature.

Il gruppo opera attraverso le business unit:

- Track&Light Civil Works (core business): costruzione, manutenzione e rinnovamento di linee ferroviarie, tranviarie e metropolitane;

- Energy, Signalling & Telecommunication: realizza commesse nel settore della trazione elettrica, sottostazioni e segnalamento ferroviario e, dal 2019, opera nella progettazione, costruzione e manutenzione di impianti per l’elettrificazione ferroviaria e di linee aeree e sotterranee per la trasmissione di energia ad alta, media e bassa tensione;

- Heavy Civil Works: realizza commesse che comprendono più categorie di specializzazione, insieme alla realizzazione di opere infrastrutturali;

- Railway Materials: progettazione, costruzione, manutenzione, vendita e noleggi di macchine per la costruzione e manutenzione di infrastrutture ferroviarie;

- Engineering: servizi di progettazione di ingegneria ferroviaria a completamento e supporto delle altre business unit.

Ultimi Avvenimenti

Il 2019 ha segnato la svolta del gruppo Salcef, in primis, con l’incorporazione con la Spac Industrial Stars of Italy 3 e la conseguente quotazione all’Aim (8 novembre), ma anche con l’acquisizione a fine luglio di Coget Impianti. Operazione quest’ultima che consente al gruppo di ampliare il proprio raggio d’azione anche al settore delle linee elettriche per la distribuzione di energia.

Il 2020 si è invece aperto con il rafforzamento della presenza all’estero, tramite l’acquisizione, nell’ultima parte del 2019, di importanti commesse, sia nel settore ferroviario che per la distribuzione di energia elettrica, per lavori da effettuare in Austria, Germania, Abu Dhabi, Svizzera e Norvegia, per complessivi circa 73 milioni.

Circa il 18% del totale delle commesse riguarda la realizzazione di impianti aerei per la distribuzione di energia in Austria, mentre il restante 82% i rimanenti quattro paesi con opere di costruzione e manutenzione di binari ed in minor parte per la fornitura di macchinari.

Ad Abu Dhabi la commessa riguarda la realizzazione di circa 280 Km di binario per la nuova linea nel deserto. In Germania sono stati acquisiti tre progetti ferroviari da Deutsche Bahn, che prevedono lavorazioni all’infrastruttura e sovrastruttura ferroviaria, mentre in Norvegia il contratto prevede prestazione di servizi per la costruzione di circa 40 km di nuovi binari nelle gallerie della Follo Line (ferrovia ad alta velocità tra Oslo e Ski). Infine in Svizzera la commessa riguarda la fornitura di carri ferroviari.

Tuttavia, l’implementazione delle commesse e le attività del gruppo, anche se ad oggi hanno subito dei rallentamenti, potrebbero risentire in misura maggiore dell’evoluzione della pandemia connessa al nuovo coronavirus.

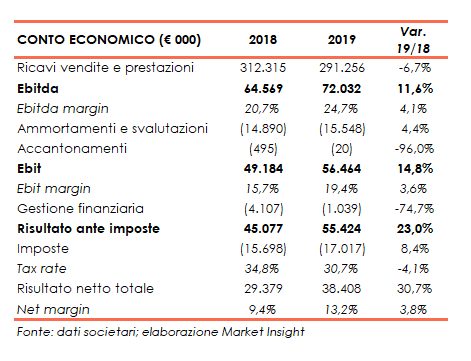

Conto Economico

Si premette che i risultati economici 2019 sono stati posti a confronto con quelli del gruppo Salcef prima della business combination.

Nell’anno il gruppo ha realizzato ricavi pari a 291,3 milioni, rispetto ai 312,3 milioni di fine 2018 che aveva beneficiato però del maggior contributo da parte di Opere Ferroviarie Multidisciplinari.

Nonostante ciò, l’Ebitda è aumentato del 12% a 72 milioni con una marginalità salita al 24,7% (+4%), grazie soprattutto alla scelta strategica di ridurre le commesse relative alla Business Unit “Heavy Civil Works”, che contempla principalmente la realizzazione di Opere Ferroviarie Multidisciplinari, in favore di quelle più tipiche del core-business e con margini più elevati.

L’Ebit con una crescita del 15% si porta a 56,5 milioni spesati maggiori ammortamenti e svalutazioni (+4% a 15,5 milioni), connessi in particolare agli investimenti effettuati nel periodo. Il Ros si eleva pertanto al 19,4% dal 15,7% di fine 2018.

I conti beneficiano poi del calo degli oneri finanziari netti a 1 milione (4 milioni nel 2018) e di una minore imposizione fiscale, con un tax rate pari al 30,7% (34,8% nel 2018). Ne deriva un utile netto aumentato del 31% a 38,4 milioni.

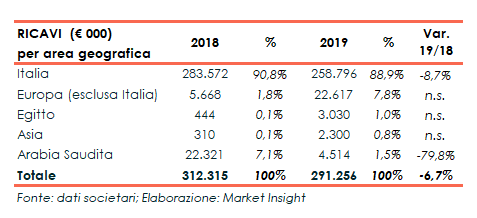

Breakdown Ricavi

Dalla disanima dei ricavi per area geografica emerge come il calo dei ricavi sia sostanzialmente ascrivibile alla contrazione sul territorio domestico a 258,8 milioni (-9%), principale mercato di operatività del gruppo, e in Arabia Saudita (-80% a 4,5 milioni). Un andamento non compensato dalla sostenuta crescita registrata sugli altri mercati ed in particolare in Europa (escluso Italia), dove le vendite sono passate da 5,7 milioni a 22,6 milioni.

Stato Patrimoniale

L’effetto della business combination è visibile nei conti patrimoniali, dove emerge l’incremento del patrimonio netto a 251 milioni dai 138 milioni del 2018. Analogo l’andamento della posizione finanziaria netta, positiva per 56 milioni, rispetto a 2,2 milioni di indebitamento di fine 2018. Un’evoluzione fortemente influenzata dalla generazione di cassa e dalla business combination con la Spac Industrial Stars of Italy 3 che ha apportato nelle casse di Salcef circa 70 milioni, al netto dei dividendi già corrisposti nel 2019 per 30 milioni.

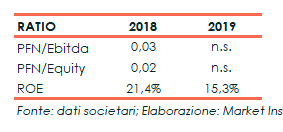

Ratio

Dall’analisi dei principali ratio è visibile la solidità patrimoniale della società. Nel 2019 la posizione finanziaria netta positiva, non rende significativi l’indicatore relativo alla capacità di rimborso del debito e della leva finanziaria.

Positivo seppure in diminuzione per il rafforzamento patrimoniale anche il ritorno per gli azionisti, passato dal 21,4% al 15,3%.

Outlook

In relazione all’attuale situazione connessa all’emergenza pandemica generata dal Covid-19, la società ha comunicato di avere implementato le misure organizzative e le precauzioni sanitarie necessarie nel rispetto delle normative nazionali, regionali, nonché poste in essere dagli Stati esteri.

Le società del Gruppo, asserisce la Salcef, su richiesta dei Committenti, stanno rispettando le richieste di interventi operativi, al fine di garantire le necessità manutentive ritenute strategiche, seppur con rallentamenti delle attività in Italia e all’estero. In particolare in Germania e Norvegia, i cantieri continuano regolarmente ad operare, anche se con misure di protezione maggiore.

Tuttavia, l’incertezza sull’evoluzione del contagio non consente oggi al management di esprimere valutazioni previsionali in termini di impatto sulle attività aziendali.

Borsa

La seconda società per grandezza nell’indice Aim viaggia in area 10,6 euro e dall’ingresso in borsa, dello scorso 8 novembre, ha guadagnato il 10% circa rispetto al calo del 15,5% dell’indice di riferimento.

Nel giorno dell’esordio in Borsa, dopo la business combination con la Spac Industrial Stars of Italy 3, il titolo ha registrato un rialzo del 2,6% a 9,65 euro e toccato il prezzo massimo a 11,55 euro a metà gennaio 2020, intraprendendo poi una fase discendente.

Un andamento accentuato dallo shock borsistico scaturito della crisi derivante dalla pandemia Covid-19, quando il titolo ha segnato il minimo a 8,66 euro (metà marzo 2020), per poi recuperare parte del terreno perso.