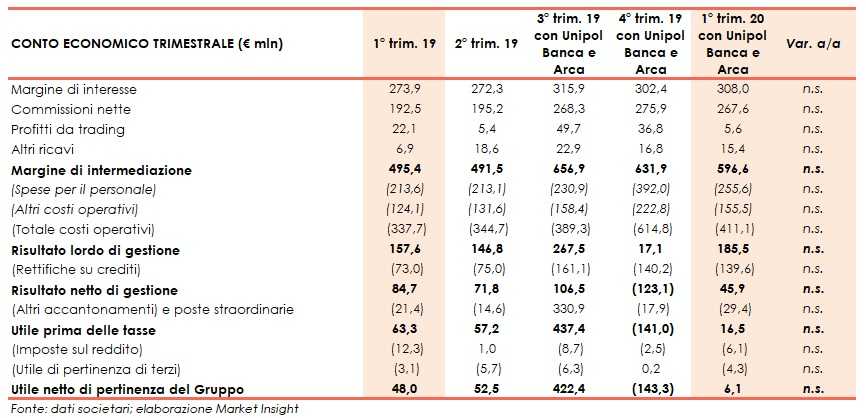

Bper ha chiuso il primo trimestre 2020 con un margine di intermediazione pari a 596,6 milioni, includendo l’entrata nel perimetro di Unipol Banca e Arca, a partire da luglio 2019. L’utile netto è pari a 6,1 milioni, dopo avere contabilizzato extra rettifiche per 50 milioni in conseguenza dei primi impatti dell’emergenza sanitaria.

“Il primo trimestre dell’anno ci ha visti impegnati su più fronti per contrastare al meglio gli effetti dell’emergenza sanitaria, economica e sociale senza precedenti causata dalla pandemia. Passando poi a commentare i risultati del primo trimestre approvati oggi, si deve rilevare anzitutto la valenza strategica delle operazioni straordinarie completate nel corso del 2019″.

È con queste parole che Alessandro Vandelli, Ad di Bper, ha commentato i risultati del 2019.

“Infatti, pur in un contesto caratterizzato prima dal rallentamento dell’economia, poi dai primi effetti dell’emergenza sanitaria, il gruppo Bper ha evidenziato una buona capacità di generare ricavi, uno stretto controllo dei costi, eccellenti livelli di liquidità e solidità patrimoniale.

L’utile netto del periodo, comunque positivo per 6,1 milioni, risulta fortemente condizionato

dalla contabilizzazione di rettifiche addizionali su crediti per circa 50 milioni, quale primo significativo intervento a seguito del peggioramento del contesto macroeconomico causato dall’emergenza sanitaria”.

Si segnala che i dati del primo trimestre 2020 non sono confrontabili con quelli del primo trimestre 2019, in quanto a partire dal 1° luglio, 2019 sono state incluse nel perimetro di consolidamento Unipol Banca e Arca Holding.

Il margine di intermediazione, con l’allargamento del perimetro, si è fissato a 596,6 milioni, al cui interno il margine di interesse si è attestato a 308 milioni, impattato anche dagli effetti dell’introduzione dei principi Ifrs9 e Ifrs16, mentre le commissioni nette sono state pari a 267,6 milioni, supportate dal comparto della raccolta amministrata e gestita.

I costi operativi si sono fissati a 411,1 milioni, al cui interno le spese per il personale si sono fissate a 255,6 milioni e gli altri costi a 155,5 milioni.

Tali dinamiche hanno portato a un risultato lordo di gestione pari a 185,5 milioni e, dopo rettifiche su crediti per 139,6 milioni, inclusive di extra accantonamenti per 50 milioni quale primo significativo intervento a seguito del peggioramento del contesto macroeconomico causato dall’emergenza sanitaria, il risultato netto di gestione si è fissato a 45,9 milioni

Il periodo si è chiuso con un utile netto di 6,1 milioni, dopo avere scontato oneri di sistema per 32 milioni.

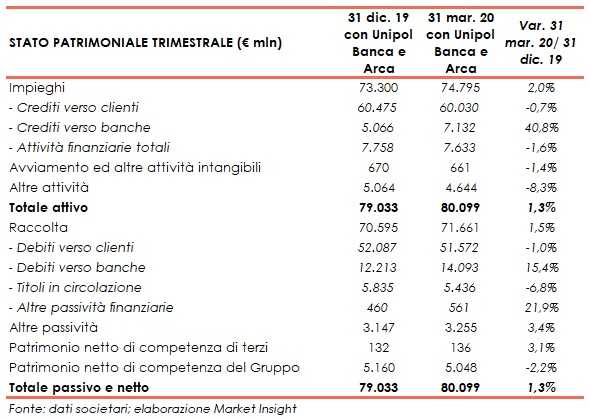

Sul fronte patrimoniale, a fine marzo gli impieghi si fissano a 74,8 miliardi (+2% rispetto al 31 dicembre 2019), al cui interno quella da clientela si attesta a 60 miliardi (in linea con fine dicembre 2019).

I crediti deteriorati lordi ammontano a 6,1 miliardi coverage ratio al 51,9%, al cui interno le sofferenze si attestano a 3,4 miliardi (grado di copertura al 66,3%) e le inadempienze probabili a 2,5 miliardi (coverage ratio al 34%).

I crediti deteriorati netti sono pari a 2,9 miliardi, al cui interno le sofferenze si fissano a 1,2 miliardi e le inadempienze probabili a 1,6 miliardi.

La raccolta è pari a 71,7 miliardi (+1,5% rispetto al 31 dicembre 2019), al cui interno quella da clientela si fissa a 51,6 miliardi (-1% rispetto a fine 2019).

In termini di solidità patrimoniale, al 31 dicembre 2019 il Cet1 phased in si attesta al 13,60% (13,91% al 31 dicembre 2019), mentre quello fully phased è pari al 12,07% (12,01% a fine 2019).