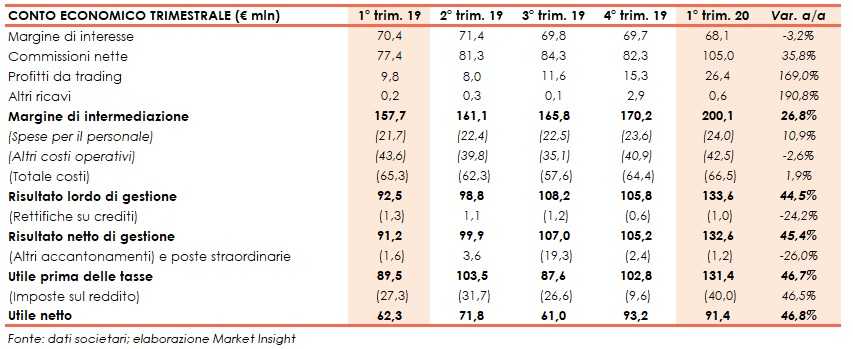

Fineco ha archiviato il primo trimestre con un margine di intermediazione balzato a 200,1 milioni (+26,8% a/a), grazie al contributo significativo delle commissioni e dei profitti da trading. Il periodo si è chiuso con un utile netto di 91,4 milioni (+46,8% rispetto al primo trimestre 2019).

“I risultati estremamente positivi realizzati nei primi tre mesi dell’anno mostrano l’efficacia del modello di business di Fineco, che grazie alla capacità di diversificare i ricavi sta evidenziando tutta la sua forza”.

È con queste parole che Alessandro Foti, Ad e Dg di Fineco, ha commentato i conti del primo trimestre 2020.

“La solidità dei dati di raccolta conferma il gradimento dei clienti per la customer experience della banca, mentre il brokerage ha sfruttato a pieno la fase di mercato eccezionalmente volatile grazie anche alla solidità dell’infrastruttura tecnologica.

L’affermarsi nella società della digitalizzazione a cui stiamo assistendo offre grandi opportunità alla banca per accelerare la propria crescita: Fineco non è diventata

digitale, ma lo è nata, e oggi è posizionata al meglio per assecondare questo trend”, ha aggiunto il manager.

Il margine di intermediazione si è attestato a 200,1 milioni (+26,8% a/a), al cui interno le commissioni nette sono aumentate a 105 milioni (+35,8% su base annua), grazie all’area

Brokerage (+90,8% a/a), che a sua volta ha beneficiato delll’aumento della volatilità nel periodo e della rivisitazione dell’offerta, e all’area Investing (+12,1% a/a), grazie alla maggiore incidenza dei “Guided Products and Services” e al contributo di Fineco Asset Management.

In calo il margine di interesse (-3,2% a 68,1 milioni rispetto al primo trimestre 2019), a causa principalmente alla discesa dei tassi d’interesse di mercato.

I profitti da trading sono più che raddoppiati a 26,4 milioni; andamento favorito principalmente dal contributo relativo all’area Brokerage (25,1 milioni, +205,6% a/a).

I costi operativi sono leggermente aumentati a 66,5 milioni (+1,9% a/a). Il costo del personale è cresciuto a 24 milioni (+10,9% su base annua) per l’aumento dei dipendenti e per la progressiva internalizzazione di alcuni servizi a seguito dell’uscita dal gruppo UniCredit, mentre gli altri costi sono calati a 42,5 milioni (-2,6% rispetto al primo trimestre 2019).

Le dinamiche sopra esposte hanno determinato un risultato lordo di gestione balzato a 133,6 milioni (+44,5% a/a) e, dopo avere contabilizzato rettifiche su crediti scese a 1 milione (-24,2% rispetto al periodo di confronto), il risultato netto di gestione è salito a 132,6 milioni (+45,4% su base annua).

Il periodo si è chiuso con un utile netto di 91,4 milioni (+46,8% rispetto al primo trimestre 2019). Non considerando le componenti non ricorrenti, l’utile netto si sarebbe fissato a 92,2 milioni (+45,4% a/a).

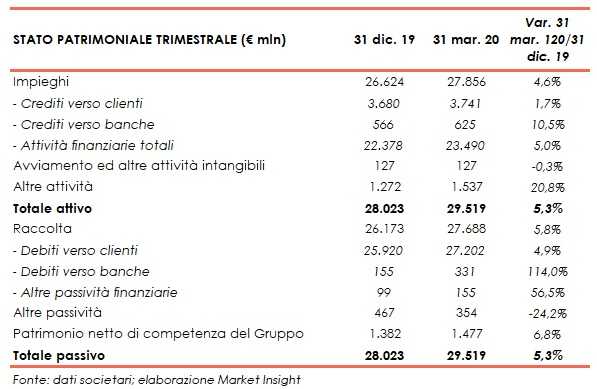

Sul fronte patrimoniale, al 31 marzo gli impieghi salgono a 27,9 miliardi (+4,6% rispetto a fine 2019), grazie alla crescita di quelli verso la clientela (+1,7% a 3,7 miliardi rispetto al 31 dicembre 2019) e delle attività finanziarie (+5% a 23,5 miliardi rispetto a fine 2019).

La raccolta cresce a 27,9 miliardi (+5,8% rispetto al 31 dicembre 2019), con il contributo di quella da clientela (+4,9% a 27,2 miliardi rispetto a fine 2019).

Dal lato della solidità patrimoniale, a fine marzo il CET1 si fissa al 19,28% (18,12% al 31 dicembre 2019). Il CET1 (comprensivo anche dell’ammontare del dividendo 2019 revocato dal cda del 6 aprile 2020) è pari al 25,39% (24,19% al 31 dicembre 2019 pro-forma).