L’istituto guidato da Gian Maria Mossa ha registrato la migliore partenza d’esercizio dal 2015 e la seconda migliore di sempre nella storia della banca. I conti hanno beneficiato del positivo andamento dei mercati finanziari a gennaio e febbraio, mentre nelle settimane successive hanno risentito del repentino cambiamento delle condizioni economiche e volatilità dei mercati in seguito alla diffusione della pandemia Covid-19. L’utile netto ha toccato i 79,1 milioni (+19% a/a).

“Un primo trimestre all’insegna della crescita, nonostante condizioni di mercato estremamente complesse in cui abbiamo saputo ancora una volta dimostrare la forza del nostro modello di consulenza al fianco dei clienti”. Con queste parole Gian Maria Mossa, amministratore delegato e direttore generale di Banca Generali ha commentato i risultati dei primi tre mesi del 2020 che hanno registrato una crescita a doppia cifra di ricavi, a 168,8 milioni (+26% a/a) e della redditività con il risultato bottom line a 79,1 milioni (+19% a/a).

“L’aumento a doppia cifra della consulenza evoluta e dei ricavi rispecchiano lo sviluppo delle attività commerciali e la capacità di attrarre nuova clientela, specie nella fascia private con molti imprenditori che ci chiedono di accompagnarli nelle sfide legate alla protezione dei patrimoni. Nelle settimane di escalation della pandemia” ha proseguito Mossa “ci siamo presentati con un approccio molto prudente al rischio, riuscendo così ad avere una strategia difensiva a tutela degli investimenti, e allo stesso modo la forte propensione al digitale nei servizi e strumenti a disposizione dei banker e dei clienti ci ha consentito di rafforzare la relazione e la vicinanza, anche nelle modalità a distanza.

Il mix d’offerta ha funzionato e le soluzioni gestite stanno ritrovando crescente attenzione con la ripresa dei mercati da fine marzo. Le condizioni nel trimestre in corso sono più sfidanti per le misure d’emergenza e l’impatto della crisi ma la solidità della banca e la consistente domanda di professionalità nella consulenza ci fanno guardare con fiducia ai prossimi mesi”.

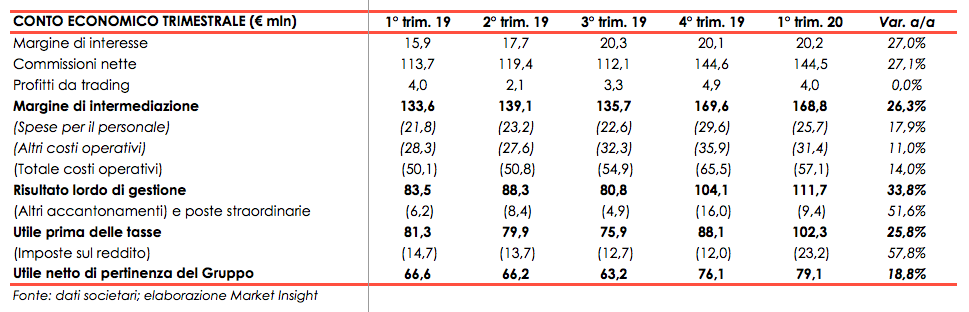

Nella tabella seguente riportiamo il confronto tra i conti economici trimestrali di Banca Generali.

Il margine di intermediazione si è attestato 168,8 milioni, in crescita del 26% rispetto al primo trimestre 2019. L’incremento ha beneficiato della crescita del margine di interesse (20,2 milioni, +27,0% a/a) e delle commissioni pari a 144,5 milioni (+27,1% a/a).

Nel dettaglio, margine di interesse del periodo ha beneficiato del forte incremento degli attivi fruttiferi (11,5 miliardi, +25% a/a) e della maggiore efficienza nella gestione della liquidità disponibile. Il portafoglio di tesoreria della banca a fine periodo ha raggiunto gli 8,6 miliardi (+32% a/a) mantenendo un profilo prudente in termini di duration complessiva pari a 1,5 anni e una maturity di 3,5 anni.

Per quanto riguarda le commissioni hanno registrato un’ottima performance si quelle ricorrenti nette (91,1 milioni, +16% a/a), sia quelle variabili (53,4 milioni, +51% a/a) realizzate nella prima parte del trimestre in coincidenza con le performance dei mercati finanziari fino a quel momento.

Le commissioni lorde ricorrenti hanno mostrato un incremento di tutte le sue componenti. Le commissioni di gestione sono risultate pari a 165,8 milioni (+7% a/a). Si segnala inoltre il progresso delle commissioni bancarie e d’ingresso (29,7 milioni +67% a/a) grazie alla crescita delle attività di Consulenza Evoluta (BGPA), delle attività di collocamento di prodotti strutturati e dal contributo dalle attività di negoziazione.

I costi operativi si sono attestati a 57,1 milioni (+14%, ma +4% al netto del cambio di perimetro). La variazione organica è legata alla naturale espansione delle attività e ad un’ulteriore accelerazione dei progetti di innovazione di prodotti e IT. La voce non comprende al momento costi straordinari per Covid-19 che sono attesi per fine anno a 1,8 milioni, di cui 1 milione per donazioni alle strutture sanitarie, e la quota restante per le attività di sanificazione, presidi e controllo. I costi legati alla variazione del perimetro includono 1,2 milioni straordinari per le attività di integrazione in corso.

Nel trimestre sono stati contabilizzati accantonamenti e rettifiche di valore nette per 9,3 milioni contro i 2,1 milioni dello scorso anno che aveva beneficiato di maggiori riprese di valore sul portafoglio titoli legata alla dinamica dei mercati obbligazionari nel periodo.

Tutto ciò si traduce in un utile netto di 79,1 milioni, in crescita del 19% rispetto all’esercizio precedente.

Dal punto di vista patrimoniale, i ratio si confermano solidi e superiori ai requisiti richiesti dalle autorità bancarie: il CET1 ratio si è attestato al 14,1% e il Total Capital ratio (TCR) al 15,5%.

La raccolta netta nel primo trimestre 2020 è stata pari a 1,5 miliardi. Ad aprile la raccolta è ulteriormente aumentata di 408 milioni per un totale che da inizio anno supera 1,9 miliardi. Nonostante le misure di lockdown e distanziamento sociale, i consulenti hanno potuto supportare i clienti nelle scelte di protezione del patrimonio e pianificazione finanziaria facendo leva sulle dotazioni di strumenti digitali su cui la banca ha investito in misura importante negli ultimi anni.

Le masse totali a fine periodo si sono attestate a 65,2 miliardi in crescita rispetto ai 61,1 miliardi dello stesso periodo dello scorso anno, ma in riduzione rispetto ai 69 miliardi di fine 2019. La dinamica delle masse ha risentito dell’eccezionale volatilità da fine febbraio a fine marzo, seguita da un recupero nel mese di aprile. Grazie a ciò, le masse totali della Banca sono tornate a 66,8 miliardi.