Fincantieri ha chiuso il primo trimestre 2020 con un calo dei ricavi del 4,5% a 1.307 milioni, per via del primo impatto dell’epidemia di Covid-19 sul business della società. L’Ebitda si è fissato a 72 milioni con una marginalità al 5,5% dei ricavi. L’indebitamento finanziario netto è sceso a 444 milioni da 736 milioni al 31 dicembre 2020, mentre la raccolta ordini si è attestata a 0,3 miliardi portando il carico di lavoro complessivo a 31,9 miliardi.

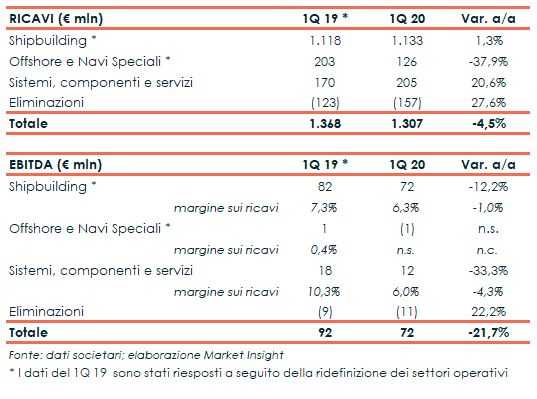

Nei primi tre mesi del 2020 il fatturato consolidato di Fincantieri è diminuito del 4,5% a 1.307 milioni rispetto al 1Q 2019, per via della contrazione registrata nel settore Offshore e Navi Speciali (-37,9%), solo parzialmente compensata da Componenti e Servizi (+20,6%) e dallo Shipbuilding (+1,3%).

L’Ebitda del gruppo si è invece contratto del 21,7% a 72 milioni, con la relativa marginalità in flessione al 5,5% (-120 punti base). La riduzione è imputabile alla sospensione delle attività produttive in Italia dal 16 marzo (settore Shipbuilding) e al minor contributo del settore Sistemi, Componenti e Servizi.

Il backlog al 31 marzo 2020 è pari a 27,7 miliardi (30,7 miliardi al 31 marzo 2019) con 92 navi in portafoglio, mentre il soft backlog è pari a circa 4,2 miliardi (3,6 miliardi al 31 marzo 2019), per un carico di lavoro complessivo a 31,9 miliardi pari a circa 5,5 volte i ricavi del 2019 con ordini acquisiti nel trimestre per 0,3 miliardi.

A livello di singoli business, i ricavi dello Shipbuilding sono cresciuti dell’1,3% a 1.133 milioni, nonostante la sospensione delle attività produttive.

A sostenere la crescita sia le Navi da Crociera, con il fatturato in aumento dello 0,5% a 830 milioni (57% del totale ricavi del gruppo) grazie dell’accelerazione produttiva e dell’aumento dei volumi della unit Cruise di Vard (+27,8%), sia le Navi Militari, con ricavi in crescita del 4,1% a 303 milioni per via dall’avanzamento dell’attività di costruzione e dal contributo della controllata FMG.

In contrazione invece l’Ebitda del settore, che ha mostrato un decremento del 12,2% a 72 milioni, con un’incidenza sul fatturato scesa al 6,3% (-100 basis point).

La divisione Offshore e Navi Speciali ha evidenziato una riduzione del giro d’affari del 37,9% a 126 milioni, come effetto del rallentamento dei volumi di produzione e dell’impatto negativo del cambio eur/corona norvegese. L’Ebitda è invece negativo per 1 milione contro il risultato positivo di 1 milione nel primo trimestre 2019.

Infine, nella divisione Sistemi, componenti e servizi i ricavi sono aumentati a 205 milioni (+20,6%), confermando il trend di crescita delle attività di Fincantieri Infrastructure. L’Ebitda è invece calato del 33,3% a 12 milioni, con un margine al 6,0% (-430 basis point).

Dal lato patrimoniale, l’indebitamento finanziario netto al 31 marzo 2020 è pari 444 a milioni rispetto ai 736 milioni al 31 dicembre 2019, coerente con i volumi di produzione sviluppati e con il calendario delle consegne delle unità Cruise.

La società comunica infine che nel trimestre sono state consegnate 8 navi, tra cui la “Seven Seas Splendor”, nave da crociera ultra-lusso per il gruppo Norwegian Cruise Line Holdings, la “Scarlet Lady”, la prima di una serie di quattro navi da crociera, ordinate da Virgin Voyages; “Le Bellot”, expedition cruise vessel per l’armatore Ponant e una nave militare per la US Navy.

In merito al proseguo del 2020, la società fa sapere che al momento non è possibile stimare l’effetto dell’epidemia sui risultati 2020, che saranno comunque impattati dalla minore produttività dei cantieri, dal minor assorbimento dei costi fissi, dalle spese per garantire la sicurezza del personale e dai costi di gestione dei ritardi nelle forniture.

Infine, il Piano Industriale 2020-2024 sarà finalizzato e diffuso non appena gli sviluppi dell’emergenza Covid-19 consentiranno un’analisi più chiara dei possibili impatti su business della società.