Tim ha pubblicato i conti del primo trimestre 2020, che risentono degli effetti della chiusura dei negozi sulle vendite di prodotti, e del ridotto traffico roaming da e verso l’estero. A fronte di una flessione nel breve termine, sono tuttavia prevedibili impatti positivi nel medio-lungo termine, a seguito della forte accelerazione nell’adozione di servizi digitali e connettività che sembrano avviare il Paese a chiudere il gap nella penetrazione dell’ultra broad band fisso rispetto al resto d’Europa, nonché ad invertire il trend di sostituzione fisso-mobile.

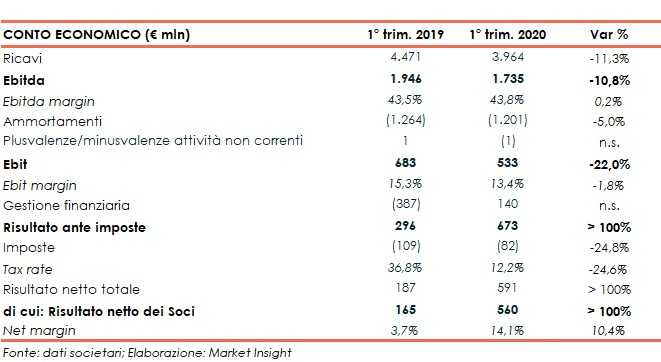

I ricavi totali del trimestre ammontano a 3,96 miliardi, in calo dell’11,3% rispetto ai primi tre mesi del 2019 (-8,4% su base organica). In particolare, i ricavi da servizi si attestano a 3,69 miliardi, in diminuzione del 9,7 (-6,6% la variazione organica).

La business unit Domestic ha realizzato un giro d’affari di 3,11 miliardi (-11,1% e -10,6% su base organica) mentre il fatturato delle attività in Brasile si attesta a 859 milioni di euro (-12,3%, +0,6% organico).

L’Ebitda è pari a 1,735 miliardi (-10,8%), con un’incidenza sui ricavi del 43,8% (+0,3%), mentre l’Ebitda organico al netto della componente non ricorrente si attesta a 1,77 miliardi (-7,5%) con un’incidenza sui ricavi del 44,6% (+0,5%).

Gli ammortamenti riportano una riduzione del 5% a 1,2 miliardi e l’Ebit si fissa a 533 milioni (-22%), mentre il reddito operativo organico è pari a 572 milioni (-18,2%).

La gestione finanziaria riporta un saldo positivo per 140 milioni (a fronte di oneri netti per 387 milioni nel periodo di confronto) grazie alla plusvalenza netta di 441 milioni contabilizzata contabilizzata a seguito della diluizione dal 60% al 37,5% della partecipazione in Inwit conseguente alla fusione di quest’ultima con Vodafone Towers.

Il risultato netto di competenza dei Soci si attesta a 560 milioni (rispetto a 165 milioni nel primo trimestre 2019), beneficiando soprattutto della citata plusvalenza e di minori imposte (82 milioni contro 109 milioni).

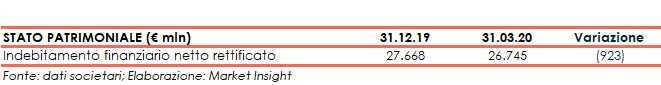

L’indebitamento finanziario netto rettificato al 31 marzo è pari a 26,7 miliardi, in diminuzione di 923 milioni da fine 2019. La variazione riflette una solida generazione di cassa operativa, ottenuta anche con ottimizzazione del capitale circolante, oltre al deconsolidamento del debito di Inwit (643 milioni) che ha ampiamente compensato il sorgere del nuovo debito per locazioni finanziarie verso Inwit, ora società a controllo congiunto (368 milioni) a fronte della contestuale chiusura di contratti di locazione finanziaria verso Vodafone (214 milioni).

Tim ha concesso l’esclusiva ad un consorzio guidato da Ardian Infrastructure e partecipato da Canson Capital Partners per l’acquisizione di una quota di minoranza nella holding che deterrà la quota di TIM in INWIT. Prosegue inoltre la negoziazione in esclusiva con KKR per la valorizzazione della rete fissa passiva.

In Brasile continuano le trattative per l’acquisizione del business mobile di OI da parte di TIM e Telefonica. Avviato infine il processo di selezione di partner per TIM Live nell’espansione della rete in fibra.

Con riferimento all’emergenza sanitaria in corso, che sta producendo elevata incertezza e segnali di recessione economica, TIM si aspetta di poter preservare la guidance 2020 relativa ad Ebitda – Capex così come la guidance 2021-22, inclusa la guidance di Equity Free Cash Flow cumulato 2020-22 pari a 4,5-5 miliardi.