Per la seconda volta consecutiva nel 2020, piazza Affari ha registrato un saldo mensile positivo (+2,9%). La performance di maggio del Ftse Mib è stata sostenuta dal consolidamento della propensione al rischio degli investitori, riemersa ad aprile dopo il sell off di marzo, ricordando che quest’ultimo era stato provocato dal brusco deterioramento delle aspettative sull’andamento dell’economia globale, e quindi sugli utili societari, a causa della rapida diffusione del Coronavirus in tutto il mondo. A trainare il mese scorso i mercati azionari internazionali, Italia compresa, sono stati quindi i risultati trimestrali migliori delle attese, ma anche la progressiva riapertura di quasi tutti i Paesi del mondo dopo il lockdown dovuto al Covid-19, senza dimenticare il supporto della politica monetaria ultra-espansiva da parte delle principali banche centrali del globo e i maxi piani di stimolo fiscale portati avanti da parte di tutti gli Stati del pianeta. Rispetto al top del 19 febbraio a 25.483 punti il Ftse Mib rimane, comunque, sotto del 28,6 per cento.

A maggio, il risultato del più importante paniere di piazza Affari si è posizionato a metà strada rispetto a quello portato a casa dagli altri principali indici azionari mondiali in quanto l’ottimo andamento del comparto salute e benessere (+13,3%), del paniere delle utilities (+9,0%) e dei bancari (+7,6%) è stato parzialmente eroso dalla debolezza dell’indice tricolore dei titoli Oil&Gas (-4,4%) e dal settore assicurativo (-3,7%). In un contesto che rimane di risk on, nel vecchio Continente hanno fatto meglio del principale paniere equity italiano il Dax di Francoforte (+6,7%), l’EuroStoxx 50 (+4,2%), il Ftse 100 di Londra (+3,0%), mentre peggio del Ftse Mib (+2,9 %) hanno fatto il Cac40 di Parigi (+2,7%), l’Ibex 35 di Madrid (+2,5%) lo Smi di Zurigo (+2,1%). È proseguita poi la maggior forza relativa di Wall Street rispetto alle Borse del vecchio Continente. Nel dettaglio, il Nasdaq Composite ha registrato un ottimo risultato (+6,8%), seguito dall’S&P 500 (+4,5%) e dal Dow Jones (+4,3%). In Asia, bene il Nikkei di Tokyo (+8,3%), debole il CSI 300 di Shenzhen (-1,2%) a causa delle nuove tensioni con gli Stati Uniti.

Al di fuori dell’azionario, a maggio i prezzi dei futures sul Crude Oil hanno registrato il migliore risultato mensile di sempre (+81,3%) sulla scia della graduale ripresa della domanda mondiale di greggio, a fronte di livelli produttivi ai minimi degli ultimi anni per effetto dei tagli attuati dai Paesi aderenti all’Opec+ e dagli Stati Uniti. Sul fronte valutario, lo scorso mese il cambio Eur/Usd si è rafforzato (+1,1%), grazie al rally dell’ultima settimana che ha consentito il ritorno a ridosso di 1,11. A sostenere la moneta unica nell’ultima ottava, la progressiva riapertura dei diversi Paesi dell’Unione Europea dopo i due mesi di lockdown dovuti all’epidemia di Coronavirus, ma soprattutto il piano da 750 miliardi di euro annunciato dalla Commissione UE a sostegno delle economie degli Stati maggiormente colpiti dal Covid-19. Sul versante dei governativi, lo yield del Btp a 10 anni ha così concluso il 29 maggio le contrattazioni all’1,47% rispetto all’1,76% del 30 aprile, con il differenziale di rendimento con il Bund di pari durata ridotto a 192 punti base, rispetto ai 235 di fine aprile.

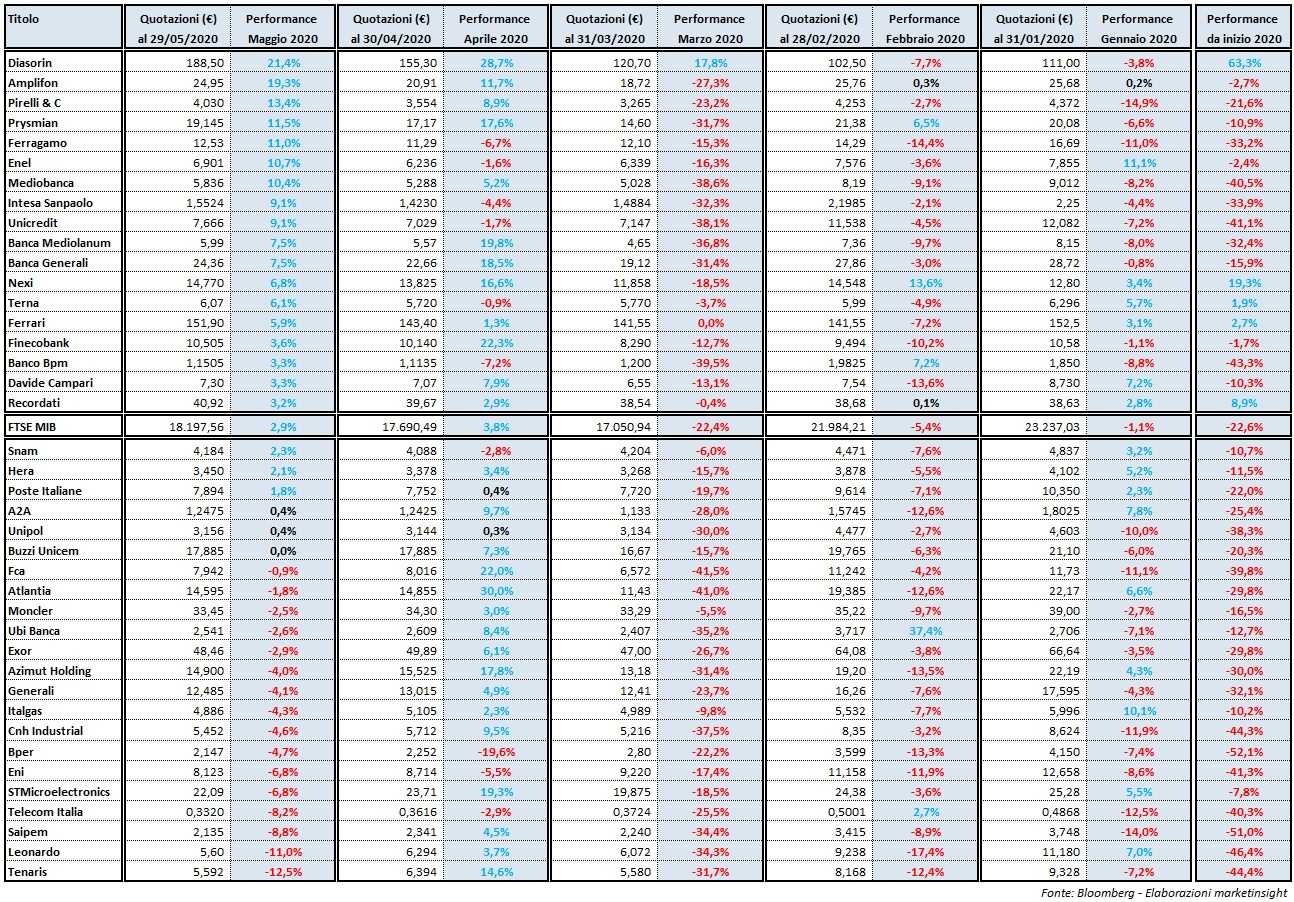

Passando all’analisi dei 40 titoli che compongono il paniere delle Big Cap italiane emerge che, a maggio, 21 hanno concluso le contrattazioni su livelli di prezzo superiori a quelli registrati lo scorso 30 aprile, 3 sono rimasti sostanzialmente invariati e 16 si sono attestati su livelli inferiori. Numeri peggiori rispetto a quelli di aprile, dato che ben 28 avevano portato a casa una performance mensile positiva, 10 si erano attestati su livelli di prezzo inferiori a quelli del 31 marzo e 2 erano rimasti invariati.

Il miglior risultato del mese di maggio all’interno del Ftse Mib è stato raggiunto da Diasorin (+21,4%) che ad aprile si era piazzato al secondo posto con una performance di periodo del 28,7 per cento. Le azioni del gruppo guidato da Carlo Rosa hanno conquistato il primo gradino del podio, nonostante la discesa del 7,1% registrata nell’ultima settimana anche sulla scia del report di Jefferies che ha tagliato il rating a Underperform dal precedente Hold, rivedendo al rialzo il target price a 120 euro dal precedente prezzo obiettivo di 101 euro. A sostenere i corsi delle azioni Diasorin anche l’ottenimento dell’approvazione per il test LIAISON® SARS-CoV-2 S1/S2 IgG dal dipartimento del governo canadese responsabile della politica sanitaria federale. Il test contribuirà al completamento di uno studio di screening che coinvolge 1 milione di campioni sierologici nei prossimi 2 anni in Canada e che monitorerà l’impatto del virus tra operatori sanitari e anziani.

Alle spalle di Diasorin, lo scorso mese si è posizionata un’altra azione del comparto salute e benessere, Amplifon (+19,3%) che ad aprile aveva registrato un rialzo dell’11,7 per cento. Le quotazioni dei titoli del gruppo milanese hanno beneficiato anche delle indicazioni positive fornite dal management guidato da Enrico Vita a inizio maggio durante un cosiddetto virtual roadshow. In particolare, i vertici di Amplifon hanno sottolineato che l’andamento delle vendite in Cina è tornato su valori precedenti la crisi Covid-19, ma hanno anche confermato che le sinergie con la spagnola Gaes saranno in linea con quelle annunciate in precedenza e, soprattutto, che la redditività del gruppo è anche essa destinata a risalire a livelli pre-crisi. Da inizio anno la performance dei titoli Amplifon è pari a -2,7% e il target price medio sulla base dei contributi dei 15 analisti rilevati da Bloomberg è 20,87 euro, con un potenziale ribassista del 16,4% rispetto alla chiusura di venerdì.

Sul terzo gradino del podio di questa speciale graduatoria Pirelli & C (+13,4%) che prosegue il recupero avviato il mese precedente sul minimo relativo intraday dello scorso primo aprile a 3,054 euro. A sostenere le quotazioni dei titoli del gruppo della Bicocca, anche l’ottimismo dell’amministratore delegato, Marco Tronchetti Provera, sulla seconda parte del 2020 con le vendite che saranno trainate dal forte recupero della Cina. Nel complesso, il numero uno del gruppo milanese prevede per l’intero anno una contrazione della domanda mondiale di pneumatici del 20%, con il secondo trimestre che sarà decisamente il peggiore con una crollo della richiesta stimata intorno al 40 per cento. Da inizio anno la performance dei titoli Pirelli & C è pari a -21,6% e il target price medio sulla base dei contributi dei 18 analisti rilevati da Bloomberg è pari a 3,87 euro, con un potenziale ribassista del 4% rispetto alla chiusura di venerdì.