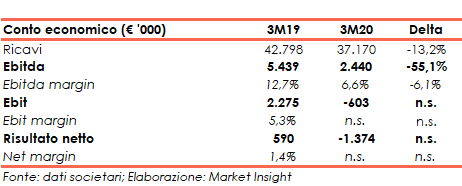

La pandemia del nuovo coronavirus, con annesso lockdown, ha avuto ripercussioni pesanti sul Gruppo attivo nell’ecomobilità. Il primo trimestre 2020 si è infatti chiuso con ricavi in calo del 13,2% a 37,2 milioni ed Ebitda più che dimezzato a 2,4 milioni, mentre l’Ebit è passato in territorio negativo (da +2,3 milioni del 2019 a -0,6 milioni del trimestre in esame) e ciò si è riflesso sui saldi netti poiché il conto economico si è chiuso con una perdita di 1,4 milioni rispetto all’utile di 0,6 milioni del primo trimestre 2019. Profonda incertezza anche sull’immediato futuro in quanto il management ci ricorda che si esprimerà non appena vi sarà maggiore chiarezza sull’evoluzione dell’epidemia.

MODELLO DI BUSINESS

Landi Renzo opera nel settore della progettazione, produzione e commercializzazione di sistemi ecocompatibili di conversione a GPL e metano per autotrazione.

Detti impianti utilizzano fonti energetiche a ridotto impatto ambientale rispetto ai combustibili tradizionali e contribuiscono così allo sviluppo di una mobilità ecologica, garantendo minori emissioni.

Le soluzioni sono progettate a un alto livello di personalizzazione per adattarsi alle specifiche esigenze dei diversi modelli di veicolo, destinati ai due mercati di riferimento:

- le case automobilistiche (OEM), con le quali sono attive partnership consolidate;

- le società distributrici di gas e la rete di filiali, rivenditori, importatori indipendenti e officine installatrici (After Market).

Il Gruppo opera direttamente nel solo settore Automotive e indirettamente nel settore Gas Distributione Compressed Natural Gas, attraverso la joint venture SAFE & CEC Srl.

CONTO ECONOMICO

Nei primi tre mesi del 2020 i ricavi sono stati pari a 37,2 milioni in diminuzione rispetto ai 42,8 milioni dei primi tre mesi del primo trimestre del 2019.

La riduzione è essenzialmente correlata agli effetti derivanti dalla diffusione a livello globale del Covid-19 e del conseguente lockdown imposto dai governi. Sulla base degli ordinativi in portafoglio e delle previsioni di consegna, in assenza degli effetti negativi del Covid-19, il fatturato stimato dal management sarebbe stato di oltre 45 milioni.

L’Ebitda è diminuito da 5,4 milioni (12,7% dei ricavi) a 2,4 milioni con una contrazione dell’Ebitda margin dal 12,7% al 6,6% a causa della maggiore incidenza dei costi fissi, passata dal 87% al 92%.

L’Ebit è passato in negativo, da +2,3 milioni a -0,6 milioni così come il risultato netto è sceso da un utile di 0,6 milioni a una perdita di 1,4 milioni, nonostante una fiscalità più favorevole (beneficio di 0,2 milioni nel trimestre appena concluso e negativa per 0,9 milioni nel primo trimestre 2019).

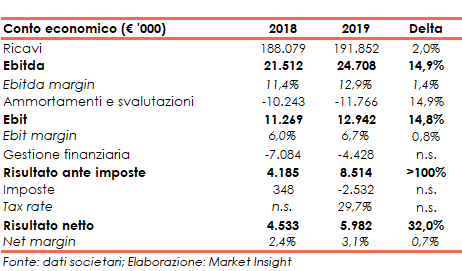

Nel 2019 i ricavi si sono attestati a 191,9 milioni in crescita de 2,0% su base annua.

Grazie alle azioni di contenimento dei costi sia fissi che variabili l’Ebitda e l’Ebit sono aumentati rispettivamente del 14,9% a 24,7 milioni e del 14,8% a 12,9 milioni, con una conseguente espansione dell’Ebitda margin e dell’Ebit margin, passati rispettivamente dall’11,4% al 12,9% e dal 6% al 6,7%.

Infine, nonostante la fiscalità più sfavorevole (oneri per 2,5 milioni nel 2019 e benefici pe 0,3 milioni nel 2018) parzialmente compensata dal miglioramento della gestione finanziaria (da -7,1 milioni a -4,4 milioni) determinato soprattutto dal più proficuo andamento delle società partecipate, l’utile netto è cresciuto del 32% a 6,0 milioni.

Tali dinamiche hanno permesso anche il progresso del net margin dal 2,4 al 3,1%.

BREAKDOWN RICAVI

Nel 2019 il Gruppo ha realizzato ricavi netti per 191,9 milioni, in aumento del 2% rispetto al 2018, sostenuto principalmente dal Canale Aftermarket (61,5% del fatturato totale) cresciuto su del 2,8%.

Meno incisivo il progresso del canale OEM, pari al +0,7% (38,5% del totale consolidato), penalizzato nel terzo trimestre della riduzione degli ordinativi a seguito del phase out delle motorizzazioni Euro6 e il passaggio alle motorizzazioni “Gas” Euro6d-temp, le cui vendite sono iniziate solo al termine del quarto trimestre l 2019.

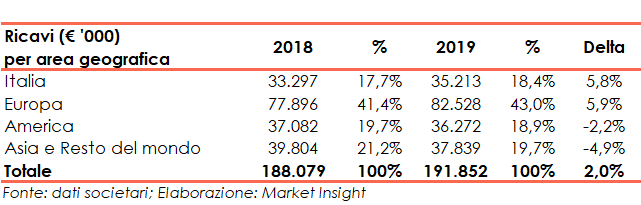

Da un punto di vista geografico l’Europa (Italia esclusa) rappresenta il primo mercato per il Gruppo con il 43% dei ricavi complessivi, seguito dalle Americhe con il 18,9% e dall’Italia con il 18,.4%.

Positivo l’andamento in Italia (+6% a 35,2 milioni), sostenuto dall’aumento dei volumi di vendita sul canale After Market e dalla crescita delle immatricolazioni bifuel, e nel Resto Europa (+6% a 82,5 milioni), principalmente grazie alla crescita delle vendite OEM verso alcune case automobilistiche che hanno stanno puntando sui motori biofuel. Andamento tuttavia parzialmente assorbito dall’arretramento evidenziato in nel continente americano (-2% a 36,3 milioni) e In Asia e Resto del Mondo (-5% a 37,8 milioni.

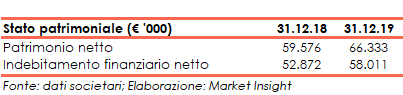

STATO PATRIMONIALE

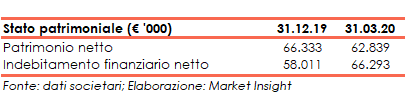

Al 31 marzo 2020 l’equity era pari a 62,8 milioni (66,3 milioni al 31 dicembre 2019) e l’indebitamento finanziario netto è salito a 66,3 milioni dai 58 milioni al 31 dicembre 2019) principalmente a causa dell’aumento delle scorte di magazzino e dagli investimenti per sostenere progetti di sviluppo di nuovi prodotti sul canale OEM e per il mercato Heavy Duty.

Al 31 dicembre 2019 il patrimonio netto era pari a 66,3 milioni (con un ratio Total asset / equity pari al 3,29x) in espansione rispetto ai 59,6 milioni del 31 dicembre 2018 (ratio Total asset / equity al 3,33x).

A fine 2019 l’indebitamento finanziario netto è salito dai 52,9 milioni del 2018 a 58 milioni, con la componente a breve in aumento da 5,4 milioni a 7 milioni.

L’andamento è dato principalmente dalla dinamica dei flussi di cassa: i cash flows operativi (pari a 14,4 milioni) hanno solo parzialmente finanziato le uscite per onorare gli interessi passivi (4,5 milioni), le imposte (1,6 milioni), gli investimenti (8,7 milioni), i finanziamenti a società collegate (2,8 milioni) e i rimborsi dei leasing ex IFRS 16 (2,3 milioni).

RATIOS 2019

Nonostante l’incremento dell’indebitamento finanziario netto, la crescita dell’Ebitda e dell’Equity ha determinato il calo dei rapporti PFN / Ebitda (da 2,46x a 2,35x) e PFN / equity (da 0,89x a 0,87x).

Infine, grazie al progresso dell’utile netto, il roe è salito dal 7,6% al 9%.

STRATEGIA

La mission del Gruppo è costruire un mondo più pulito e disegnare un futuro di migliore qualità per le prossime generazioni, osservando il più alto senso di responsabilità sociale verso il territorio, la società e l’ambiente nella diffusione della cultura della mobilità.

In questo difficile contesto economico, come dichiarato dal Presidente Stefano Landi, “Abbiamo continuato a focalizzarci sui nostri clienti e al contempo abbiamo da subito avviato una serie di misure volte sia ad una gestione efficiente delle operation, con un’attenzione alla riduzione dei costi e alla gestione della supply chain, che al proseguimento delle attività di ricerca e sviluppo di nuovi prodotti e di nuovi progetti. La ricerca continuerà ad essere al centro della nostra attività, e ancora di più in questo momento storico in cui l’innovazione è il vero driver di crescita”.

In questa direzione nel 2019 sono proseguiti di progetti iniziati nell’anno precedente e avviate nuove iniziative, in particolare:

- sviluppo di sistemi e componenti per il canale OEM destinati ai nuovi veicoli e nuove motorizzazioni per primarie case automobilistiche, in particolare per i nuovi limiti di emissioni Euro6d-Temp, per i quali le prime vendite si sono realizzate a partire da fine 2019, e Euro6d-Full, per la quale le prime vendite sono previste per fine 2020. Tali sistemi prevedono componenti completamente ri-disegnati (riduttori, iniettori e centraline) che consentiranno di migliorare le prestazioni del veicolo e di ridurne le relative emissioni

- sviluppo di prodotti destinati al mercato Heavy-Duty, che costituisce un importante target per il Gruppo;

- sviluppo in collaborazione con Hydrogenics di un nuovo collettore integrato ad idrogeno per Fuel Cell, completo di regolatore e valvole;

- sviluppo di sistemi di conversione per il canale After Market destinati a nuovi veicoli e motorizzazioni,

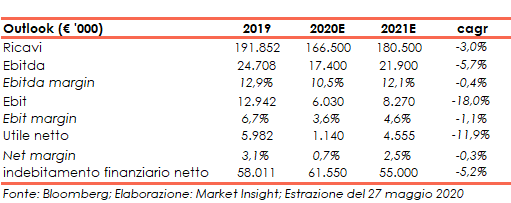

OUTLOOK

Il Covid-19 ha avuto effetti pesanti sulla prima parte del2020 e commentando i dati il management, nel comunicato stampa del 15 maggio 2020, dichiara che “a seguito della diffusione a livello mondiale dell’epidemia da Covid-19 e dei conseguenti effetti negativi sul sistema economico e finanziario internazionale, e visto il perdurare della situazione di estrema incertezza delle condizioni di mercato, nonché le restrizioni adottate dai vari Paesi in relazione all’operatività delle aziende, ci riserviamo di comunicare un aggiornamento sulle previsioni dell’esercizio in corso non appena vi sarà maggiore chiarezza e visibilità sull’evoluzione della pandemia e sull’impatto complessivo della crisi”

Ed il peso degli effetti del Covid-19 è evidente anche nelle stime degli analisti, che per il 2020 stimano una contrazione dei risultati e della marginalità: i ricavi sono infatti visti in discesa del 13% a 166,5 milioni, l’Ebitda in contrazione del 29,5% a 17,4 milioni (10,5% del fatturato), l’Ebit da 12,9 a 6 milioni (ros del 3,6%) e il risultato netto da circa 6 milioni a 1,1 milioni (net margin dello 0,7%).

Migliori, ma sempre sotto i risultati del 2019 le previsioni per il 2021: i ricavi sono attesi a 180,5 milioni, l’Ebitda a 21,9 milioni (12,1% del fatturato), l’Ebit a 8,3 milioni (ros del 4,6%) e il risultato netto a 4,6 milioni (net margin del 2,5%).

Da un punto di vista finanziario, l’indebitamento finanziario netto, a fine 2021 e 2022 è visto rispettivamente a 61,55 milioni e a 55 milioni.

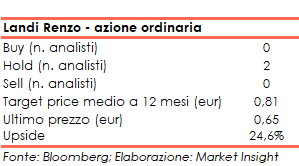

Alla luce di ciò il target price medio dell’azione ordinaria è visto a 0,81 euro, ovvero il 24,6% sopra al valore di chiusura del 28 maggio 2020 pari a 0,65 euro, con gli analisti che si sono espressi con 2 raccomandazioni hold, nessun buy e nessun sell.

BORSA

Il recente sell off sui mercati azionari innescato dall’epidemia di covid-19 ha coinvolto anche le quotazioni dell’azione Landi Renzo, crollate dai 0,925 euro del 18 febbraio ai 0,368 euro del 18 marzo.

Quindi, dopo avere scambiato in un canale tra 0,40 euro e 0,48 euro, con volumi sostenuti, nella seconda metà di maggio è iniziato un recupero che ha portato il titolo prima sui 0,74 euro del 20 maggio e poi sulle quotazioni attuali, sempre al di sopra della media mensile pari a 0,583 euro.

Da inizio anno, aperto a 0,903 euro, l’azione ha ceduto il 28,0% dopo aver segnato il minimo a 0,368 euro (-59,2% rispetto al suddetto valore di inizio 2020).