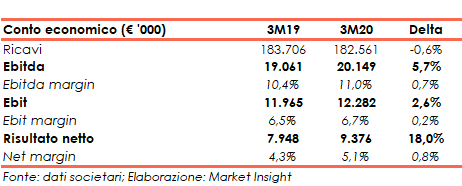

Il Gruppo chiude i primi tre mesi del 2020 con ricavi in diminuzione dello 0,6% a 182,6 milioni, ma le dinamiche dei prezzi della fibra vergine e della carta da macero hanno permesso all’Ebitda di crescere del 5,7% a 20,1 milioni e all’utile netto di aumentare del 18% a 9,4 milioni. Nel contempo le prospettive per il prossimo trimestre non sono negative, ma la pandemia da Covid-19 ripropone le incertezze sul futuro dopo un 2019 complesso.

MODELLO DI BUSINESS

RDM Group è un produttore di cartoncino patinato da base riciclata nonché di cartoncino da fibra vergine.

Il Gruppo opera nei tre segmenti di mercato:

- WLC (White Lined Chipboard): è il cartoncino patinato da imballaggio su base di fibre riciclate, dove opera anche la spagnola Barcellona Cartonboard, acquisita a fine ottobre 2018;

- FBB (Folding Box Board): è il cartoncino per astucci pieghevoli su base di fibre vergini prodotto dalla controllata francese La Rochette;

- specialities destinate al luxury packaging e all’editoria,

destinati principalmente all’alimentare (59%), al settore farmaceutico e domestico (9%) nonché alle applicazioni grafiche (5%).

Il Gruppo possiede stabilimenti produttivi in Italia, Germania, Francia e Spagna e uffici commerciali in vari Paesi tra cui Italia, Germina, Francia, Spagna, Uk, e Polonia.

CONTO ECONOMICO

Nei primi tre mesi del 2020 i ricavi sono stati pari a 182,6 milioni in diminuzione rispetto ai 183,7 milioni dell’analogo periodo del 2019. La flessione è dovuta alla riduzione dei prezzi di vendita principalmente nel segmento WLC, bilanciata quasi totalmente dall’aumento dei volumi: nel primo trimestre 2020 le vendite si sono infatti attestate a 318 mila tonnellate, in crescita rispetto alle 302 mila dello stesso periodo del 2019.

Grazie al costo medio della carta da macero e della fibra vergine, inferiore rispetto al primo trimestre del 2019, l’Ebitda è aumentato da 19,1 milioni a 20,1 milioni e l’Ebit è salito da 12 milioni a 12,3 milioni.

Ciò ha determinato una crescita della marginalità, con l’Ebitda margin passato dal 10,4% all’11% e l’Ebit margin dal 6,5% al 6,7%,

Infine, anche l’utile netto ha registrato un progresso da 7,9 milioni a 9,4 milioni, con conseguente espansione del net margin dal 4,3% al 5,1%.

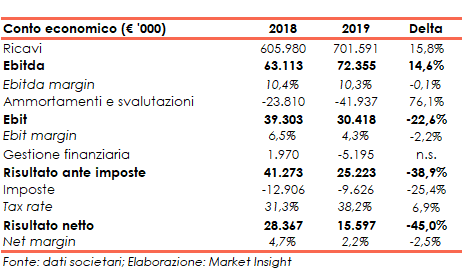

Nell’esercizio 2019 i ricavi sono aumentati del 15,8% a 701,6 milioni grazie all’ampliamento del perimetro di consolidamento, i cui effetti sono stati in parte assorbiti dalle dinamiche di mercato.

I costi per materie prime e servizi si sono attestati a 533,4 milioni con un incremento di 74 milioni rispetto al 2018. L’allargamento del perimetro ha inciso per 90 milioni mentre, a livello organico, la voce è diminuita grazie ai costi medi della carta da macero e, soprattutto, della fibra vergine, inferiori rispetto al 2018.

Anche l’aumento dei costi del personale a 104,1 milioni (+13,3 milioni) è ascrivibile principalmente al consolidamento di Barcelona Cartonboard.

Tutto ciò, unitamente all’applicazione dell’IFRS 16, ha determinato una crescita dell’Ebitda da 63,1 milioni a 72,4 milioni, con l’Ebitda margin attestatosi al 10,3% (10,4% nel 2018).

A livello settoriale, l’’Ebitda del business WLC è stato di 65,8 milioni (64,1 milioni nel 2018) mentre quello dell’FBB 5,8 milioni (-0,3 milioni nel 2018), grazie ad un più elevato spread tra prezzi di vendita e costo delle materie prime nonché alle efficienze di produzione.

I costi non monetari sono aumentati da 23,8 milioni a 41,9 milioni riflettendo l’allargamento del perimetro, l’applicazione dell’IFRS 16 e le svalutazioni di immobilizzazioni relative alla controllata francese La Rochette (settore FBB) per 9,5 milioni, dovute alle deboli prospettive di mercato.

L’Ebit è sceso così del 22,6% a 30,4 milioni e l’Ebit margin dal 6,5% al 4,3%.

Più in dettaglio, il contributo di WLC è stato di 35,6 milioni (41,3 milioni del 2018) mentre FBB ha chiuso l’esercizio con una perdita operativa di 5,7 milioni (-1,4 milioni nel 2018).

La gestione finanziaria è peggiorata per l’aumento degli oneri finanziari (da 2,5 milioni a 5,8 milioni per effetto dell’acquisizione di Barcelona Cartonboard) mentre, grazie soprattutto al minor imponibile, il carico fiscale è sceso da 12,9 milioni a 9,6 milioni.

L’utile netto è pertanto diminuito del 45% a 15,6 milioni con la conseguente contrazione del net margin dal 4,7% al 2,2%.

BREAKDOWN RICAVI

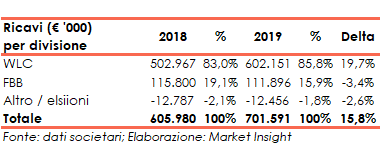

Nel 2019 ricavi sono aumentati da 606 milioni a 701,6 milioni a seguito del consolidamento di Barcelona Cartonboard, il cui contributo è stato di 110,9 milioni.

A parità di perimetro, il fatturato si è ridotto di 15,3 milioni a causa sia della dei prezzi di vendita del segmento WLC, concentrata nella seconda parte dell’esercizio, sia alla riduzione dei volumi, nel segmento FBB.

Complessivamente le vendite si sono attestate a 1,2 milioni di tonnellate, in aumento rispetto a 1 milione del 2018, beneficiando appunto dell’ampliamento del perimetro.

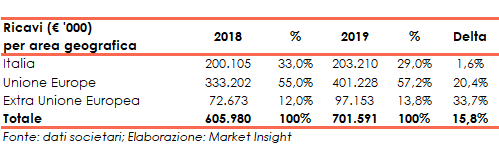

Da un punto di vista geografico il mercato italiano rappresenta il 29% del fatturato complessivo (33% nel 2018), l’Unione Europea (Italia esclusa) il 57,2% (55% nel 2018) e i paesi extra UE il 13,8% (12% nel 2018).

STATO PATRIMONIALE

Al 31 marzo 2020 l’equity è stato di 214,7 milioni e l’indebitamento finanziario netto si è fissato a 47,8 milioni.

In precedenza, al 31 dicembre 2019 il patrimonio netto era pari a 205,5 milioni (con un ratio total asset / equity pari a 2,51x) a sua volta in espansione rispetto ai 196 milioni al 31 dicembre 2018 (ratio total asset / equity a 2,58x).

Sempre al 31 dicembre 2019 l’indebitamento finanziario netto è diminuito da 65 milioni di fine 2018 a 49,2 milioni, con la componente a breve in crescita da un saldo già positivo di 10,8 milioni a uno sempre creditorio da 14,8 milioni.

Nonostante abbia scontato un effetto IFRS 16 negativo per 12,5 milioni, la pfn ha registrato un miglioramento grazie all’andamento dei i flussi di cassa: i cash flows operativi sono stati pari al 61,1 milioni e hanno più che coperto i 29,1 milioni assorbiti dall’attività di investimento e i 2,6 milioni di dividendi distribuiti.

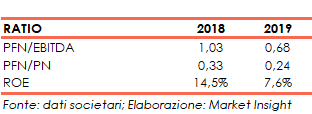

RATIOS

La diminuzione dell’indebitamento finanziario netto e la contestuale espansione dell’Ebitda e dell’Equity hanno permesso ai ratios PFN / Ebitda e PFN / equity di rafforzarsi passando rispettivamente da 1,03x a 0,68x e da 0,33x a 0,24x.

Infine, a causa della diminuzione dell’utile netto, il roe è sceso dal 14,5% al 7,6%.

STRATEGIA

Nella presentazione della STAR conference del 26-27 maggio 2020, il management ha indicato che il Gruppo rimane focalizzato sull’implementazione della strategia di medio-lungo termine basata sui tre seguenti pillars:

- leadership più forte grazie sia alla crescita organica e che alle fusioni e acquisizioni,

- maggiore efficienza operativa,

- migliore servizio clienti

rimanendo comunque “visionary” e mitigando l’impatto dei rischi derivanti dal Covid-19.

Più, in dettaglio, in questo particolare contesto legato alla pandemia, il Gruppo si è concentrato su quattro aree:

- clienti: soddisfare le nuove esigenze della domanda

- operations: garantire la salute delle persone e la continuità aziendale

- catena di approvvigionamento: gestire le interruzioni delle forniture e garantire consegne

- finanza e gestione dei rischi: gestire le sfide e focalizzare le priorità.

OUTLOOK

Per il management un driver importante da considerare per il prossimo futuro è la durata della recessione globale e il relativo impatto sul settore in cui opera il Gruppo.

Sempre per i vertici dell’azienda, nel settore WLC, l’outlook nel breve periodo “rimane abbastanza positivo in termini di volumi mentre ci si può aspettare una flessione nella seconda parte dell’anno. I prezzi della carta da macero, dopo l’ulteriore diminuzione intervenuta nel primo trimestre 2020, stanno facendo registrare una chiara tendenza al rialzo a seguito della diminuzione della raccolta legata all’emergenza Covid 19”. Il management ha poi aggiunto che “Per quanto riguarda i prezzi di vendita, gli stessi hanno fatto registrare una sostanziale stabilità nel primo trimestre. Nel breve periodo ci potrebbe essere una tendenza al rialzo come conseguenza del trend rialzista delle materie prime. In tal senso il Gruppo ha annunciato un aumento prezzi che è tuttora in corso di realizzazione.

Per quanto riguarda il settore FBB, valgono di base le medesime considerazioni fatte per il settore WLC. Sul lato materia prima la tendenza all’incremento dei prezzi è determinata da un incremento della domanda in alcuni settori e comparti positivamente impattati dall’emergenza in corso e al maggiore utilizzo dovuto alla sostituzione dei gradi riciclati con quelli vergini per la ridotta raccolta e avvio al riciclo.

In termini di redditività il Gruppo non ha una visione particolarmente negativa nel breve termine con, come unico elemento di criticità, l’incognita dell’evoluzione del prezzo materie prime. Impatti più significativi sono da prevedere sul secondo semestre, in funzione del perdurare dell’emergenza Covid”.

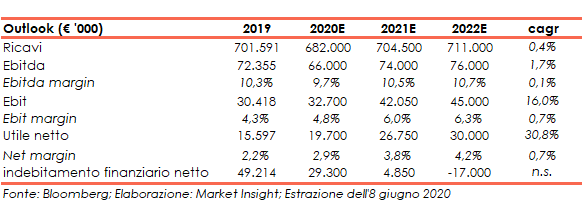

Per il 2022 gli analisti stimano ricavi a 711 milioni (cagr del +0,4%), l’Ebitda a 76 milioni (cagr del +1,7%), l’Ebit a 45 milioni (cagr del +16%) e il risultato netto a 30 milioni (cagr del +30,8%).

Alla stessa data, anche la marginalità è attesa in aumento: l’Ebida margin al 10,7%, l’Ebit margin al 6,3% e il net margin al 4,2%.

Da un punto di vista finanziario, al 31 dicembre 2022 la pfn è prevista positiva per 17 milioni.

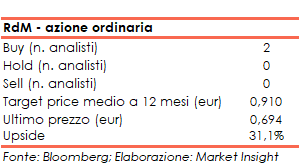

Alla luce di ciò il target price medio dell’azione ordinaria è visto a 0,91 euro, ovvero il 31,1% sopra al valore di chiusura dell’8 giugno 2020 pari a 0,694 euro, con gli analisti che si sono espressi con 2 raccomandazioni buy, nessun hold e nessun sell.

BORSA

Il sell-off sui mercati azionari originato dalla pandemia di Covid-19 ha riportato l’azione a 0,37 euro sui livelli abbandonati a luglio 2017, accentuando il trend discendente iniziato già a fine novembre 2019 quando il titolo è arrivato a scambiare a 0,915 euro.

È quindi partito un rimbalzo che ha riportato l’azione sui 0,68 euro (chiusura del 29 aprile) per poi ridiscendere sui 0,614 euro (chiusura del 22 maggio) e tornare sugli attuali valori, leggermente al di sotto della banda di Boellinger superiore.

Da inizio anno, aperto a 0,824 euro, il titolo ha ceduto il 15,8%.