Nel secondo trimestre dell’esercizio 2020 STM ha riportato ricavi netti pari a 2,09 miliardi di dollari (-4% a/a) e un margine lordo del 35%, entrambi superiori alle attese del management. L’Ebit si è attestato a 106 milioni (-46% a/a) e l’utile netto a 90 milioni (-44% a/a). Al 30 giugno 2020 la posizione finanziaria netta è negativa per 251 milioni. Per il 3Q prevede ricavi netti a 2,45 miliardi di dollari e un margine lordo al 36%. Incrementata la stima sui ricavi netti per l’esercizio 2020 (9,25-9,65 miliardi).

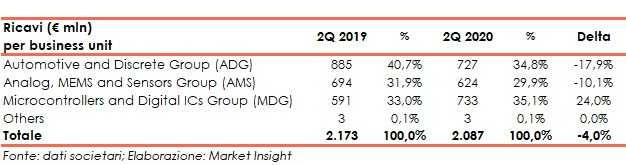

Nel secondo trimestre del 2020 il fatturato di STM si è attestato a 2,09 miliardi di dollari, rispetto a 2,17 miliardi del pari periodo del 2019 (-4%). La guidance della Società prevedeva ricavi netti per 2,0 miliardi di dollari.

La diminuzione riflette il calo del giro d’affari nelle divisioni Automotive and Discrete Group (ADG), in peggioramento del 17,9% a 727 milioni, e Analog, MEMS and Sensors Group (AMS), in discesa del 10,1% a 624 milioni. Le vendite del segmento Microcontrollers and Digital ICs Group (MDG) sono invece cresciute del 24% a 733 milioni.

In termini sequenziali i ricavi netti sono diminuiti del 6,5%, 380 punti base meglio del valore intermedio della guidance della Società. Per gruppo di prodotto, rispetto al trimestre precedente i ricavi di MDG sono aumentati mentre quelli di ADG e AMS sono diminuiti.

Come tipologia di clienti gli OEM (Original Equipment Manufacturer) hanno rappresentato il 70% (66% nel 2Q 2019) mentre la Distribuzione ha inciso per il restante 30% (34% nel 2Q 2019). Nel confronto anno su anno le vendite alla Distribuzione sono progredite del 9,7% e quelle a OEM hanno riportato un calo del 9,7%.

Proseguendo con l’analisi del conto economico, la flessione dei ricavi e l’incremento del costo del venduto (+1% a 1,36 miliardi) si sono riflessi sul Mol, in calo da 830 a 730 milioni (-12% a/a).

Il margine lordo, pari al 35,0%, è diminuito di 320 punti base anno su anno a causa principalmente degli oneri da sottoutilizzo della capacità produttiva, che comprendono l’impatto delle restrizioni relative alla forza lavoro correlate al COVID-19, e la pressione sui prezzi. Il margine lordo del secondo trimestre è stato comunque di 40 punti base al di sopra del valore intermedio della guidance della Società.

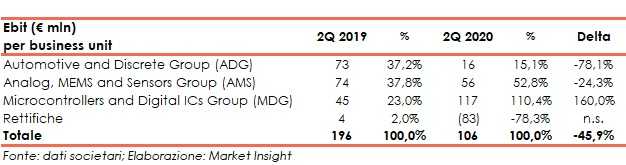

In calo del 45,9% l’Ebit, da 196 a 106 milioni (consensus 70,9 milioni), con un margine sui ricavi netti in discesa dal 9,0% al 5,1%.

Più in dettaglio la riduzione dell’Ebit è attribuibile alle performance dei segmenti ADG (-78,1% a 16 milioni) e AMS (-24,3% a 56 milioni), parzialmente bilanciate dal settore MDG (+160% a 117 milioni). Pesano anche rettifiche per 83 milioni.

Infine, l’utile netto di competenza dei soci ha registrato un peggioramento del 43,8%, da 160 a 90 milioni.

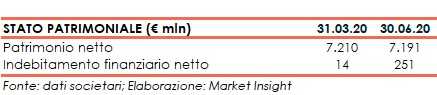

Dal punto di vista patrimoniale i mezzi propri passano dai 7,21 miliardi del 31 marzo 2020 a 7,19 miliardi del 30 giugno 2020, mentre la posizione finanziaria netta (al netto di liquidità vincolata e titoli negoziabili) risulta negativa per 251 milioni, in peggioramento di 237 milioni. Le passività a breve termine (879 milioni) comprendono la riclassificazione in debiti a breve della tranche A delle obbligazioni emesse nel 2017.

Il rapporto total asset/patrimonio netto a fine periodo è stabile a 1,7x.

La liquidità netta derivante dalle attività operative è stata pari a 387 milioni mentre gli investimenti hanno assorbito cassa per 509 milioni.

La guidance della Società per il terzo trimestre del 2020, ai valori intermedi, prevede ricavi netti per 2,45 miliardi di dollari, pari a un aumento del 17,4% su base sequenziale, più o meno 350 punti base. La crescita sarà sostenuta dai programmi già in corso con i clienti, da nuovi prodotti e dal miglioramento delle condizioni del mercato.

Il margine lordo è atteso intorno al 36%, più o meno 200 punti base. Questa previsione si basa su un tasso di cambio presunto effettivo di un cambio euro/dollaro a 1,11 per il terzo trimestre 2020 e include l’impatto dei contratti di hedging in essere. La Società ha un piano di spese in conto capitale per il 2020 di circa 1,2 miliardi di dollari.

Per l’esercizio 2020 sono attesi ricavi netti tra 9,25 miliardi di dollari e 9,65 miliardi di dollari, rispetto alla precedente previsione tra 8,8 e 9,5 miliardi.