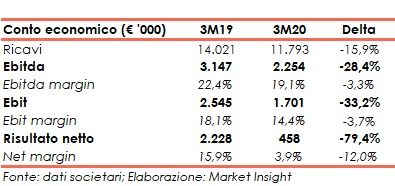

La pandemia si abbatte sul business e sui conti di B&C Speakers, che archivia il primo trimestre 2020 con una diminuzione del 15,9% a 11,8 milioni dei ricavi e una contrazione del 33,2% a 1,7 milioni dell’Ebit. Dinamica a seguito della quale i margini reddituali misurati dall’Ebit margin sono scesi dal 18,1% al 14,4 per cento. Ancora più forte la discesa dei saldi netti, poiché l’utile crolla del 79,4% a 0,5 milioni con margine netto passato dal 15,9% al 3,9 per cento. Un contesto di incertezza a seguito del quale il management non ha rilasciato previsioni per l’esercizio in corso.

MODELLO DI BUSINESS

B&C Speakers opera nel settore della progettazione, produzione, distribuzione e commercializzazione di varie tipologie di traduttori elettroacustici ad uso professionale, che costituiscono i principali componenti delle casse acustiche per la riproduzione di musica.

Oltre al mercato italiano, Il Gruppo serve il resto dell’Europa, il Nord e il Sud America, il Medio Oriente, l’Africa e l’area APAC.

CONTO ECONOMICO

Nel primo trimestre del 2020 i ricavi sono diminuiti del 15,9% a 11,8 milioni, soprattutto a seguito della pandemia da Covid-19 che ha colpito i mercati in cui il Gruppo opera, in particolar modo quello asiatico e, sul finire del periodo, quello europeo.

In contrazione anche l’Ebitda e l’Ebit, scesi rispettivamente del 28,4% a 2,3 milioni e del 33,2% a 1,7 milioni, con i relativi margini in calo dal 22,4% al 19,1% e dal 18,1% al 14,4 per cento.

L’utile netto precipita da 2,2 a 0,5 milioni, determinando una riduzione del net margin dal 15,9% al 3,9%. Un risultato che sconta il consistente aumento degli oneri finanziari legati soprattutto alle perdite presunte da valutazione dei titoli detenuti in portafoglio, dopo la pesante crisi dei mercati finanziari in scia alla diffusione dell’epidemia.

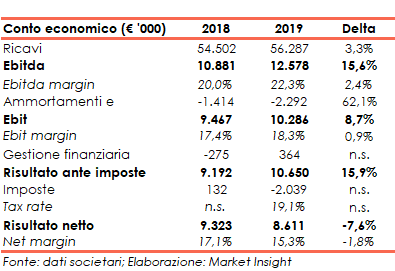

Al contrario, nell’esercizio 2019 i ricavi si sono attestati a 56,3 milioni in aumento del 3,3% rispetto al 2018 in relazione all’andamento favorevole dei principali mercati.

Grazie alla diminuzione delle spese generali (da 5,5 milioni a 4,2 milioni), che ha sostanzialmente compensato la crescita degli altri costi operativi, l’Ebitda ha registrato un progresso del 15,6% a 12,6 milioni, mentre l’Ebitda margin è salito dal 20% al 22,3%.

Gli ammortamenti sono saliti del 62,1% a 2,3 milioni, per via all’adozione del principio contabile IFRS 16.

Suddette dinamiche hanno incrementato l’Ebit dell’8,7% a 10,3 milioni, con conseguente espansione del ros dal 17,4% al 18,3 per cento.

Il saldo della gestione finanziaria è ha cambiato segno da -0,3 milioni a 0,4 milioni, grazie soprattutto alla variazione favorevole del fair value dei titoli detenuti per liquidità (da -0,1 milioni a +0,5 milioni), spingendo così l’Ebt a 10,7 milioni (+15,9%).

Le imposte sul reddito hanno assorbito 2 milioni per un tax rate del 19,1%. Nel 2018 la fiscalità aveva comportato un beneficio complessivo di 0,1 milioni, grazie alla Patent Box relativa agli esercizi 2015, 2016 e 2017.

L’utile netto è diminuito del 7,6% a 8,6 milioni, con conseguente contrazione del net margin dal 17,1% al 15,3 per cento.

BREAKDOWN RICAVI

Dopo una performance a inizio 2020 che avrebbe garantito un fatturato in linea con i primi tre mesi del 2019, le misure di contenimento della pandemia adottate dal Governo hanno determinato la chiusura degli stabilimenti di Reggio Emilia e Firenze, con la conseguente perdita di circa 2 milioni di ordini in portafoglio.

Nel primo trimestre del 2020 i ricavi sono ammontati a 11,8 milioni, in diminuzione del 15,9% rispetto allo stesso periodo del 2019.

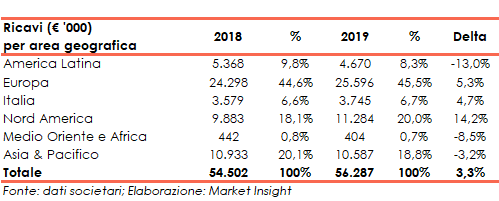

Nell’esercizio 2019 i ricavi sono aumentati del 3,3% a 56,3 milioni, grazie alle performance in Europa, Italia inclusa, e Nord America. Al contrario si è registrata una diminuzione del fatturato nel mercato latino-americano, causata dalla diffusa instabilità politica, e un rallentamento nel mercato Asiatico soprattutto in Cina, dovuto principalmente al calo delle vendite a un importante cliente, un calo solo in parte controbilanciato dalla crescita di quasi tutti gli altri clienti dell’area.

Dal lato merceologico la crescita dei trasduttori a basse frequenze (+4,9% a 34,3 milioni; 60,9% del totale), e di quelli coassiali (+24,7% a 6,1 milioni; 10,9% del totale) è stata in parte assorbita dal calo delle vendite dei drivers ad alte frequenze (-6,6% a 13,7milioni; 24,4% del totale).

STATO PATRIMONIALE

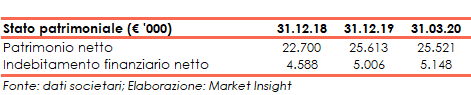

Al 31 dicembre 2019 il patrimonio netto ammontava a 25,6 milioni, in aumento rispetto ai 22,7 milioni a fine anno 2018 grazie alle riserve di risultato passate da 15,7 milioni a 18,9 milioni. Nonostante ciò, il rapporto Total asset / equity è salito da 2,00x a 2,04x.

L’indebitamento finanziario netto era pari a 5 milioni, in peggioramento rispetto ai 4,6 milioni a fine anno 2018, una variazione che recepisce principalmente per effetto del pagamento del dividendo e l’adozione del nuovo standard IFRS 16, solo in parte compensati dalla liquidità generata dall’attività operativa

Al 31 marzo 2020 l’equity era pari a 25,5 milioni e l’indebitamento si attestava a 5,1 milioni.

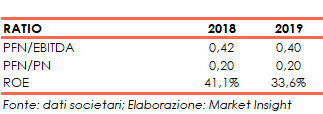

RATIOS

L’incremento dell’indebitamento finanziario netto, a cui hanno fatto da contrappeso il contestuale aumento dell’Ebitda e dell’equity, hanno determinato la sostanziale stabilità dei ratios PFN / Ebitda e PFN / Equity, passat da 0,42x a 0,40x il primo e sostanzialmente stabile a 0,20x il secondo.

Il calo dell’utile netto ha comportato, invece, la diminuzione del roe, sceso dal 41,1% al 33,6%.

STRATEGIA

Nell’attuale contesto dettato dalla pandemia da Covid-19 la Società ha identificato e adottato le seguenti misure di contenimento dei costi:

- significativa riduzione dei costi di marketing;

- sospensione di tutte le attività non strategiche e dei relativi costi nonché rinegoziazione, laddove possibile dei contratti attualmente in essere, attivazione di ammortizzatori sociali e altre forme di supporto pubblico a protezione dei lavoratori previste nei Paesi in cui opera il Gruppo, riduzione proporzionale della componente variabile e riduzione volontaria dello stipendio da parte del top management.

Per quanto concerne le decisioni di natura finanziaria, al fine di gestire con prudenza le risorse aziendali, la Società ha realizzato i seguenti interventi:

- sospensione del dividendo;

- sottoscrizione di nuovi finanziamenti fino ad un massimo di 7,5 milioni, una parte dei quali garantiti dallo Stato italiano a condizioni economiche molto vantaggiose, oltre a un importante periodo di preammortamento;

- moratoria volontaria, promossa dagli istituti finanziari di riferimento di B&C Speakers, delle scadenze dei mutui fino al settembre 2020.

L’obiettivo del management è di disporre di liquidità aggiuntiva per oltre 9 milioni e di avere una solidità finanziaria per far fronte a tutte le esigenze che si dovessero presentare nel corso della crisi attuale.

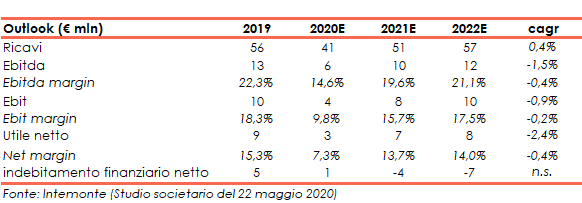

OUTLOOK

Alla luce dell’effetto fortemente negativo sulla domanda di mercato, specialmente su quella degli eventi live al momento sospesi e delle misure restrittive adottate dalle autorità governative nei Paesi per l’emergenza Covid-19, la Società ritiene che non sia ad oggi possibile stimare l’impatto che tale epidemia avrà sul 2020, ma si riserva di fornire aggiornamenti in merito non appena le prospettive future del mercato di riferimento consentiranno un’elaborazione più accurata delle stime.

In uno studio del 22 maggio 2020, gli analisti di Intermonte si aspettano, a fine esercizio 2022, ricavi a 57 milioni (56,3 milioni nel 2019), l’Ebitda a 12 milioni (12,6 milioni nel 2019), con Ebitda margin del 21,1% (22,3% nel 2019), l’Ebit a 10 milioni (10,3 milioni nel 2019) con il ros in calo al 17,5% (18,3% nel 2019) e l’utile netto a 8 milioni (8,6 milioni nel 2019) con il net margin al 14% (15,3% nel 2019).

Dal lato finanziario, la pfn al 31 dicembre 2022 è attesa positiva e pari a 7 milioni.

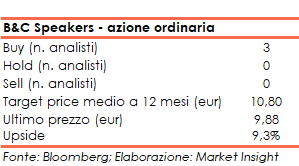

Alla luce di ciò il target price medio dell’azione ordinaria è visto a 10,80 euro, ovvero il 9,3% sopra al valore di chiusura del 23 giugno 2020 pari a 9,88 euro, con gli analisti che si sono espressi con 3 raccomandazioni buy, nessun hold e nessun sell.

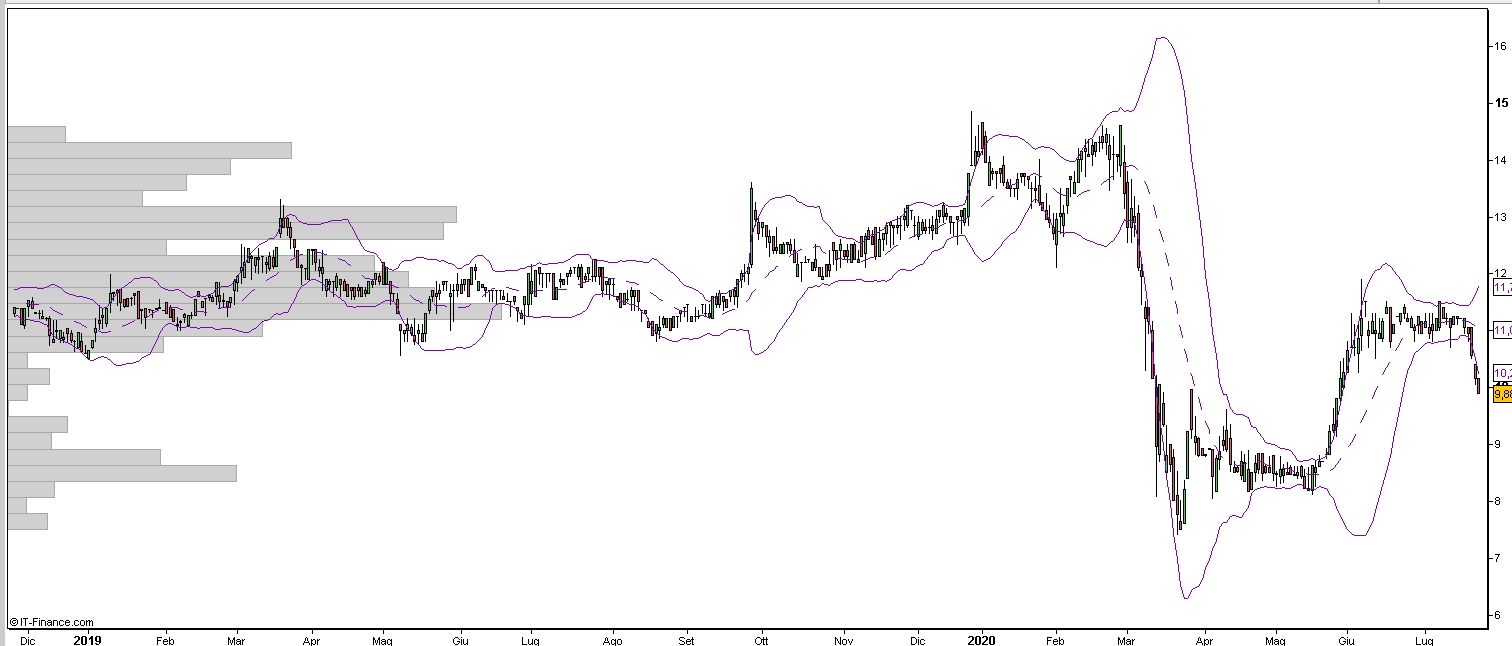

BORSA

Dopo una seconda parte di 2019 in ascesa, l’azione ordinaria ha iniziato il 2020 disegnando un grafico a doppio massimo (storico) sui 14,50 euro proprio tra la prima seduta dell’anno e il 27 febbraio.

A causa del selloff generale innescato dalla pandemia di Covid, il titolo è sceso fino ai 7,50 euro del 23 marzo, valori sui minimi da novembre 2016 per poi risalire e muoversi intorno alla resistenza che si è formata in area 11 euro nel periodo da inizio giugno al 17 luglio.

Successivamente, nelle ultime sedute l’azione è stata respinta dagli 11 euro ed è ha chiuso la seduta del 23 luglio a 9,88 euro.