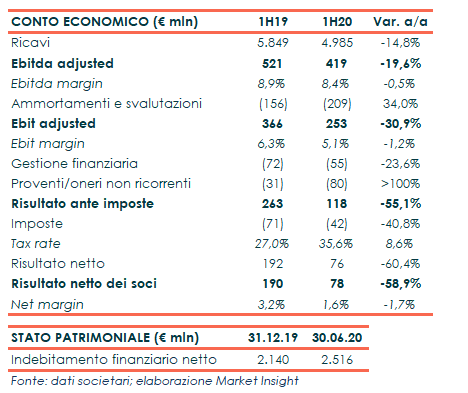

Prysmian ha chiuso il primo semestre 2020 con ricavi pari a 4.985 milioni, in calo del 14,8% rispetto al pari periodo del 2019 (11,8% la contrazione organica), evidenziando comunque una buona resilienza in relazione un contesto di mercato particolarmente sfidante per via dello scoppio della pandemia di Covid 19.

A livello di business, il Project ha visto i ricavi diminuire del 13,9% a 708 milioni. Per contro, record del portafoglio ordini, che raggiunge 3,84 miliardi dopo l’acquisizione del 50% del German Corridors.

Per quanto riguarda invece l’Energy, i ricavi si sono ridotti del 9,6% a 3.580 milioni, sostenuti dalla spinta positiva derivante dall’eolico in Nord America.

Infine, il business Telecom ha registrato un calo del fatturato del 20,1% a 697 milioni, in linea comunque con le attese anche per la sfidante base di comparazione con il 2019. Per il settore viene comunque mantenuto il focus sui driver di crescita nel medio termine, tra cui lo sviluppo della banda larga a supporto della digitalizzazione.

A livello di geografico, l’area Emea ha registrato una contrazione organica del 13% a 2,66 miliardi, per effetto delle performance negative del Sud Europa, Gran Bretagna e MEAT. Il Nord America (1,6 miliardi) ha registrato un calo del 6%, limitato grazie all’apporto positivo dei Busuness Energy e Infrastructure e all’eolico onshore. Il Latam, con 334 milioni, ha visto una contrazione del 20,9%, mentre l’APAC ha consuntivato ricavi in calo del 14,7% a 381 milioni.

Sul fronte operativo, l’Ebitda adjusted è sceso del 19,6% a 419 milioni, con la relativa marginalità in flessione al 8,4% (-50 punti base), sostenuta dalle azioni di riduzione dei costi e dal miglioramento del mix del business.

Sull’Ebitda adjusted ha influito la performance del business Energy in Nord America, che ha mitigato il risultato negativo di Projects, impattato da ritardi di produzione e installazione legati alla pandemia.

L’Ebitda si attesta invece a 407 milioni, includendo oneri per la riorganizzazione aziendale, oneri netti non ricorrenti e altri oneri non operativi per circa 12 milioni.

L’Ebit Adjusted è pari a 253 milioni, in calo del 30,9% per effetto delle svalutazioni parziali di asset nel Sud Europa, che hanno inciso per 43 milioni.

Infine, dopo aver spesato imposte per 42 milioni (tax rate aumentato al 35,6% rispetto al 27%), il semestre si è chiuso con un utile netto di 78 milioni, in calo del 58,9% rispetto al pari periodo dell’anno precedente.

Dal lato patrimoniale, l’Indebitamento finanziario netto al 30 giugno 2019 si esprime in 2.516 milioni, in aumento rispetto ai 2.140 milioni al 31 dicembre 2019, ma in miglioramento sull’anno, a conferma della capacità della società di generare solidi flussi di cassa (519 milioni nei 12 mesi).

La società ha diffuso una nuova guidance per l’esercizio 2020, che prevede in assenza di cambiamenti rilevanti un Ebitda Adjusted tra 800 e 850 milioni, superiore al consensus (802,5 milioni), e flussi di cassa compresi tra 200 e 300 milioni, prima di acquisizioni, dismissioni e dividendi.