Per la quarta volta nel 2020, piazza Affari ha registrato un saldo mensile negativo (-1,5%). La performance complessiva di luglio del Ftse Mib risente, tuttavia, dell’andamento negativo delle ultime nove sedute dato che fino alla chiusura del 21 luglio l’indice in esame aveva guadagnato il 7% rispetto al 30 giugno scorso. Il dietrofront del mercato azionario italiano, ma anche degli altri principali panieri equity europei, è stato alimentato da una serie di elementi. Tra questi ricordiamo le prese di beneficio dopo tre mesi e mezzo di rialzi quasi ininterrotti, in un contesto caratterizzato da una ripresa della diffusione del contagio del Coronavirus in molti Paesi del vecchio Continente, con conseguente pericolo di nuovi lockdown. A pesare sui listini europei anche una prima ondata trimestrali nel complesso inferiori alle attese e dati macroeconomici, in particolare il Pil, relativi al periodo aprile-giugno del 2020 estremamente negativi e peggiori delle previsioni. Nel frattempo, è, però, continuato il supporto della politica monetaria ultra-espansiva da parte delle banche centrali di tutto il globo, compresa la Banca centrale europea, e dei maxi piani di stimolo fiscale portati avanti da tutti gli Stati del pianeta, compreso il Recovery plan da 750 miliardi di euro dell’Ue. Rispetto al top del 19 febbraio a 25.483 punti il Ftse Mib rimane sotto del 25,1 per cento.

A luglio, il più importante paniere di piazza Affari si è piazzato al terzo posto in Europa in termini di performance, con l’ottimo andamento del comparto salute e benessere (+5,4%) e del paniere delle utilities (+3,6%) che è stato più che compensato dal crollo dell’indice tricolore dei titoli Oil&Gas (-7%) e dalla forte debolezza del settore assicurativo (-4%), mentre il basket delle azioni degli istituti bancari ha sostanzialmente tenuto (-0,4%). In un contesto europeo che è stato di risk on fino alla mattina del 21 luglio per poi deteriorarsi progressivamente nelle sedute successive, hanno fatto meglio del principale paniere equity italiano, il Dax di Francoforte (inv.) e lo Smi di Zurigo (-0,4%), mentre hanno fatto peggio l’EuroStoxx 50 (-1,8%), il Cac40 di Parigi (-3,1%), il Ftse 100 di Londra (-4,4%) e l’Ibex 35 di Madrid (-4,9%). A luglio è, invece, proseguita la corsa di Wall Street che ha così continuato a fare meglio rispetto alle Borse del vecchio Continente. Nel dettaglio, il Nasdaq Composite sulla scia delle buone trimestrali dei colossi dell’hi-tech ha registrato un altro ottimo risultato (+6,8%) che gli ha permesso di portare a casa nuovi massimi assoluti, seguito dall’S&P 500 (+5,5%) e dal Dow Jones (+2,4%). In Asia, benissimo il CSI 300 di Shenzhen (+12,8%), mentre è stato debole il Nikkei di Tokyo (-2,6%).

Al di fuori dell’azionario, a luglio i prezzi dei futures sul Crude Oil hanno proseguito il rialzo avviato lo scorso 20 aprile, anche se il saldo mensile (+2,5%) è stato decisamente inferiore a quello registrato a giugno (+10,7%) e soprattutto a maggio (+81,3%). Tra i metalli preziosi, lo scorso mese le quotazioni dell’Oro hanno avuto una vera e propria impennata (+10,9%), registrando venerdì scorso il nuovo record storico a 1.983,36 dollari per oncia. Sul fronte valutario, sempre a luglio il cambio Eur/Usd ha accelerato il movimento ascendente iniziato nella seconda metà di maggio, raggiungendo nell’ultima seduta della scorsa ottava un massimo relativo intraday a 1,1908, per poi ripiegare in chiusura a 1,1774. A sostenere il rafforzamento della moneta unica nell’ultimo mese (maggior guadagno mensile dal settembre 2010), la migliore gestione delle fasi di riapertura dopo il lockdown da parte dei Paesi europei rispetto agli Stati Uniti, ma soprattutto il via libera al piano da 750 miliardi (390 miliardi a fondo perduto e 360 miliardi in prestiti) annunciato dal Consiglio europeo del 21 luglio a sostegno delle economie degli Stati maggiormente colpiti dal Covid-19. Sul versante dei governativi, lo yield del Btp a 10 anni ha concluso il 31 luglio le contrattazioni all’1,01% rispetto all’1,26% del 30 giugno, con il differenziale di rendimento con il Bund di pari durata a 154 punti base rispetto ai 171 di fine giugno.

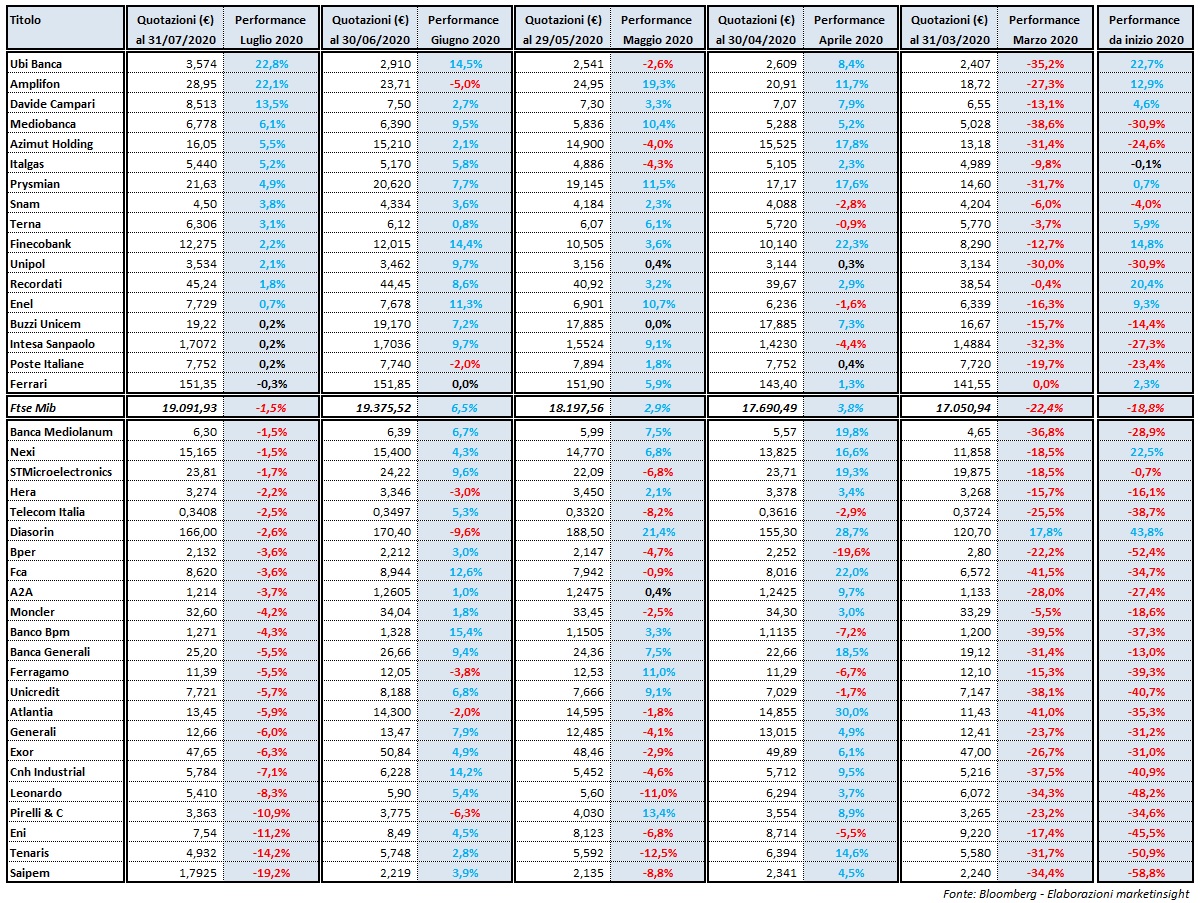

Passando all’analisi dei 40 titoli che compongono il paniere delle Big Cap italiane emerge che, a luglio, 13 hanno concluso le contrattazioni su livelli di prezzo superiori a quelli registrati lo scorso 30 giugno, 4 sono rimasti sostanzialmente invariati e 23 si sono attestati su livelli inferiori. Numeri peggiori rispetto a quelli di giugno, dato che ben 32 avevano portato a casa una performance mensile positiva, 7 si erano attestati su livelli di prezzo inferiori a quelli del 29 maggio e 1 era rimasto invariato.

Il miglior risultato del mese di luglio all’interno del Ftse Mib è stato raggiunto dai titoli Ubi Banca (+22,8%), che hanno confermato la prima posizione di giugno (+14,5%). Le azioni del gruppo guidato da Victor Massiah hanno guadagnato il primo gradino del podio sulla scia della decisione di Intesa Sanpaolo di integrare l’offerta pubblica di scambio lanciata a febbraio con un’importante componente cash. In particolare, il 17 luglio l’istituto guidato da Carlo Messina ha alzato il corrispettivo unitario dell’offerta, prevendendo una parte in denaro per i soci dell’ex popolare, pari a 0,57 euro, in aggiunta alle 1,7 azioni ordinarie di Intesa Sanpaolo per ogni azione di Ubi Banca. Con questa mossa i vertici di Ca’ de Sass hanno chiuso l’Opas con adesioni al 90,21% del capitale dell’istituto bresciano-bergamasco. A questo punto, l’istituto milanese dovrà lanciare un’Opa obbligatoria rivolta agli azionisti di Ubi Banca che non hanno aderito all’operazione conclusa il 30 luglio.

Alle spalle di Ubi Banca, lo scorso mese si è posizionata un’azione del comparto salute e benessere, Amplifon (+22,1%) che ha cosi ripreso a correre dopo la battuta d’arresto di giugno (-5%). Le quotazioni dei titoli del gruppo milanese non hanno risentito dei deboli risultati del 2° trimestre del 2020 – in decisa flessione rispetto allo stesso periodo dell’anno precedente a livello di ricavi, Ebitda e utile netto – in quanto gli investitori sembrano essersi concentrati sulle indicazioni positive fornite dal management guidato da Enrico Vita per la seconda parte dell’esercizio in corso in termini di ricavi e di profittabilità. I vertici di Amplifon si aspettano che le vendite del 3° trimestre saranno sugli stessi livelli dello stesso periodo del 2019.

Sul terzo gradino del podio di questa speciale graduatoria Campari (+13,5%) che prosegue il recupero avviato nella seconda metà di marzo. A sostenere le quotazioni dei titoli del gruppo attivo nel beverage di marca i risultati del 2° trimestre 2020 che, seppur in decisa flessione rispetto allo stesso periodo del 2019, sono stati superiori alle attese degli analisti. Gli investitori sembrano aver apprezzato anche il focus del management di Campari sull’accelerazione dei piani di trasformazione digitale ed e-commerce, ma anche sulla strategia di M&A. Con riferimento alla restante parte dell’anno il gruppo guidato da Bob Kunze-Cocewitz prevede che l’impatto del Covid-19 possa diminuire con la graduale revoca delle misure restrittive nei vari mercati.