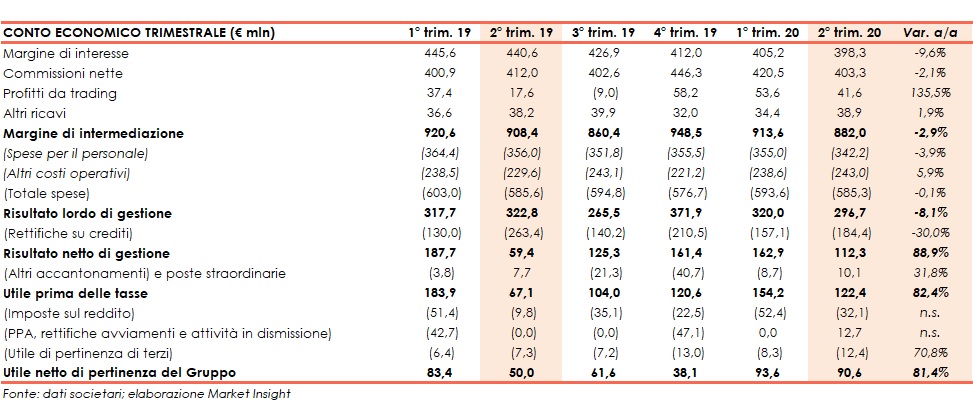

Ubi ha archiviato il secondo trimestre 2020 con un margine di intermediazione pari a 882 milioni (-2,9% a/a). Il periodo si è chiuso con un utile netto di 90,7 milioni (+81,4% rispetto al secondo trimestre 2020), beneficiando anche di alcune componenti non ricorrenti positive.

Il secondo trimestre di Ubi è stato impattato dalle conseguenze, non ancora risolte, della pandemia che ha colpito l’Italia e il Mondo. Ciononostante la banca ha mostrato resilienza, velocità di reazione e grande capacità di recupero.

Il margine di intermediazione è stato pari a 882 milioni (-2,9% a/a), al cui interno il margine di interesse è stato pari a 398,3 milioni (-9,6% a/a e -1,7% t/t), a seguito della contrazione del contributo dell’IFRS9 derivante dai crediti deteriorati.

Le commissioni nette hanno mostrato una buona tenuta a 403,3 milioni (-2,1% rispetto al secondo trimestre 2020 e -4,1% t/t), grazie all’apporto di quelle dei servizi legati all’attività in titoli e di quelle relative all’attività bancaria tradizionale. L’impatto del lockdown si è manifestato principalmente nel mese di aprile ma anche, sebbene in misura inferiore, in quello di maggio; nel mese di giugno si è invece assistito ad un significativo recupero.

I profitti da trading hanno riportato un saldo positivo di 41,6 milioni (+135,5% su base annua e -22,5% t/t), mentre gli altri ricavi si sono attestati a 38,9 milioni (+1,9% rispetto al secondo trimestre 2019 e +13,2% t/t), grazie a migliori risultati riportati da tutte le joint venture (Zhong Ou, Aviva Vita e Lombarda Vita).

Il continuo controllo dei costi operativi ne ha determinato una stabilità a 585,3 milioni (-0,1% a/a e -1,4% t/t). Le spese per il personale sono scese a 342,2 milioni (-3,9% su base annua e -3,6% t/t) grazie alle uscite avvenute nei periodi precedenti, mentre le altre spese amministrative, inclusive di contributi di sistema (17,5 milioni), di oneri legati all’emergenza Covid e all’Opas di Intesa Sanpaolo (31,2 milioni) sono salite a 243 milioni (+5,9% su base annua; +1,9% t/t).

Le dinamiche sopra descritte hanno portato a un risultato lordo di gestione pari a 296,7 milioni (-8,1% rispetto al secondo semestre 2019 e -7,3% t/t).

Dopo rettifiche nette su crediti per 184,4 milioni (-30% a/a e +17,4% t/t; quest’ultima variazione a seguito di accantonamenti che hanno portato a un’ulteriore crescita delle coperture di tutte le categorie di crediti deteriorati per circa 1 punto percentuale), il risultato netto di gestione si è fissato a 112,3 milioni (+88,9% su base annua e -31,1% t/t).

Il periodo si è chiuso con un utile netto di 90,6 milioni (+81,5% su base annua e -3,2% t/t), dopo avere contabilizzato proventi per 11,7 milioni legati alla cessione di immobili a Milano e 12,7 milioni relativi al rilascio dell’eccedenza del fondo oneri per incentivi all’esodo rispetto agli oneri effettivamente sostenuti per tali esodi. L’utile al netto delle componenti non ricorrenti, inclusi gli effetti del lockdown, si è fissato a 76,7 milioni.