L’istituto registra nel secondo trimestre un risultato netto in rosso per effetti della pandemia che hanno rallentato l’attività, in particolare per quanto riguarda la generazione di commissioni, ma soprattutto per gli impatti contabili della variazione del merito creditizio, sempre legata alla pandemia, senza i quali il gruppo avrebbe registrato un utile di 76,3 milioni.

Banco Bpm archivia una trimestrale che risente degli effetti della pandemia e che spinge il risultato trimestrale in rosso, anche se in misura minore delle attese. I segnali di ripresa, dopo la fine del lockdown, iniziano a vedersi e la solidità patrimoniale rimane adeguata.

L’emergenza sanitaria ha portato il management, come anticipato già ad aprile, a mettere sotto esame i target del piano industriale 2020-23 presentato lo scorso 3 marzo che prevedeva un utile di 770 milioni nel 2023 e la creazione di 2 miliardi di ricchezza per gli azionisti di cui 800 milioni darebbero stati distribuiti come dividendi entro il 2023.

Le nuove indicazioni verranno fornite quando il quadro economico e gli impatti della pandemia sulla crescita saranno più chiari, quello che si può dire per il momento è che con la fine del lockdown sono arrivati i primi segnali positivi e che nel secondo semestre si attendono risultati migliori.

Quanto al dividendo per il momento è stato congelato in ottemperanza delle raccomandazioni della Bce e se ne riparlerà nel 2021, sempre che le condizioni e l’autorità di controllo lo consentano. “Abbiamo un approccio ottimistico, valuteremo a fine anno, ma se la situazione sarà come l’attuale abbiamo abbastanza capitale e generazione di utili” ha commentato l’ad Giuseppe Castagna.

Nel trimestre è inoltre proseguita l’azione di miglioramento della qualità dell’attivo che ha portato a una ulteriore riduzione delle esposizioni non performing e al calo dell’Npe Ratio netto al 5,0% dal 5,2% di fine 2019 (era 6,5% a fine 2018).

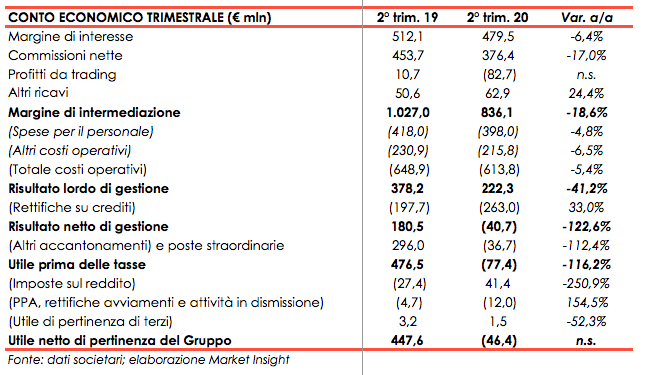

Nella tabella seguente riportiamo il confronto tra i conti economici del primo semestre 2020 e 2019 di Banco Bpm.

Nel secondo trimestre 2020 il margine di intermediazione di Banco Bpm si è attestato a 836,1 milioni (-18,6% a/a), a impattare è stato soprattutto l’effetto del cambio del merito creditizio legato allo sviluppo della pandemia e che si è riflesso sul conto economico, in particolare sulla voce attività da negoziazione negativa per 82,7 milioni (contro un dato positivo per 10 milioni nel 2trim19).

Nel primo trimestre la banca aveva registrato un peggioramento del merito creditizio, a seguito dello scoppio della pandemia, che ha influenzato la valutazione al fair value dei certificates emessi dal gruppo classificati tra le passività di negoziazione, generando un impatto positivo sul conto economico di 206,0 milioni al lordo delle imposte iscritto nella voce “Risultato netto finanziario” (+137,9 milioni al netto delle relative imposte).

Nel secondo trimestre il merito di credito è invece migliorato per effetto dell’uscita dal periodo di lockdown e delle misure economiche poste in essere a fronte della crisi economica, comportando un impatto negativo sul conto economico di 165,4 milioni al lordo delle imposte (110,7 milioni al netto delle imposte). Escludendo tale effetto, il risultato netto finanziario del secondo trimestre risulta pari a 82,7 milioni.

Il margine di interesse si attesta a 479,5 milioni in calo del 6,4% rispetto all’analogo periodo 2019.

Le commissioni nette evidenziano una diminuzione del 17,0% a 376,4 milioni rispetto al secondo trimestre 2019, calo legato sempre alla crisi derivante dall’epidemia di Covid-19, che ha impattato in particolare il flusso commissionale nei mesi di aprile e maggio. Una buona ripresa si osserva nel mese di giugno che evidenzia commissioni per 150,7 milioni (contro 104,1 milioni ad aprile e 121,5 milioni a maggio).

Gli altri ricavi crescono del 24,4% a 62,9 milioni, grazie all’apporto della partecipazione nella società di credito al consumo Agos Ducato che, nel secondo trimestre, ha beneficiato di un impatto positivo conseguente all’affrancamento fiscale di attività immateriali.

Buona la riduzione dei costi a 613,8 milioni (-5,4%), grazie a una contrazione delle spese per il personale (-4,8% a 398,0 milioni), principalmente attribuibile ai tagli del sistema incentivante, mentre gli altri costi operativi toccano i 215,8 milioni (-6,5%).

Sulla base di tali dinamiche il risultato lordo di gestione ammonta a 222,3 milioni in riduzione rispetto ai 378,2 milioni dell’analogo trimestre 2019.

Le rettifiche nette su finanziamenti verso clientela sono pari a 263,0 milioni con una crescita del 33% rispetto al secondo trimestre 19, spingendo il risultato netto di gestione in rosso per 40,7 milioni. Al netto dell’impatto della variazione del merito creditizio tale voce sarebbe positiva per circa 125,0 milioni.

Dopo altri accantonamenti e poste straordinarie negativi per 36,7 milioni (che includono oneri di sistema per 18,2 milioni), imposte positive per 41,4 milioni e considerato l’effetto della PPA e delle minorities, il risultato netto si fissa in area negativa per 46,4 milioni. Tuttavia senza l’impatto del merito creditizio sarebbe stato positivo per 76,3 milioni.