El.En ha chiuso il primo semestre 2020 con risultati in calo rispetto al pari periodo dello scorso anno e ai piani di sviluppo per motivi interamente attribuibili agli effetti del Covid 19, evidenziando comunque la solidità che il Gruppo ha nelle proprie strutture tecniche, finanziarie, operative.

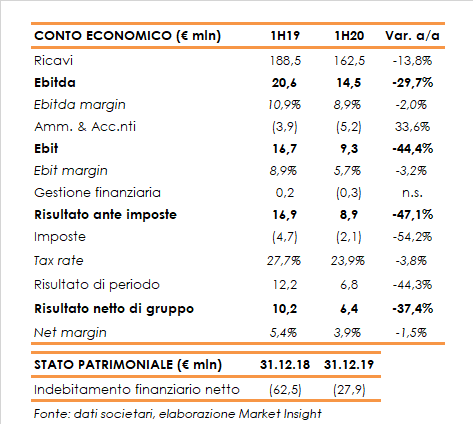

I ricavi sono diminuiti del 13,8% a 162,5 milioni. In particolare, il settore Medicale ha registrato un -10,4% per effetto della frenata del secondo trimestre (+7,5% a 53,5 milioni nel 1Q20), mentre il settore Industriale ha segnato un -18,5% evidenziando una decisa ripresa nel secondo trimestre dopo il -43% a 19,4 milioni registrato nel 1Q20.

A livello geografico, le vendite nell’area Resto del Mondo hanno segnato un -12,2% a 105 milioni, con la debolezza della Cina parzialmente bilanciata dal buon andamento nel mercato giapponese e americano. L’Europa ha registrato un -18% a 30 milioni, mentre l’Italia ha segnato un -14,5% a 27 milioni complice il blocco delle attività nell’estetica medicale e professionale.

A livello di gestione operativa, la redditività ha risentito del calo del fatturato e di una limatura dei margini indotta dalla crisi, più incisiva nel settore industriale dove il ritorno a elevati volumi di produzione e vendite è stato anche accompagnato da una maggiore pressione competitiva.

L’Ebitda è diminuito del 29,7% a 14,5 milioni con una marginalità scesa all’8,9% (-200 punti base), mentre l’Ebit ha segnato un -44,4% a 9,3 milioni con un’incidenza sul fatturato al 5,7% (-320 punti base).

Il periodo si è chiuso con un calo dell’utile netto del gruppo del 37,4% a 6,4 milioni.

Dal lato patrimoniale, la liquidità netta si è attestata a 27,9 milioni, in diminuzione rispetto ai 61,4 milioni al 31 dicembre 2019. Circa 20 milioni, sono stati impiegati nell’acquisto di una importante quota di minoranza della Penta Laser Wenzhou, divenuta la capogruppo delle attività del Gruppo in Cina nel settore industriale.

L’aumento del capitale circolante netto ha inoltre comportato un assorbimento di liquidità pari a circa 20 milioni, soprattutto per effetto dell’aumento del valore delle rimanenze, in presenza di un portafoglio ordini cospicuo per il quale erano stati predisposti per tempo gli acquisti necessari alla produzione.

L’ammontare degli investimenti in immobilizzazioni tecniche è stato pari a circa 4 milioni, in calo rispetto al primo semestre 2019. Gli investimenti nell’ampliamento delle strutture produttive sono infatti di entità minore degli esercizi precedenti essendo la maggior parte delle nuove strutture completate o in fase di completamento.

Le attività cinesi nel settore industriale sono state oggetto negli scorsi esercizi di un ampio piano di investimenti mirato ad espandere la capacità produttiva e di sviluppo prodotti di cui si prevede una crescita della domanda. Il gruppo ha grande fiducia nelle prospettive a medio termine di questa unità di business, nella convinzione che le difficoltà indotte dalla pandemia saranno superate, anche se non necessariamente in tempi brevissimi.

Per quanto riguarda l’evoluzione della gestione, infatti, El.En sottolinea come la situazione complessiva dei mercati nei quali il gruppo è attivo rimanga debole. In particolare, il management si attende nel secondo semestre volumi di vendita e risultati operativi in miglioramento rispetto ai primi sei mesi dell’anno, ma ancora inferiori a quelli registrati nel 2019.

La società mira per l’intero 2020 a contenere entro il 10% il calo del fatturato rispetto al 2019, migliorando nel secondo semestre rispetto al primo l’incidenza del risultato operativo sui ricavi.