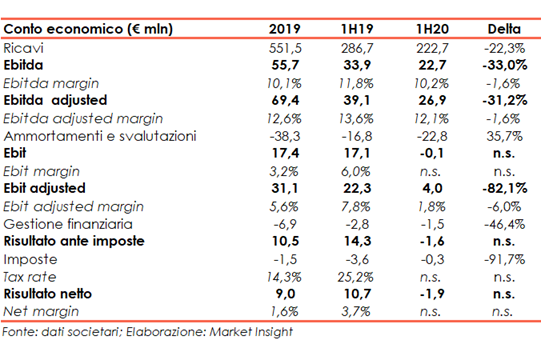

I dati a fine giugno di Aquafil mettono in luce il peso sui conti della pandemia di Covid-19: fatturato diminuito del 22,3% a 222,7 milioni ed Ebitda crollato del 33% a 22,7 milioni, mentre compare il rosso sull’Ebit (0,1 milioni) e sul risultato netto netto per 1,9 milioni. Si conferma l’incertezza sul secondo semestre e per l’intero 2020 il management si attende “un fatturato e una marginalità in calo del 20% perché il gruppo ha registrato un assestamento della flessione in luglio e agosto”.

MODELLO DI BUSINESS

Il Gruppo Aquafil produce fibre sintetiche, soprattutto in poliammide 6 e conta 16 stabilimenti, localizzati in 3 continenti e 7 Paesi (Italia, Slovenia, Regno Unito, Croazia, USA, Cina e Thailandia).

Le attività sono organizzate in tre linee di prodotto:

- pavimentazione tessile (core business) per tre grandi mercati: contract (alberghi, uffici, scuole, case di cura, ambienti pubblici), automotive (tappeti e rivestimenti per auto) e residenziale;

- abbigliamento: la produzione di fibre sintetiche in poliammide 6 e 6.6 sono concepite per la produzione di tessuti per abbigliamento intimo, per la calzetteria e per le applicazioni dei settori sport, moda e tempo libero;

- polimeri destinati principalmente al settore dei tecnopolimeri (engineering plastic) per l’industria dello stampaggio di materie plastiche.

I mercati di riferimento sono:

- EMEA e Nord America, dove vengono sviluppati prodotti e venduti fili per la pavimentazione tessile, prodotti per l’abbigliamento e polimeri;

- Asia e Oceania, dove sono prodotti e venduti fili per la pavimentazione tessile e polimeri.

Nei mercati di riferimento, il Gruppo gestisce il processo di vendita in via diretta oppure avvalendosi di agenti che operano su base esclusiva, mentre per mercati di minore importanza si avvale di agenti plurimandatari.

CONTO ECONOMICO

Nel primo semestre 2020 i ricavi si sono fermati a 222,7 milioni, in diminuzione del 22,3%, scontando la performance negativa di tutte le business unit a seguito degli effetti della pandemia. A parità di perimetro, escludendo gli effetti dell’acquisizione della società O’Mara Incorporated avvenuta a fine maggio 2019, il calo delle vendite sarebbe stato del 25,3%.

Una dinamica che su cui grava, dopo un inizio d’anno positivo, una consistente contrazione del business a seguito dello scoppio dell’emergenza Covid-19. Il secondo trimestre 2020 ha infatti registrato una riduzione del fatturato del 42% (-43,2% a parità di perimetro).

L’Ebitda è sceso del 33% a 22,7 milioni (10,2% del fatturato), nonostante le azioni di contenimento messe in atto dal management. Escludendo i costi non ricorrenti; l’Ebitda adjusted segna una contrazione del 31,2% a 26,9 milioni (12,1% del fatturato).

Gli ammortamenti e le svalutazioni aumentano del 35,7% a 22,8 milioni, in relazione soprattutto all’entrata in funzione degli investimenti effettuati nel biennio (5,2 milioni) e ai maggiori accantonamenti a fondo rischi (0,9 milioni).

L’Ebit si tinge di rosso per 0,1 milioni, rispetto al dato positivo per 17,1 milioni dell’anno precedente. L’Ebit adjusted si riduce, invece, dell’82,1% a 4 milioni (1,8% dei ricavi).

Il risultato netto si esprime in una perdita di 1,9 milioni, a fronte di un utile di 10,7 milioni del primo semestre 2019.

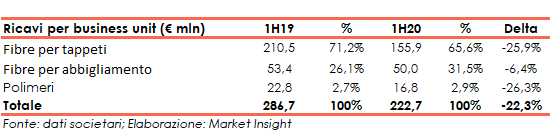

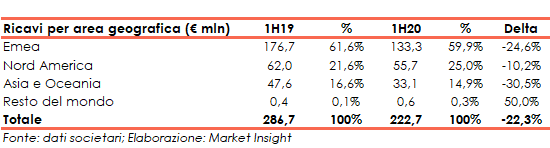

BREAKDOWN RICAVI

A fine giugno 2020 la business unit Fibre per tappeti esprime il 65,6% del giro d’affari consolidato. Le Fibre per abbigliamento incidono per il 31,5% sul fatturato complessivo, mentre i Polimeri per il 2,9 per cento.

Dal lato geografico, l’area Emea si conferma il primo mercato di sbocco del Gruppo con il 59,9% del fatturato, seguita dal Nord America con il 25% dei ricavi e dall’Asia & Oceania con il 14,9 per cento.

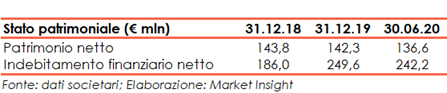

STATO PATRIMONIALE

Al 30 giugno 2020 il patrimonio netto era pari a 136,6 milioni (con un ratio total asset / equity 4,62x) in contrazione rispetto ai 142,3 milioni del 31 dicembre 2019 (ratio total asset / equity 4,35x).

L’indebitamento finanziario netto è diminuito da 249,6 milioni a fine anno 2019 a 242,2 milioni principalmente per la dinamica dei flussi di cassa: il cash flow positivo generato dall’attività operativa, 21,7 milioni, ha coperto abbondantemente l’assorbimento di cassa derivante dall’attività di investimento (14,3 milioni).

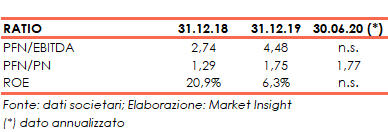

RATIO

L’aumento dell’indebitamento da 186 milioni del 2018 a 249,6 milioni del 2019 e la contestuale diminuzione dell’Ebitda da 67,8 milioni a 55,7 hanno determinato un indebolimento del ratio PFN / Ebitda da 2,74x a 4,48x.

Inoltre, complice anche la sostanziale stabilità dell’equity, la variazione della pfn ha deteriorato il rapporto PFN / Patrimonio netto da 1,29x a 1,75x.

A seguito della contrazione dell’utile netto da 30,1 milioni a fine anno 2018 a 9 milioni nel 2019, il roe è sceso dal 20,9% al 6,3%.

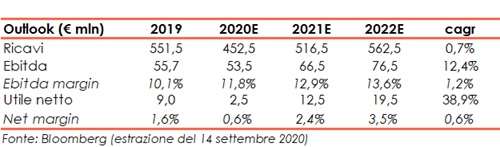

OUTLOOK

In un contesto di mercato ancora complesso, il management prevede per l’intero 2020 un fatturato e una marginalità in calo di circa il 20% rispetto al 2019. Un’attesa supportata dal recupero dei ricavi registrato in luglio e agosto, dal proseguimento delle attività a supporto della profittabilità avviate nel 2019, e della generazione di cassa.

A ciò, il management aggiunge la previsione di un miglioramento della posizione finanziaria netta di circa il 10% rispetto a fine 2019, in forza di “una ancora più marcata riduzione degli investimenti, anche legata alla conclusione dell’importante ciclo di investimenti che ha caratterizzato il biennio 2018-2019 e alle misure di mitigazione adottate”.

Dopo un 2020 in calo, con ricavi a 452,5 milioni, l’Ebitda a 53,5 milioni e l’utile netto a 2,5 milioni, gli analisti si attendono una ripresa già nel 2021, esercizio in cui il Gruppo dovrebbe conseguire un fatturato di 516,5 milioni, un Ebitda a 66,5 milioni e a un utile netto a 12,5 milioni.

Infine, per il 2022 gli esperti si aspettano ricavi a 562,5 milioni (0,7% cagr 2019-2022), Ebitda a 76,5 milioni, (cagr 12,4%) con un Ebitda margin al 13,6% (10,1% nel 2019) e utile netto a 19,5 milioni (cagr 38,9%) con il net margin al 3,5% (1,6% nel 2019).

Alla luce di ciò il target price medio dell’azione ordinaria è visto a 5,00 euro, ovvero il 30,7% sopra al valore di chiusura del 16 settembre 2020 pari a 3,83 euro, con gli analisti che si sono espressi con 2 raccomandazioni buy, nessun hold e nessun sell.

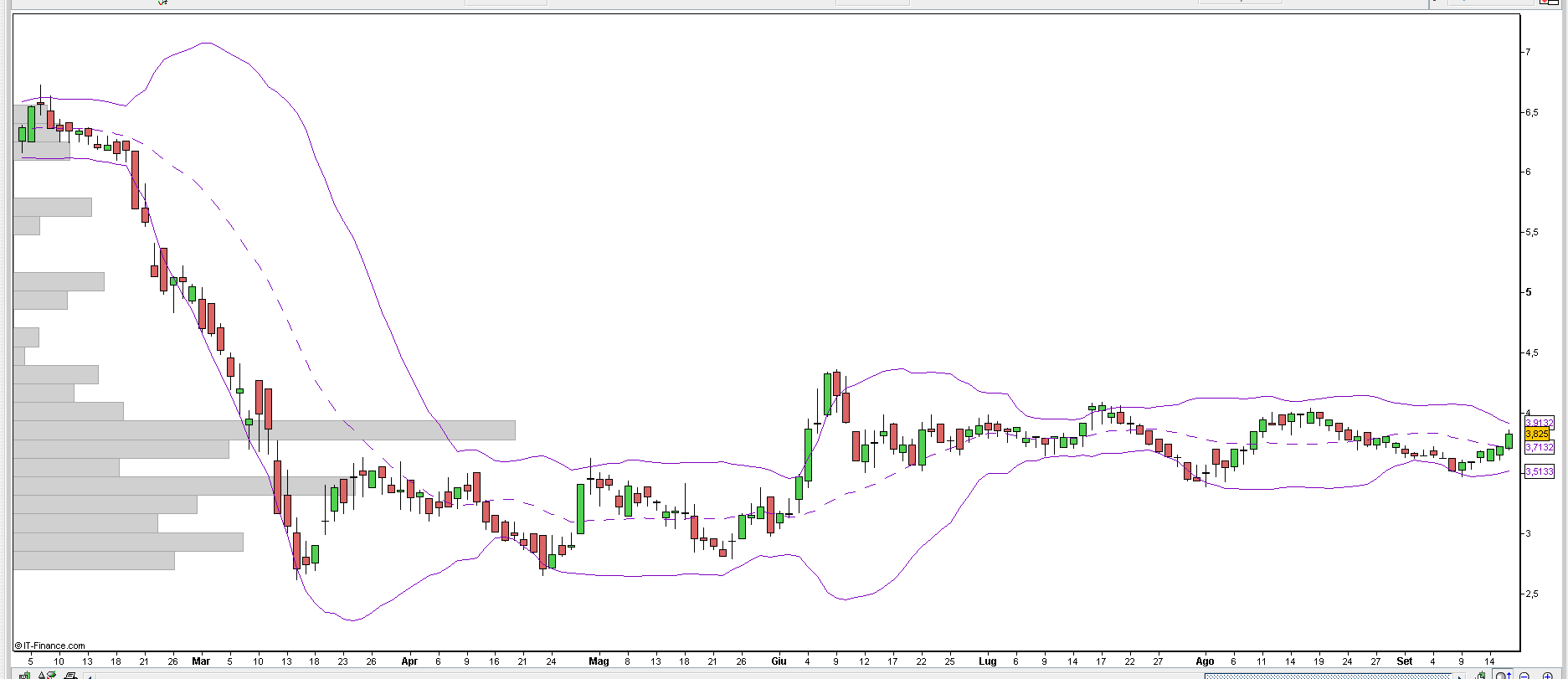

BORSA

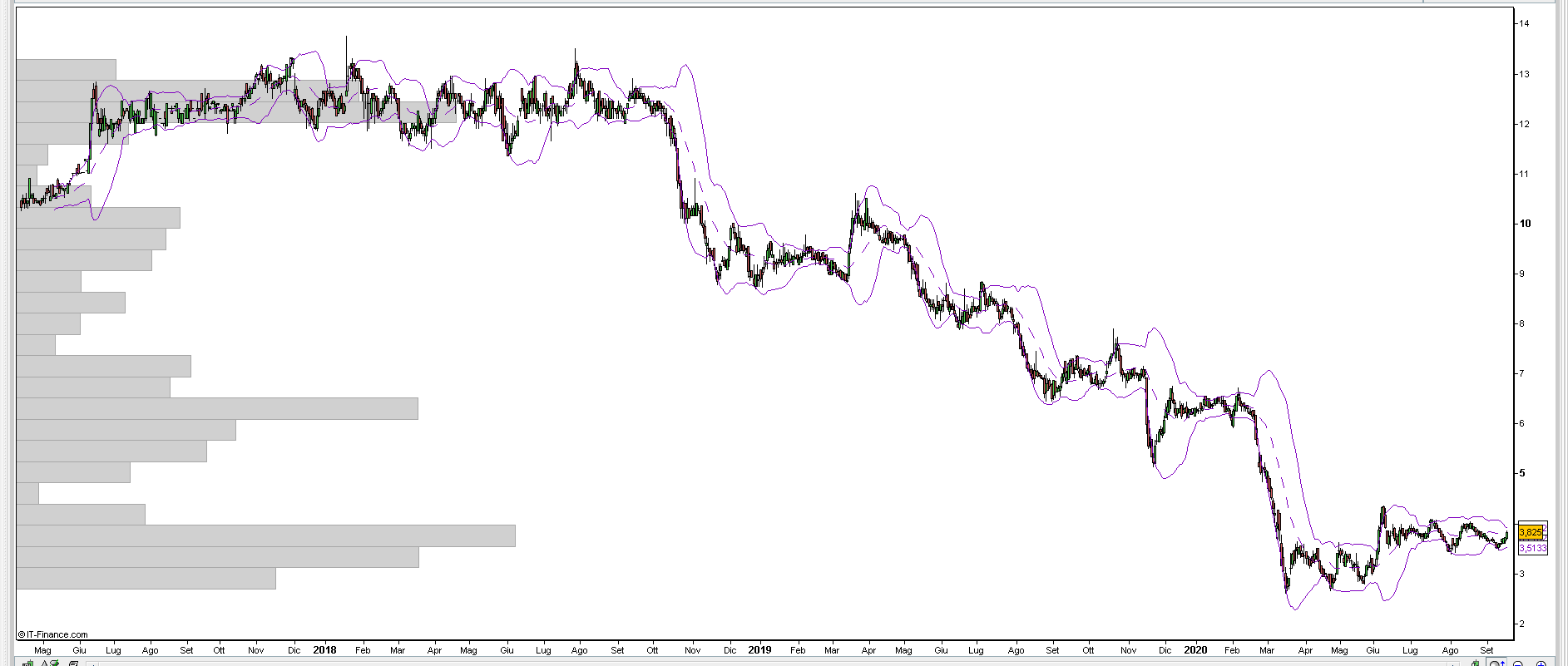

Il sell-off innescato dalla pandemia di Covid-19 ha riacceso il trend discendente iniziato nell’ottobre 2018 quando l’azione scambiava a 12,30 euro e terminato il 16 marzo 2020 sui minimi storici a 2,70 euro.

Sono quindi seguiti due movimenti laterali: il primo compreso tra le due bande di Boellinger tra 2,8 euro e 3,47 euro è terminato a inizio giugno con uno spunto a 4,33, mentre il secondo, ancora in atto, è sempre compreso tra le due bande poste ora tra 3,51 euro e 3,91 euro intorno alla media mobile mensile sostanzialmente stabile in area 3,71 euro.