L’acquisizione di Staf di inizio 2020 spinge il fatturato Finlogic a 20,8 milioni (+24%), ma l’avviamento scaturito determina un calo del 17% a 1,5 milioni dell’Ebit e un crollo del 30% a 0,7 milioni dell’utile. Una dinamica che non frena le strategie tanto che, pur nell’attuale contesto economico, il management “ritiene di dover continuare il processo di crescita avviato negli ultimi anni e si impegna a proseguire con le acquisizioni e l’efficientamento organizzativo”. Nel frattempo, però, gli analisti di Integrae Sim rivedono al ribasso le stime per i prossimi anni.

Modello di Business

Finlogic è un gruppo attivo nel settore dell’Information Technology con la realizzazione di soluzioni complete e innovative per la codifica e l’identificazione automatica dei prodotti attraverso l’utilizzo di codici a barre e della tecnologia RFID (Radio Frequency Identification). Il Gruppo fornisce sistemi integrati e personalizzati di etichettatura per la riconoscibilità e tracciabilità dei prodotti, coprendo l’intera catena del valore (hardware, software, materiale di consumo e assistenza tecnica).

Il gruppo dispone di stabilimenti produttivi in Puglia, Lombardia ed Emilia Romagna ed ufficio commerciale e tecnico nel Lazio, Piemonte e Toscana, ed è partner di riferimento e fornitore strategico di numerosi clienti operanti in diversi settori produttivi, dal food al farmaceutico, dalla logistica alla chimica, dalla security al sanitario.

Il gruppo dispone di stabilimenti produttivi in Puglia, Lombardia ed Emilia Romagna ed ufficio commerciale e tecnico nel Lazio, Piemonte e Toscana, ed è partner di riferimento e fornitore strategico di numerosi clienti operanti in diversi settori produttivi, dal food al farmaceutico, dalla logistica alla chimica, dalla security al sanitario.

Il gruppo svolge la propria attività tramite le divisioni operative: etichette (core business), prodotti tecnologici e servizi ed assistenza.

Ultimi Avvenimenti

Proseguendo nella strategia di sviluppo per linee esterne, a fine gennaio 2020 la società lombarda ha finalizzato l’acquisizione del 100% di Staf Srl, società piacentina attiva nel settore delle etichette autoadesive,versando integralmente il prezzo d’acquisto pari a 4,6 milioni.

A fine febbraio ha altresì acquisito il 51% di Socialware Italy Srl, società di consulenza attiva nel settore del web marketing e social media marketing. Socialware Italy è specializzata nella gestione di campagne pubblicitarie sul web, SEO, Web Analytics, Email marketing, Social media marketing e ogni altra attività ad esse legate. Il prezzo d’acquisto, pari a 150 mila euro, è già stato erogato per 120 mila euro, mentre la restante parte verrà pagata, a titolo di earn-out, entro 30 giorni dall’approvazione del bilancio di Socialware al 31 dicembre 2020, a condizione che sia rispettato un determinato target dell’Ebitda.

A inizio luglio ha invece siglato un contratto di Reseller Platinum con la multinazionale TSC Auto ID Technology Emea GmbH che consentirà di ampliare ulteriormente la base clienti accrescendo l’offerta di prodotti tecnologici. L’accordo prevede la distribuzione in Italia ed Europa di stampanti barcode, portatili, e POS e prodotti consumabili con marchio TSC. TSC collaborerà anche all’attività di marketing di Finlogic.

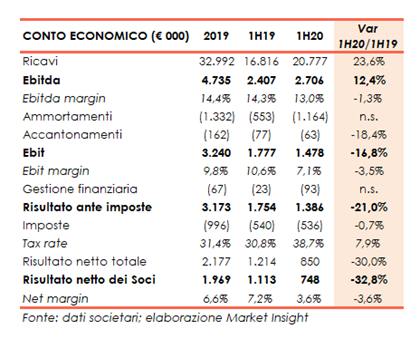

Conto Economico

Finlogic archivia la prima metà del 2020 con ricavi consolidati in crescita del 24% a 20,8 milioni, a cui ha contribuito per 4,4 milioni il consolidamento di Staf Srl (gennaio 2020). L’Italia con il 96% dei ricavi si conferma principale mercato di riferimento, mentre il mercato estero più importante è la Francia (1,8%), seguito da Spagna con lo 0,6% e la restante parte si suddivide tra Germania, Svizzera e Belgio.

“In un contesto fortemente influenzato dalla diffusione della pandemia da Covid-19, la crescita rilevata, non rispecchia le aspettative del gruppo, ben più alte rispetto a quanto registrato nel semestre. Alcune società del gruppo, maggiormente esposte nei settori più colpiti come il luxury e automotive, hanno patito maggiormente il rallentamento degli ordinativi registrando nel secondo trimestre dell’anno un calo di fatturato”.

L’Ebitda è salito in misura meno che proporzionale rispetto alle vendite a 2,7 milioni (+12%), configurando una marginalità in calo al 13%, dal 14,3% di fine giugno 2019, a seguito dell’aumento del 24% a 18,7 milioni dei costi operativi.

L’Ebit segna poi un calo del 17% a 1,5 milioni contabilizzati ammortamenti più che raddoppiati a 1,2 milioni e correlati alle acquisizioni concretizzate nel 2019 e nel primo semestre 2020, ma anche agli investimenti effettuati.

Il periodo chiude con un utile netto in calo del 33% a 0,7 milioni, spesate imposte sostanzialmente invariate in valore assoluto a 0,5 milioni, con un tax rate tuttavia aumentato al 39% dal 31% di fine giugno 2019.

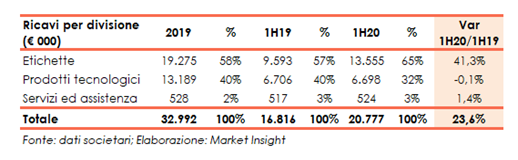

Breakdown Ricavi

La divisione Etichette (65% del totale) si conferma core business del gruppo, il cui incremento del 41% a 13,6 milioni è principalmente attribuibile all’acquisizione del 100% di Staf Srl, attiva nel settore delle etichette autoadesive, nonché degli importanti investimenti in tecnologia e negli stabilimenti di produzione, effettuati nell’ultimo biennio, che hanno aumentato la capacità produttiva e ottimizzato l’efficienza.

Sostanzialmente in linea con il primo semestre 2019, sia la divisione Prodotti Tecnologici (32% del totale), con ricavi pari a 6,7 milioni sia la divisione Servizi ed assistenza, il cui contributo è pari a 0,5 milioni (3% del totale).

Stato Patrimoniale

Inversione di segno per la posizione finanziaria netta, che riporta debiti netti per 4,7 milioni, rispetto ai 1,6 milioni di liquidità di fine 2019, principalmente riconducibile agli investimenti strutturali e alle acquisizioni effettuate, con particolare riferimento all’acquisto di Staf Srl.

La variazione del patrimonio netto, invece, riguarda esclusivamente la destinazione dell’utile 2019 (1,9 milioni) di cui 1 milione distribuito agli azionisti.

Ratio

I principali indicatori di bilancio evidenziano una struttura patrimoniale equilibrata, nonostante l’inversione di segno della posizione finanziaria netta del primo semestre 2020.

Contenuto infatti sia l’indice di ripagamento del debito a 0,86x (annualizzato) sia il grado di indebitamento a 0,29x.

Permane di buon livello il ritorno per gli azionisti, con un Roe seppure in progressiva diminuzione dal 15% del 2018 al 13,9% del 2019 (10,7% il dato semestrale annualizzato).

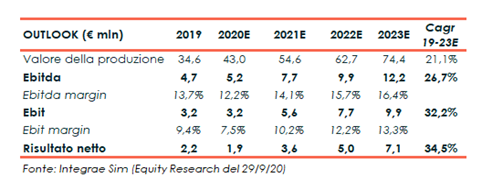

Outlook

Per quanto riguarda l’evoluzione della gestione il bord segnala che, “Il Gruppo, seppur in un contesto fortemente influenzato dalla diffusione della pandemia da Covid-19, ritiene di dover continuare il processo di crescita avviato negli ultimi anni e si impegna a proseguire con la strategia di acquisizioni e di efficientamento organizzativo del Gruppo. Sarà inoltre importante consolidare la struttura nazionale, favorendo sinergie ed economie di scala tra le controllate con l’obiettivo di diventare leader sul mercato italiano, un mercato molto frammentato e facilmente scalabile”.

A seguito dei risultati del primo semestre 2020 inferiori alle aspettative, Integrae Sim (Nomad e Specialist), nello studio di fine settembre, ha ribassato le stime del gruppo per il periodo 2020-23. Diminuite del 15% a 43 milioni le aspettative 2020 del valore della produzione, del 22% a 5,24 milioni quelle dell’Ebitda e del 37,2% a 3,24 milioni quelle dell’Ebit.

Più contenuta la flessione per il 2021, dove gli analisti si attendono ora un valore della produzione inferiore del 7,4% a 54,6 milioni e del 10,9% a 7,7 milioni dell’Ebitda rispetto alle precedenti stime.

Borsa

Da inizio anno il titolo Finlogic ha mostrato un andamento particolarmente volatile. Dopo avere raggiunto il massimo storico a 7,15 euro a metà gennaio, i corsi azionari hanno evidenziato un andamento altalenante ma discendente, con il prezzo minimo di periodo a 5,3 euro toccato il 22 settembre.

L’azione, che oggi viaggia in area 5,8 euro, da inizio anno ha ceduto il 10,3%, facendo comunque meglio del Ftse Aim Italia il cui calo è stato del 17,2%.