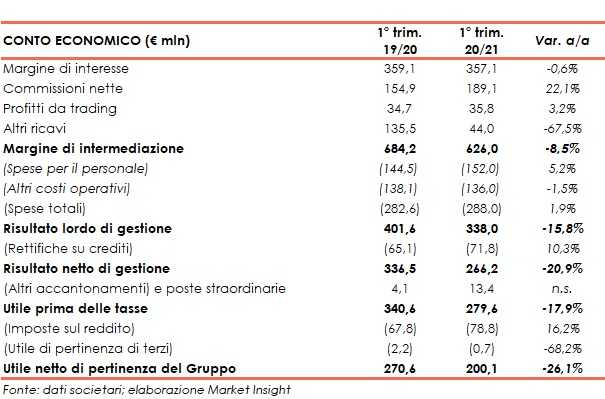

Mediobanca ha archiviato il primo trimestre 2020/21 con un margine di intermediazione pari a 626 milioni (-8,5% a/a). Il risultato lordo di gestione e l’utile netto sono scesi rispettivamente a 338 milioni (-15,8%) e a 200,1 milioni (-26,1%).

Nel primo trimestre 2021 Mediobanca ha registrato ricavi e margini in calo esclusivamente per il minor apporto da parte di Assicurazioni Generali (45 milioni contro 135,5 milioni del periodo di confronto), impattato da componenti non ricorrenti.

L’operatività ha mostrato un positivo andamento della nuova produzione in termini di

finanziamenti erogati e nuove masse in gestione. I dati, ben superiori alle aspettative, restano comunque inferiori allo scorso anno.

Il margine di intermediazione è sceso a 626 milioni (-8,5% a/a), al cui interno il margine di interesse è sceso a 357,1 milioni (-0,6%), per effetto del minore apporto del consumer banking in buona parte compensato dalla crescita del corporate & investment banking e dal calo degli interessi passivi, mentre le commissioni nette sono aumentate a 189,1 milioni (+22,1%), grazie alla buona performance di wealth management, corporate e investment banking e consumer banking.

I profitti da trading sono saliti a 35,8 milioni (+3,2%) mentre gli altri ricavi sono calati a 44 milioni (-67,5%), per il minore apporto di Generali a causa degli oneri straordinari rivenienti dalla chiusura di un contenzioso collegato alla cessione della partecipata svizzera BSI.

I costi operativi sono aumentati a 288 milioni (+1,9%), per un maggior accantonamento della componente variabile della retribuzione in linea con l’andamento dei ricavi nel CIB e per il rafforzamento della struttura commerciale nelle altre divisioni. In crescita le spese per il personale (+5,2% a 152 milioni), mentre sono calati gli altri costi (-1,5% a 136 milioni).

Tali dinamiche hanno portato a un risultato lordo di gestione pari a 338 milioni (-15,8%) e, dopo rettifiche su crediti salite a 71,8 milioni (+10,3%), il risultato netto di gestione è calato a 266,2 milioni (-20,9%) e l’utile netto a 200,1 milioni (-26,1%).

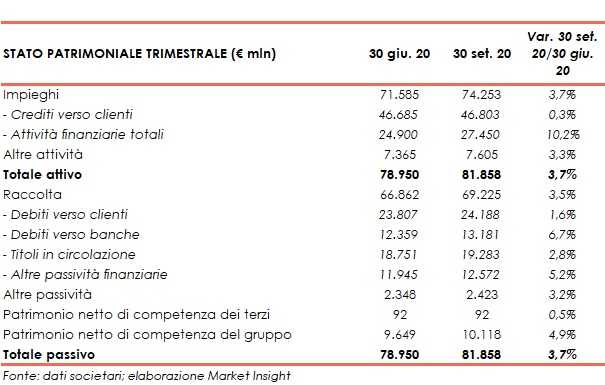

Dal lato patrimoniale, a fine settembre gli impieghi salgono a 74,3 miliardi (+3,7% rispetto al 30 giugno 2020), sostenuti dalla crescita dei crediti verso la clientela a 46,8 miliardi (+0,3% rispetto a fine giugno).

La raccolta aumenta a 69,2 miliardi (+3,5% rispetto al 30 giugno 2020), al cui interno quella da clientela raggiunge 24,2 miliardi (+1,6% rispetto a fine giugno).

Sul fronte della solidità patrimoniale, a fine giugno il CET1 si fissa al 16,21% (16,13% al 30 giugno 2020), includendo un’ipotesi di distribuzione di dividendi pari al 70% dell’utile netto.

Il margine di interesse è atteso in calo rispetto al precedente esercizio per i minori volumi e

rendimenti nel Consumer; le commissioni si prevede si mantengano su buoni livelli, così come i proventi da Generali. A fronte di questo andamento dei ricavi si prospetta una lieve salita dei costi di struttura per la ripresa di attività progettuale ed iniziative commerciali, fermo restando elementi non prevedibili legati alla pandemia.