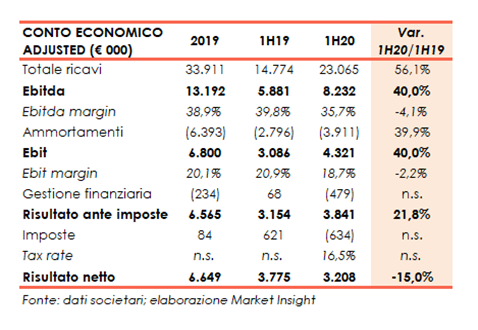

Wiit archivia il primo semestre 2020 con un balzo dei ricavi del 56% a 23 milioni, mentre l’Ebitda e l’Ebit scattano del 40% e si portano rispettivamente a 8,2 milioni e 4,3 milioni. L’utile netto flette invece da 3,8 a 3,2 milioni, anche se è doveroso rilevare che i dati 2019 includevano 1 milione di ricavi straordinari grazie all’effetto del Patent Box. Alessandro Cozzi, Ad di Wiit, ricorda poi le positive aspettative per l’intero 2020 sottolineando: “siamo ottimisti sui risultati del secondo semestre grazie a una pipeline commerciale in continua crescita”.

Modello di Business

Wiit rappresenta uno dei principali player italiani nel mercato del Cloud Computing e, in particolare, nei settori dell’Hybrid Cloud e dell’Hosted Private Cloud per le imprese. È focalizzata e specializzata in servizi di Hosted Private e Hybrid Cloud per imprese con necessità di gestione di critical application e business continuity e gestisce tutte le principali piattaforme applicative internazionali (SAP, Oracle e Microsoft) con un approccio end-to-end.

Wiit rappresenta uno dei principali player italiani nel mercato del Cloud Computing e, in particolare, nei settori dell’Hybrid Cloud e dell’Hosted Private Cloud per le imprese. È focalizzata e specializzata in servizi di Hosted Private e Hybrid Cloud per imprese con necessità di gestione di critical application e business continuity e gestisce tutte le principali piattaforme applicative internazionali (SAP, Oracle e Microsoft) con un approccio end-to-end.

WIIT gestisce data center di proprietà, il principale dei quali è certificato a livello “Tier IV” dall’Uptime Institute LLC di Seattle (Stati Uniti), che rappresenta il più elevato livello di affidabilità e, con particolare riferimento a SAP, è tra i partner di SAP più certificati al mondo.

Ultimi Avvenimenti

A fine settembre Wiit ha gettato le basi per un’espansione internazionale con il perfezionamento dell’acquisizione del 100% della tedesca myLoc Management IT, provider di servizi cloud e colocation per le imprese e i privati. Un’operazione da oltre 50 milioni finanziata con i fondi erogati da un pool di banche. Nel 2019 myLoc ha generato un giro d’affari di 16,2 milioni con un Ebitda di 7,4 milioni e un Ebit pari a 4,2 milioni.

Alessandro Cozzi, Ad, e Francesco Baroncelli, Chief M&A & head of New Markets di Wiit spiegano “Questa acquisizione, la prima fuori dall’Italia e in un mercato caratterizzato da un grande potenziale come le Germania, rientra nella strategia dichiarata in fase di quotazione e rappresenta un passo fondamentale per la nostra crescita, dopo due anni di acquisizioni e di consolidamento sul mercato italiano del Gruppo. Il nostro piano di crescita continuerà in questa direzione con grande focus anche su altri paesi europei oltre all’ulteriore consolidamento del mercato italiano”.

A inizio luglio ha firmato l’estensione pluriennale del contratto con uno dei leader italiani di mercato a livello mondiale nel settore del lusso, già storico cliente del gruppo, per un valore complessivo di circa 4,8 milioni.

Conto Economico

Nel primo semestre 2020 i ricavi adjusted del gruppo sono saliti 23,1 milioni (+56%) rispetto allo stesso periodo dell’anno precedente, al netto della contabilizzazione one-off di credito di imposta per 0,4 milioni. Lo sviluppo, peraltro in linea con le aspettative della società, è stato sostenuto dalla crescita organica con upselling sui clienti esistenti, dall’acquisizione di nuovi clienti, ma anche dal contributo di Matika (60%) acquisita il 4/7/19 e Etaeria (60%) entrata a far parte del gruppo a metà gennaio 2020.

In crescita l’Ebitda adjusted a 8,2 milioni (+40%) grazie alla concentrazione nei servizi Cloud, alla raggiunta ottimizzazione nell’organizzazione dei processi e dei servizi operativi, alle sinergie di costi, ma anche dal continuo miglioramento del margine delle società acquisite. L’Ebitda margin si attesta al 35,7%. Al pari l’Ebit si porta a 4,3 milioni (+40%) con una marginalità al 18,7%, pur in presenza della crescita degli ammortamenti e svalutazioni a 3,9 milioni, rispetto ai 2,8 milioni al primo semestre 2019.

Il conto economico chiude infine con un utile netto di 3,2 milioni dopo l’assorbimento di imposte per 0,6 milioni (positive per 0,6 milioni nel pari periodo 2019), rispetto ai 3,8 milioni del primo semestre del 2019 che recepivano però l’effetto positivo derivante dal “Patent Box” degli esercizi precedenti per 1 milione.

Stato Patrimoniale

L’indebitamento finanziario netto sale a 37,4 milioni, rispetto ai 25,5 milioni di fine 2019, comprensivo di circa 5,6 milioni (5,5 milioni a fine 2019) derivanti dall’applicazione dell’IFRS 16. L’importo comprende il valore dell’acquisizione e degli earn out relativi a Etaeria e Aedera, per complessivi 13 milioni, e il pagamento dei dividendi pari a 4,1 milioni. Nel periodo la gestione operativa ha generato flussi di cassa per 8,5 milioni circa.

Ratio

I principali ratio economici pur mostrando un progressivo appesantimento, permangono comunque su livelli di equilibrio. L’indicatore del ripagamento del debito è passato da 0,79x del 2018 a 1,93x a fine 2019 (2,27x il dato annualizzato al 30/6/20). Così come il grado di indebitamento è aumentato dallo 0,37x del 2018, che non considerava però l’applicazione dell’IFRS 16, a 1,23x nel 2019, per salire ulteriormente a 1,88x a fine giugno 2020

Positivo il ritorno degli azionisti passato dal 17,3% di fine 2018 al 32,2% del 2019; 32,4% il dato al 30/6/20 annualizzato.

Outlook

Nonostante le incertezze e i timori connessi agli effetti dell’emergenza da Covid, il management, data la natura ricorsiva dei ricavi di Wiit non prevede ripercussioni significative sulle performance economiche e finanziarie 2020 e i risultati dei primi sei mesi dell’anno lo confermano. Non vi è pertanto la necessità di dover intraprendere azioni di revisione del budget”. L’Ad Alessandro Cozzi , ha commentato “siamo ottimisti sui risultati del secondo semestre dell’anno grazie a una pipeline commerciale in continua crescita”.

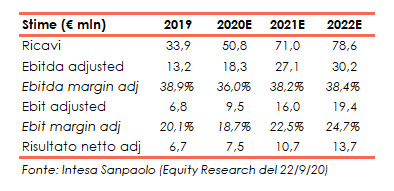

Le attese del management per l’esercizio in corso “anche tenuto conto degli effetti della recente acquisizione di myLoc, indicano ricavi consolidati pari a circa 52 milioni (33,9 milioni al 31 dicembre 2019) e un Ebitda adjusted pari a circa 18,3 milioni (13,2 milioni al 31 dicembre 2019)”.

Nell’attuale contesto, comunica l’organo amministrativo “il gruppo continua con l’attività di marketing volta al rafforzamento del brand, all’analisi delle esigenze specifiche dei target del Gruppo ed alla predisposizione di apposite campagne promozionali”.

Intesa Sanpaolo, nello studio del 22 settembre, ha rivisto le proprie previsioni comprendendo l’acquisizione di myLoc e supponendo il consolidamento della stessa dal 1° ottobre 2020. Le stime degli analisti per fine 2020, sostanzialmente in linea con le attese del gruppo, indicano ricavi pari a 50,8 milioni, rispetto ai 33,9 milioni di fine 2019, proiettati poi a 78,6 milioni a fine 2022 (71 milioni nel 2021). Sul fronte dei margini nel 2020 l’Ebitda adjusted è atteso a 18,3 milioni (13,2 milioni nel 2019), per giungere a 30,2 milioni a fine periodo previsionale, mentre l’Ebit adjusted è previsto dagli esperti a 9,5 milioni (6,8 milioni nel 2019) e a 19,4 milioni nel 2022. Per Intesa Sanpaolo la bottom line nel 2020 dovrebbe attestarsi a 7,5 milioni (6,7 milioni nel 2019) per raddoppiare a 13,7 milioni nel 2022.

Borsa

L’azione Wiit, che oggi viaggia in area 1,41 euro, da inizio 2020 ha mostrato un forte interesse da parte degli investitori guadagnando il 53% rispetto al calo del 5% del Ftse Star.

In un mercato particolarmente indebolito, il titolo ha segnato a metà marzo il minimo del periodo a 75 euro, in concomitanza dello shock delle borse causato dal nuovo Coronavirus , mostrandosi subito dopo resiliente fino a toccare il massimo storico a 178 euro il 24 settembre, spinto anche dall’annuncio della prima acquisizione fuori dall’Italia della tedesca myLoc.