Ferrari ha chiuso il terzo trimestre 2020 con un calo delle consegne del 6,5% a 2.313 unità, in linea con la cadenza del piano di produzione per l’intero anno della Società, che prevede il recupero di 500 unità delle 2.000 vetture perse a seguito della sospensione produttiva di sette settimane a causa della pandemia da Covid-19.

Le vendite dei modelli a 8 cilindri (V8) sono diminuite del 12,8%, mentre le vendite dei modelli a 12 cilindri (V12) hanno registrato un aumento del 15,4%. A livello di aree geografiche, l’Emea ha registrato un +13% a 1.288 unità, le Americhe un -35% a 504 unità, l’area Cina, Hong Kong e Taiwan un -25% a 119 unità e il Resto dell’Apac consegne sostanzialmente stabili a 402 unità.

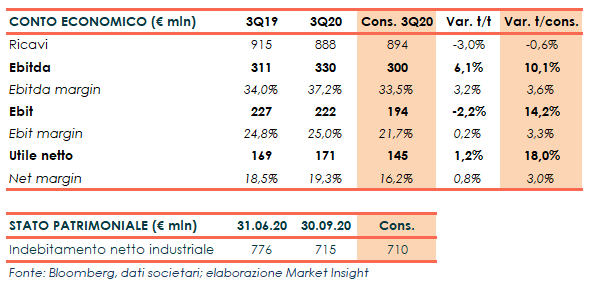

I ricavi sono diminuiti del 3% a 888 milioni (894 milioni il consensus), con il fatturato da Automobili e parti di ricambio in aumento del 2,6% a 727 milioni, riflettendo il mix positivo grazie alle Ferrari Monza SP1 e SP2, parzialmente compensato dai minori volumi dovuti soprattutto alla fine della produzione della famiglia 488 Pista e alla Ferrari Portofino, prossima alla fine del suo ciclo vita.

I ricavi da Motori sono diminuiti del 4% a 44 milioni, mentre le Sponsorizzazioni hanno segnato un -32% a 93 milioni a causa della pandemia da Covid-19 che ha da un lato comportato una riduzione delle gare di Formula 1 e dall’altro ha diminuito il numero di clienti nei negozi e di visitatori nei Musei.

Meglio delle previsioni i margini operativi, con l’impatto negativo dovuto ai minori volumi per 19 milioni compensato dalla variazione positiva del price mix per 46 milioni.

L’Ebitda è cresciuto del 6,1% a 330 milioni (300 milioni il consensus) con una marginalità salita al 37,2% (+320 punti base), mentre l’Ebit ha segnato un -2,2% a 222 milioni (194 milioni il consensus) con un’incidenza sul fatturato al 25% (-20 punti base).

Il trimestre si è chiuso con un incremento dell’utile netto dell’1,2% a 171 milioni, con un’aliquota fiscale pari al 18% grazie soprattutto al beneficio del Patent Box, alle deduzioni delle spese agevolate relative a ricerca e sviluppo e all’iper e super-ammortamento delle immobilizzazioni

Dal lato patrimoniale, l’indebitamento netto industriale è diminuito a 715 milioni dai 776 milioni al 30 giugno 2020, dopo un free cash flow industriale di 77 milioni trainato dalla crescita dell’Ebitda e in parte compensato da spese in conto capitale per 158 milioni e dalla variazione negativa del capitale circolante soprattutto dovuta all’aumento del magazzino di materie prime e componenti così come allo storno degli anticipi delle Ferrari Monza SP1 e SP2 incassati nel 2019.

Infine, Ferrari ha rivisto intorno al limite superiore la guidance 2020 dello scorso 3 agosto, a condizione che l’operatività non sia impattata da ulteriori restrizioni dovute alla pandemia, prevedendo ricavi oltre 3,4 miliardi, un Ebitda adjusted di 1,125 miliardi, un Ebit adjusted di 0,7 miliardi, un Eps adjusted di 2,8 euro e un free cash flow industriale di 0,15 miliardi.