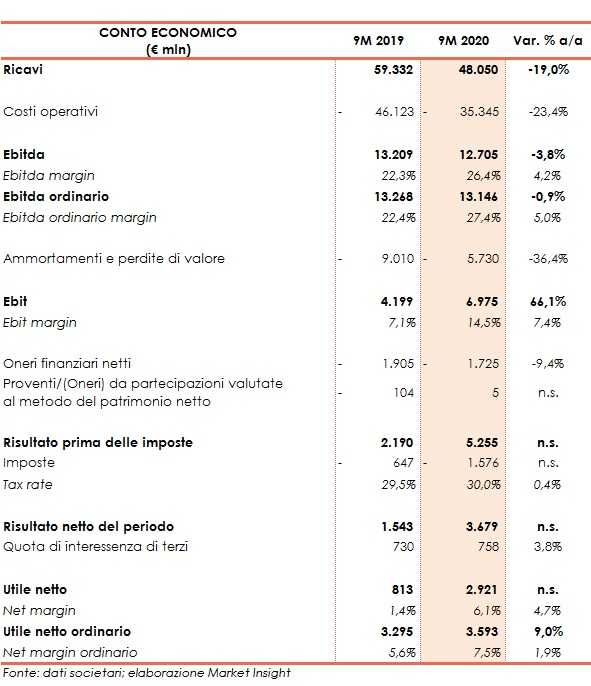

Nei primi nove mesi 2020 il Gruppo Enel ha consuntivato ricavi per 48.050 milioni, in calo del 19,0% rispetto all’analogo periodo del 2019.

Dinamica principalmente attribuibile ai Mercati Finali (-11,4% a 21.494 milioni) per effetto delle minori quantità di gas ed energia elettrica vendute in Italia e Spagna sostanzialmente a causa dell’impatto dell’epidemia da COVID-19, alle attività di Generazione Termoelettrica e Trading (-30,4% a 16.326 milioni), segnatamente in Italia per le minori attività di trading e per gli effetti connessi all’applicazione delle interpretazioni dell’IFRIC1, nonché all’effetto cambi negativo in America Latina.

I ricavi dei 9M 2020 non includono partite straordinarie. I ricavi dei 9M 2019 includevano una plusvalenza pari a 108 milioni relativa alla cessione di Mercure e il corrispettivo di 50 milioni, previsto dall’accordo che e-distribuzione ha raggiunto con F2i e 2i Rete Gas per la liquidazione del secondo indennizzo connesso alla vendita nel 2009 della partecipazione detenuta dalla stessa e-distribuzione in Enel Rete Gas.

L’EBITDA è sceso del 3,8% a 12.705 milioni. Andamento dovuto principalmente ai business Infrastrutture e Reti (-7,1% a 5.714 milioni) e Mercati finali (4,9% a 2.287 milioni), solo in parte compensato da Enel Green Power (+2,6% a 3.376 milioni) e Generazione Termoelettrica e Trading (+10,4% a 1.341 milioni).

L’EBITDA ordinario è sceso dello 0,9% a 13.146 milioni. La voce è al netto delle partite straordinarie dei periodi a confronto (2020: costi legati all’emergenza Covid-19 per 101 milioni; adeguamento valore dei magazzini di alcuni impianti a carbone 124 milioni; oneri derivanti da piani di ristrutturazione aziendali nel processo di transizione energetica per 213 milioni; costi per clausole contrattuali relative alla cessione di EF Solare Italia per 3 milioni. 2019: plusvalenza da cessione Mercure al netto di oneri per bonifica sito industriale; adeguamento valore dei magazzini di alcuni impianti a carbone per 203 milioni; corrispettivo previsto dall’accordo che e-distribuzione ha raggiunto con F2i e 2i Rete Gas).

L’EBIT è balzato del 66,1% a 6.975 milioni, dopo la contabilizzazione di ammortamenti e perdite di valore diminuiti del 36,4% a 5.730 milioni e correlati essenzialmente agli adeguamenti di valore su alcuni impianti a carbone fatti in misura maggiore nei 9M 2019.

Il risultato netto del Gruppo è più che triplicato a 2.921 milioni (vs 813 milioni nei 9M 2019). Al netto delle partite straordinarie la voce sale del 9% a 3.593 milioni (vs 3.295 milioni nei 9M 2019).

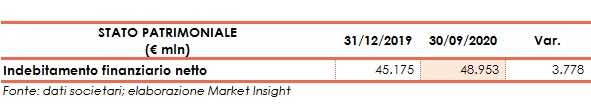

L’indebitamento finanziario netto cifra in 48.953 milioni in aumento di 3.778 milioni rispetto a 45.175 milioni di fine dicembre 2019.

Un incremento dovuto agli investimenti del periodo, al pagamento di dividendi relativi all’esercizio 2019 e all’acquisto di ulteriori partecipazioni nel capitale di Enel Américas e Enel Chile.

Gli investimenti ammontano a 6.563 milioni, sostanzialmente in linea con l’analogo periodo del 2019. I minori investimenti in Generazione Termoelettrica e Trading in particolare in Spagna e America Latina (-24,5% a 376 milioni), sono stati in buona parte compensati dalle maggiori risorse destinate a Enel Green Power soprattutto in Cile, Stati Uniti, Sudafrica, Brasile e Russia (+2,4% a 2.964 milioni) e a Infrastrutture e Reti soprattutto in Italia, Spagna e Romania (+1,8% a 2.691 milioni).

Il Cda ha deliberato un acconto sul dividendo 2020 pari a 0,175 euro per azione, in pagamento dal 20 gennaio 2021, in crescita del 9,4% rispetto all’acconto distribuito a gennaio di quest’anno.

Guidance

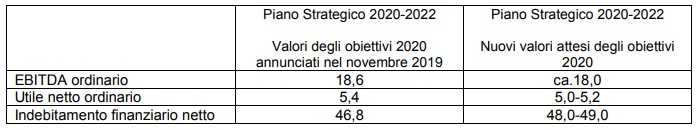

Per il 2020, rimangono confermati i target indicati nel Piano Strategico 2020-2022, come parzialmente aggiornati in occasione dell’approvazione della semestrale 2020 (dati in miliardi di euro):