Fineco ha chiuso i primi nove mesi del 2020 con un margine di intermediazione balzato a 592,7 milioni (+22,3% a/a), grazie al contributo significativo delle commissioni nette e dei profitti da trading. Il periodo si è chiuso con un utile netto di 245,3 milioni (+25,7%).

“I risultati dei nove mesi evidenziano l’ottima risposta di Fineco al contesto di grande incertezza e complessità che stiamo vivendo. Siamo molto soddisfatti di questi dati perché confermano la solidità della banca e ancora una volta la forza del modello di business molto diversificato e sostenibile.

È con queste parole che Alessandro Foti, Ad e Dg di Fineco, ha commentato i conti dei primi nove mesi del 2020.

“La digitalizzazione che contraddistingue Fineco dalla sua nascita agevola il raggiungimento di risultati in forte crescita in tutte le aree di business, confermando un grande interesse da parte di tanti clienti a interagire con i mercati e a investire attraverso la nostra piattaforma integrata”, ha aggiunto il manager.

Il margine di intermediazione si è attestato a 592,7 milioni (+22,3% a/a), al cui interno le commissioni nette sono balzate a 307,6 milioni (+26,6%), per effetto della crescita dell’area Brokerage (+76,4%) grazie all’effetto combinato dell’aumento della base di clientela operativa sulla piattaforma della banca, all’ampliamento della quota di mercato, alla rivisitazione dell’offerta e all’aumento della volatilità.

Positivo l’apporto dell’area Investing (+5,6%), grazie alla maggiore incidenza dei “Guided Products and Services” e al contributo di Fineco Asset Management, e delle commissioni di banking (+81%)

In calo il margine di interesse (-2,2% a 206,9 milioni), a causa principalmente alla discesa

dei tassi d’interesse di mercato, attenuata grazie al contributo positivo dell’effetto volumi, dell’aumento dell’attività di lending e a una gestione più dinamica della Tesoreria (nella voce sono stati ricondotti anche i proventi generati dall’attività di prestito titoli effettuata dalla tesoreria di capogruppo).

I profitti da trading sono quasi triplicati a 76,7 milioni; andamento favorito principalmente dal contributo relativo all’area Brokerage (69,3 milioni, +134,5%).

I costi operativi sono aumentati a 196,7 milioni (+6,2%). Il costo del personale è cresciuto a 73,5 milioni (+10,4%) per l’aumento dei dipendenti e per la progressiva internalizzazione di alcuni servizi a seguito dell’uscita dal gruppo UniCredit, mentre gli altri costi sono saliti a 123,1 milioni (+3,9%) a seguito dell’avvio della campagna di marketing nel Regno Unito. Al netto di quest’ultima, il totale dei costi operativi è stato pari a 192,2 milioni (+3,8%).

Le dinamiche sopra esposte hanno determinato un risultato lordo di gestione balzato a 396 milioni (+32,3%) e, dopo rettifiche su crediti salite a 3,5 milioni (da 1,4 milioni; incremento dovuto principalmente all’aggiornamento effettuato nel secondo trimestre 2020 dello scenario macroeconomico in seguito all’emergenza sanitaria causata dal Covid-19, come richiesto dal principio contabile IFRS9), il risultato netto di gestione è salito a 392,5 milioni (+31,7%).

Il periodo si è chiuso con un utile netto di 245,3 milioni (+25,7%).

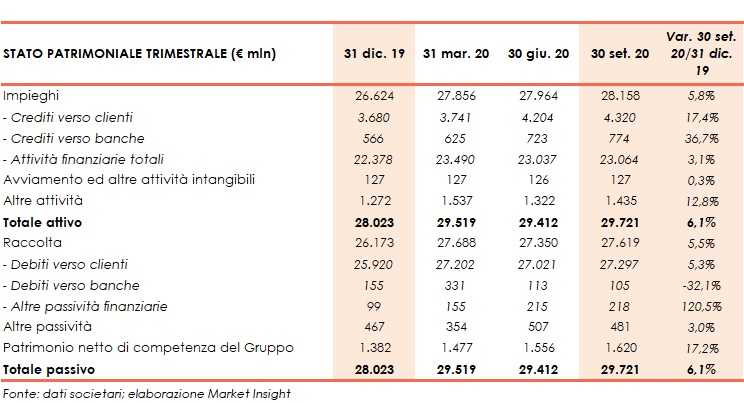

Sul fronte patrimoniale, al 30 settembre 2020 gli impieghi salgono a 28,2 miliardi (+5,8% rispetto a fine 2019), grazie alla crescita di quelli verso la clientela (+17,4% a 4,3 miliardi rispetto al 31 dicembre 2019) e delle attività finanziarie (+3,1% a 23,1 miliardi rispetto a fine 2019).

La raccolta cresce a 27,6 miliardi (+5,5% rispetto al 31 dicembre 2019), con il contributo di quella da clientela (+5,3% a 27,3 miliardi rispetto a fine 2019).

Dal lato della solidità patrimoniale, a fine settembre 2020 il CET1 (comprensivo anche dell’ammontare del dividendo 2019 revocato dal cda del 6 aprile 2020) rispetto al 24,12% pro-forma al 31 dicembre 2019 (18,12% il dato riportato nel bilancio 2019 approvato dal cda l’11 febbraio 2020).