CrowdFundMe, operativa dal 2016 e approdata al mercato Aim il 25 marzo 2019, è il primo portale italiano di equity crowdfunding quotato in Borsa. Una realtà che ha attraversato il complesso periodo caratterizzato dalla pandemia da Covid-19 con un ulteriore sviluppo del proprio business, oggi ampliato al “crowdlisting”, meccanismo che consente anche l’ammissione a uno dei mercati gestiti da Euronext, attuale azionista di controllo di Borsa Italiana affiancata da Banca Intesa Sanpaolo e CDP. Gli effetti sono riflessi anche nei numeri del 3Q 2020 sulla raccolta di capitali (+20% a 5 milioni), mentre le previsioni degli analisti al 2024 indicano un Cagr dei ricavi al 57% con Ebitda margin al 50% nel 2024.

Modello di Business

CrowdFundMe (CFM), fondata nel 2013 e operativa sul mercato dal 2016, è una delle principali piattaforme italiane di equity crowdfunding a sostegno sia dell’investitore sia dell’imprenditore. Attraverso il portale le imprese possono proporre i propri progetti ed ottenere i finanziamenti necessari per la realizzazione.

Questa forma di finanziamento offre a start-up, Pmi e Pmi Innovative un metodo di finanziamento alternativo proponendo ad investitori retail e professionali la possibilità di investire in modo semplice e veloce in quanto possono operare direttamente da casa.

Tutti i progetti sono corredati da business plan dettagliati che evidenziano perché investire, i risultati raggiunti, il mercato d’appartenenza e le strategie future. Con l’equity crowdfunding, le start-up che hanno terminato un percorso d’incubazione o accelerazione possono aprirsi alla loro successiva fase di vita.

Nel maggio 2020 ha ottenuto da Consob l’autorizzazione al collocamento dei mini-bond, diventando così l’unica società presente su Borsa Italiana a poter collocare tali strumenti finanziari anche a clientela retail con patrimonio mobiliare superiore a 250 mila euro.

Ultimi Avvenimenti

A ottobre CFM, dopo aver annunciato la quotazione del primo mini-bond sul segmento Extramot Pro 3 di Borsa Italiana interamente sottoscritto da investitori istituzionali per 1 milione, ha comunicato la quotazione del mini-bond di i-RFK sul segmento ExtraMOT Pro 3 di Borsa Italiana, mercato dedicato agli strumenti finanziari alternativi ai prestiti bancari.

Quest’ultimo è stato il primo mini-bond sottoscritto anche da investitori retail che presentano i requisiti di legge (con patrimoni superiori ai 250 mila euro). Le sottoscrizioni hanno raggiunto 1,29 milioni ed hanno coinvolto 35 sottoscrittori tra retail e istituzionali.

Nel terzo trimestre 2020 CFM ha raccolto capitali per 5 milioni, in aumento del 20,2% rispetto al pari periodo del 2019 e raddoppiando l’importo del secondo trimestre 2020. Nel periodo, la società ha lanciato 9 campagne (7 nei corrispondenti tre mesi del 2019), con il chip medio salito del 53,9% a 5.510 euro. La performance del terzo trimestre è influenzata dal lancio dei primi collocamenti di mini-bond, dopo che a maggio la società ne ha ottenuto l’autorizzazione dalla Consob.

Con il lancio del 19 luglio della raccolta di i-RFK, il 22 luglio CFM ha avviato un’operazione di crowdlisting su Euronext. Il crowdlisting consiste in una normale operazione di equity crowdfunding propedeutica allo sviluppo dell’emittente che si realizzerà anche con la successiva richiesta di quotazione su Euronext.

La nuova attività ha consentito a CFM di chiudere i primi nove mesi del 2020 con capitali raccolti totali per 11,6 milioni, superando la raccolta totale dell’intero anno 2019 pari a 10 milioni.

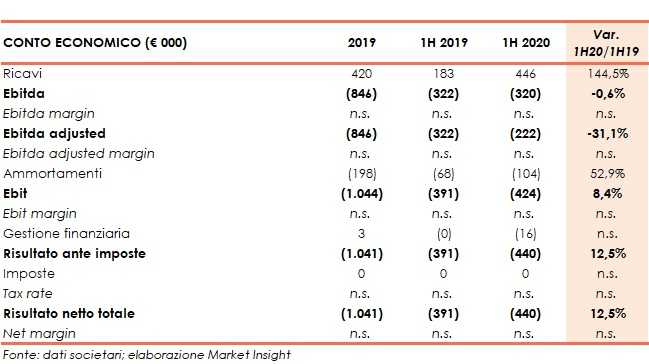

Conto Economico

CFM ha archiviato il primo semestre 2020 con un fatturato pari a 446 mila euro (+144,5% a/a), una dinamica che ha beneficiato dell’aumento della raccolta salita a 6,4 milioni (+69% su base annua).

Nel primo semestre 2020 CFM ha portato termine a due importanti campagne: Biovalley Investments Partner (BIP), holding industriale attiva nel Biotech, e Arco FC, specializzata nella produzione di fuelcell. La raccolta complessiva delle due società è stata di 2,7 milioni circa.

Nel semestre sono state lanciate 20 campagne (+11% rispetto al periodo di confronto), con l’investimento medio aumentato a 2.494 euro (+54% rispetto ai primi sei mesi del 2019).

In crescita anche il numero di investimenti, che hanno raggiunto quota 2.580 rispetto ai 2.300 a fine giugno 2019. Il tutto nonostante l’emergenza legata al Covid-19, che ha portato alcune società a posticipare le campagne.

Complessivamente, gli investimenti tramite il portale sono arrivati a oltre 13.000 e gli investitori a circa 7.000, con una media di circa 2 investimenti a persona.

Stato Patrimoniale

La società presenta liquidità finanziaria netta per 0,9 milioni, diminuita rispetto a 1,3 milioni a fine anno 2019.

Il patrimonio netto si riduce a 1,6 milioni, in relazione alle perdite registrate nell’esercizio 2019.

Ratio

I principali ratio patrimoniali non sono significativi, in presenza di una posizione finanziaria netta positiva e di un Ebitda negativo. Inoltre, le perdite registrate nel periodo non rendono significativo neanche l’indicatore relativo al ritorno per gli azionisti.

Outlook

CFM “con il lancio dei mini-bond ha posto le basi per essere una piattaforma di Crowdinvesting completa, che offre soluzioni Equity, investimenti Real Estate e prodotti obbligazionari. Per l’ultimo trimestre dell’anno ci aspettiamo un’ulteriore accelerazione, anche grazie al lancio del cosiddetto mercato secondario”, sottolinea la società.

In aggiunta, “l’avvio entro fine anno 2020 della bacheca elettronica di scambio quote (il c.d. “mercato secondario”) permetterà agli investitori di comprare e/o vendere le partecipazioni di società tramite la piattaforma online di CrowdFundMe, ampliando le possibilità degli investitori stessi di monetizzare gli investimenti realizzati attraverso il portale”.

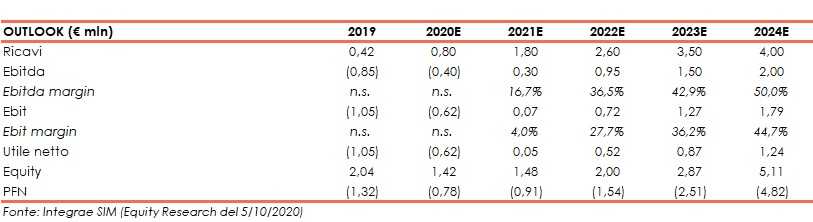

Sul fronte dei numeri, gli analisti di Integrae Sim nell’Equity Research del 5 ottobre 2020 hanno confermato le stime per l’anno in corso e per gli esercizi fino al 2024.

Nello specifico, nel 2020 i ricavi sono attesi pari a 0,8 milioni, mentre l’Ebitda dovrebbe evidenziare un deficit di 0,4 milioni. Per gli anni successivi, i ricavi potranno aumentare fino a 4 milioni (Cagr 2019-2024 del 56,95%) nel 2024, mentre l’Ebitda potrebbe raggiungere i 2 milioni, con la relativa marginalità al 50 per cento.

Dal lato patrimoniale, la liquidità netta dovrebbe migliorare fino a 4,8 milioni nel 2024.

Borsa

Alle quotazioni attuali il titolo prezza intorno a 4 euro e nei primi due mesi del 2020 ha viaggiato in area 6,3-5 euro, per poi scendere a 3,8 euro il 10 marzo scontando il crollo delle borse causato dal Covid-19. Un calo annullato in data 8 aprile quando la quotazione è risalita a 5 euro. Da quella data i corsi azionari hanno intrapreso una fase ascendente fino a toccare 5,8 euro il 14 maggio, per poi discendere fino all’attuale quotazione.

Da inizio 2020 CrowdFundMe ha lasciato sul terreno il 39%, rispetto al -14% del Ftse Aim Italia.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a CrowdFundMe