La società, specializzata in operazioni di Private Investments in Public Equity, ha chiuso il primo semestre 2020 con una perdita di 0,7 milioni (utile di 13,7 milioni nel pari periodo 2019), causa la mancanza di plusvalenze da cessioni di attività finanziarie e in assenza dell’incremento netto del portafoglio al fair value, pari a 0,88 milioni (10,7 milioni al 30/6/19). Stabile a fine giugno a 47 milioni anche il Net Asset Value, corrispondente ad un Nav per azione di 18,42 euro (-2,7% su fine 2019), mentre si attesta a 48,6 milioni a fine settembre, grazie alla crescita di valore del portafoglio investimenti, corrispondente ad un Nav per azione di 19,2 euro.

Modello di Business

First Capital è una holding di partecipazione finanziaria specializzata in investimenti di Private Investments in Public Equity e di Private Equity, realizzati anche per il tramite di fondi e/o veicoli di investimento partecipati.

Tali investimenti sono focalizzati sulle piccole e medie imprese quotate, in fase di pre-Ipo e/o interessate ad una futura quotazione.

Tali investimenti sono focalizzati sulle piccole e medie imprese quotate, in fase di pre-Ipo e/o interessate ad una futura quotazione.

L’approccio di gestione delle partecipazioni da parte della società è di tipo “attivo” con l’ingresso, ove possibile, nel board o in altri organi di controllo delle società target, al fine di realizzare strategie imprenditoriali per contribuire all’aumento di valore nel lungo termine delle imprese detenute.

Ultimi Avvenimenti

La società ha esaminato la situazione patrimoniale e finanziaria al 30 settembre 2020, determinando il Net Asset Value a 48,6 milioni, un valore che evidenzia un incremento di circa 2 milioni rispetto a fine giugno (46,7 milioni), riferibile principalmente alla crescita di valore del portafoglio investimenti, con il Nav per azione in circolazione pari a 19,2 euro (18,4 euro al 30/6/20).

A inizio agosto 2020 First Capital ha completato il disinvestimento di Tinexta, con la progressiva cessione del residuo 1,5% detenuto al 31 dicembre 2019, determinando un incasso di 9,4 milioni e una plusvalenza di 7 milioni. In termini di ritorno, il cash on cash multiple realizzato è stato di circa 4x. Considerando l’intera operazione d’investimento in Tinexta, avviata nel 2015 con la sottoscrizione dell’aumento di capitale propedeutico al passaggio al segmento Star, First Capital, a fronte di un investimento complessivo di 6,9 milioni, ha incassato complessivamente 22,5 milioni, realizzando una plusvalenza di circa 15 milioni, oltre a dividendi incassati per 0,7 milioni. Il cash on cash multiple complessivo è di 3,3x e l’IRR del 45% circa.

Anche grazie alle liquidità raccolte con il disinvestimento di Tinexta, a inizio ottobre la società ha annunciato il secondo investimento del 2020 con l’acquisito una partecipazione di minoranza in Labomar (quotata all’Aim dal 5 ottobre 2020), con un investimento complessivo fino a 5 milioni destinati al supporto del piano di crescita dell’azienda.

Labomar è attiva a livello internazionale nel settore della nutraceutica, specializzata nello sviluppo e produzione conto terzi di integratori alimentari, dispositivi medici, alimenti a fini medici speciali e cosmetici. L’Ad Vincenzo Polidoro ha dichiarato: “Con l’investimento in Labomar facciamo il nostro ingresso nella nutraceutica, un settore in forte crescita, sempre più strategico per il nostro Paese, incrementando così ulteriormente la diversificazione del nostro portafoglio”.

Si ricorda che a inizio luglio First Capital ha acquisito il 4% del capitale sociale di CY4Gate (posizione incrementata nel terzo trimestre), prevalentemente in sede di Ipo e parte sul mercato, con un investimento complessivo di oltre 2 milioni. CY4Gate, quotata all’Aim dal 24 giugno 2020, è attiva nei settori di intelligence e sicurezza cibernetica per le forze armate, polizia, agenzia di intelligence e aziende. Investimento ritenuto dalla società strategico, anche perché CY4Gate opera in un settore chiave nell’ambito del processo di digitalizzazione avviato nel nostro Paese.

Conto Economico

Il primo semestre 2020 chiude con una perdita di 0,8 milioni, rispetto ai 13,7 milioni di utile di un anno prima, risentendo in particolare del minore incremento del portafoglio valutato al fair value a 0,88 milioni (10,7 milioni al 30/6/19) e dei minori dividendi percepiti, passati da 650 mila a 94 mila euro, a seguito della decisione delle partecipate di non distribuire dividendi o rivedere al ribasso il pay-out rispetto agli esercizi precedenti. Negativo il margine di interesse per 318 mila euro (105 mila al 30/6/19), per i maggiori interessi passivi.

Tutto ciò ha determinato il drastico calo del margine di intermediazione a 605 mila euro, rispetto ai 15,9 milioni di un anno prima. Risultato che ha risentito inoltre dell’assenza di plusvalenze da cessione, che nel pari periodo 2019 avevano apportato 4,7 milioni. La società precisa che, per effetto dell’applicazione dell’IFRS9, il conto economico consolidato non comprende plusvalenze nette effettivamente realizzate, ma già incluse nella riserva FTA, per circa 2,2 milioni, riconducibili prevalentemente al disinvestimento parziale di Tinexta.

I costi operativi hanno assorbito 832 mila euro (+4,8%) e le imposte 524 mila euro.

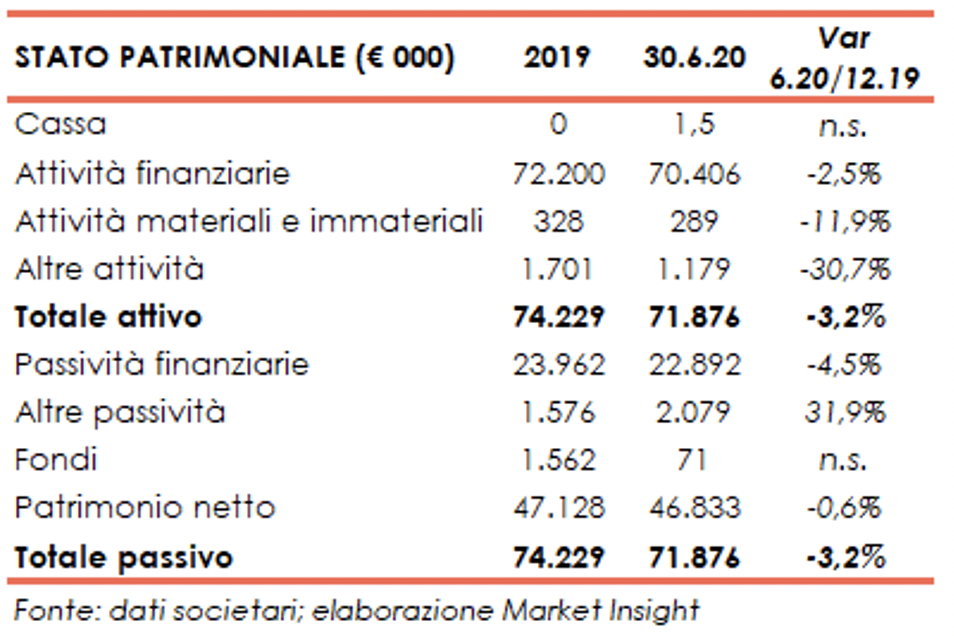

Stato Patrimoniale

La principale voce dell’attivo è rappresenta dalle attività finanziarie, pari a 70,4 milioni, di cui 60 milioni circa al fair value (45,9 milioni a fine 2019) e 10,4 milioni valutate al costo ammortizzato (26,3 milioni nel dicembre 2019), costituite quasi interamente da liquidità disponibile.

Sul fronte del passivo, i 22,9 milioni (23,9 milioni a fine 2019) di debiti finanziari si riferiscono esclusivamente al prestito obbligazionario convertibile “First Capital Cv 2019-2026 3,75%”, emesso dalla capogruppo e quotato all’Aim. Il patrimonio netto totale ammonta a 46,8 milioni (47,1 milioni a fine 2019), distribuiti dividendi in carta e denaro per 1 milione circa.

Portafoglio

A fine giugno 2020 il portafoglio del gruppo ammonta a 60 milioni, suddiviso nelle macro-categorie:

- Investimenti strategici, per un controvalore ai prezzi di mercato di 42,4 milioni, gestiti in un’ottica di medio/lungo termine e destinati alla dismissione al raggiungimento dei target price stimati;

- Investimenti in altre Small Caps, per un controvalore di 3,1 milioni, costituiti prevalentemente da partecipazioni minori in società quotate e non, detenute anche come primo approccio ad operazioni potenzialmente strategiche;

- Investimenti in liquidità, per un controvalore di 14,5 milioni, sostanzialmente costituiti da strumenti cash equivalent, che comprendono titoli obbligazionari high yield, partecipazioni in Spac ed eventualmente in altri titoli, gestiti direttamente quale impiego di liquidità.

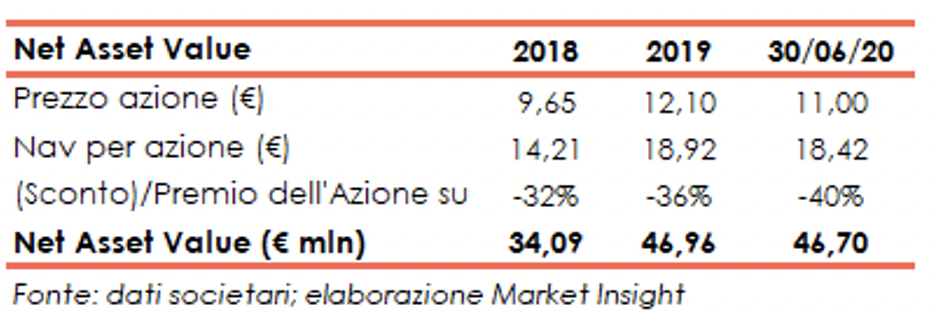

Net Asset Value

In ragione della particolare attività d’investimento del gruppo, il Net Asset Value è da considerarsi un importante indicatore patrimoniale e di performance.

A fine giugno 2020 il Nav ammonta a 46,7 milioni, pari ad un Nav per azione in circolazione di 18,42 euro, rispetto ai 47 milioni di fine 2019 (Nav per azione 18,92 euro), dopo avere distribuito dividendi in denaro e azioni proprie per circa 1 milione. In un contesto complesso per l’economia e per i mercati finanziari causa Covid-19, il Nav “aveva contenuto le perdite nel primo trimestre del 2020 rispetto all’indice di riferimento, il Ftse Small Cap, per poi compiere un rapido recupero nel secondo trimestre dell’anno, riportandosi sui livelli del 2019”.

Come si evince dalla tabella, la quotazione del titolo risulta a sconto sul Nav del 32%, 36% e 40%, rispettivamente per il 2018, 2019 e 30 giugno 2020.

Per quanto riguarda la performance borsistica delle società detenute in portafoglio, così come indica l’organo amministrativo, le partecipate che hanno impattato negativamente sul Nav del gruppo nel semestre sono state ICF, TPS Group ed Eukedos, i cui corsi azionari nel semestre hanno registrato un calo rispettivamente pari al 17%, 26% e 15% circa.

Per quanto riguarda la performance borsistica delle società detenute in portafoglio, così come indica l’organo amministrativo, le partecipate che hanno impattato negativamente sul Nav del gruppo nel semestre sono state ICF, TPS Group ed Eukedos, i cui corsi azionari nel semestre hanno registrato un calo rispettivamente pari al 17%, 26% e 15% circa.

In netta controtendenza Intred, il cui titolo nel periodo è salito del 41%, in virtù della forte crescita sia dei risultati sia del traffico dati sulla propria rete per effetto del maggior ricorso allo smart working nel periodo di lockdown.

Outlook

La società, spiega l’organo amministrativo, “continuerà ad operare in un’ottica di lungo periodo, implementando la strategia adottata e orientata ad investimenti in società con un buon posizionamento competitivo, con un contenuto livello di indebitamento e capacità di generare elevati flussi di cassa, tenendo altresì in considerazione i cambiamenti generati dall’emergenza Covid-19 e alcuni importanti trend d’investimento già in atto prima della pandemia e destinati ad accelerare nei prossimi anni”.

Borsa

L’azione First Capital da inizio anno ha messo a segno un guadagno del 20%, con un intensificarsi delle contrattazioni da fine novembre fino a toccare ieri il massimo storico a 14,3 euro, in scia alla comunicazione del Nav di fine settembre. Sovra-performato di gran lunga il Ftse Aim, che nel pari periodo ha ceduto il 10%.

Dopo avere viaggiato in area 11,3-12,1 euro nei primi due mesi, il titolo ha segnato un drastico calo toccando il minimo di periodo il 12 marzo a 8,2 euro, in concomitanza con la caduta delle Borse connessa al diffondersi della pandemia da Covid-19, per poi evidenziare un rapido recupero.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a First Capital