Nel primo semestre dell’esercizio al 30 aprile 2021, il Gruppo Sesa consegue una forte accelerazione dei principali indicatori economici e finanziari, superiore a quella che ha caratterizzato il mercato di riferimento ed al track record di lungo periodo.

La crescita dei ricavi e della redditività consolidata è stata generata grazie alla sempre maggiore focalizzazione del Gruppo sui segmenti di mercato a maggior valore aggiunto ed abilitanti l’innovazione tecnologica (cloud, security, analytics, cognitive), caratterizzati dall’accelerazione della domanda di digitalizzazione da parte di clienti e business partner.

Nel semestre il Gruppo ha anche beneficiato delle recenti operazioni di acquisizione societaria (13 dal gennaio 2020), aggiungendo competenze e capitale umano in aree strategiche dell’evoluzione digitale. In particolare, grazie alla capacità di attrarre competenze anche per via interna, il capitale umano al 31 ottobre 2020 ha raggiunto un totale di 3.073 dipendenti rispetto a 2.054 al 31 ottobre 2019.

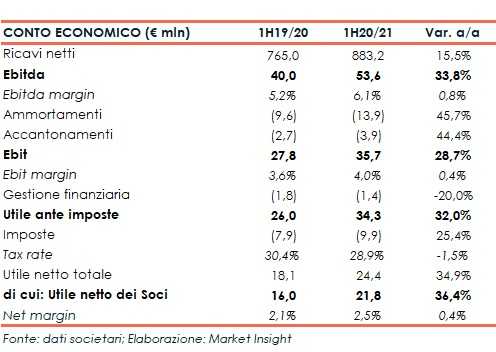

Entrando nel dettaglio dei risultati, i ricavi e altri proventi si sono attestati a 889,3 milioni, in aumento del 15,5% su base annua (ricavi netti +15,5% a 883,2 milioni).

Il Settore VAD ha generato ricavi per 694,1 milioni (+10,2%) grazie all’ampliamento delle soluzioni nei segmenti Cloud, Security, Analytics, Enterprise Software.

Il Settore SSI consegue ricavi per 211,5 milioni (+19,1%) grazie alla crescita organica nei segmenti digital enablers e Digital Transformation (Cloud, Security, Cognitive & Analytics, ERP & Vertical Solutions), sostenuta da operazioni di M&A e di sviluppo del capitale umano.

Il nuovo Settore Business Services, consolidato dal marzo 2020, ha realizzato ricavi per 22,0 milioni.

Grazie alla crescita dei ricavi e del valore aggiunto, l’Ebitda consolidato al 31 ottobre 2020 è pari a 53,6 milioni (+33,8% a/a), con un margine sui ricavi netti in aumento dal 5,2% al 6,1%.

L’Ebit si attesta a 35,7 milioni, in aumento del 28,7%, dopo ammortamenti per 13,9 milioni (+45,7%) anche a seguito di maggiori ammortamenti di liste clienti e know how tecnologico relativi ad acquisizioni societarie ed accantonamenti e altri costi non monetari per 3,9 milioni (+44,4%).

L’Ebit adjusted, al lordo di ammortamenti delle immobilizzazioni immateriali Liste clienti e Know-how iscritte a seguito del processo di Purchase Price Allocation relativo alle acquisizioni societarie, è pari a 39,1 milioni (+25,2%).

L’utile netto di pertinenza del Gruppo si fissa a 21,8 milioni (+36,4% a/a), mentre il risultato netto adjusted dei Soci si incrementa del 38,9% a 24,2 milioni.

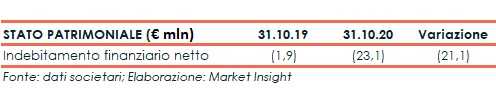

La posizione finanziaria netta al 31 ottobre 2020 è attiva (liquidità netta) per 23,1 milioni, in miglioramento rispetto a 1,9 milioni al 31 ottobre 2019, al netto di investimenti in acquisizioni societarie ed infrastrutture tecnologiche per oltre 60 milioni e dopo l’acquisto di azioni proprie per circa 3 milioni negli ultimi 12 mesi.

Alla luce dell’andamento favorevole del primo semestre, del positivo avvio del terzo trimestre con una crescita double digit di ricavi nel mese di novembre 2020 e del contributo atteso dalle recenti acquisizioni societarie, è confermato l’outlook favorevole per l’intero esercizio al 30 aprile 2021, con un’aspettativa di crescita di ricavi e redditività operativa rispettivamente pari a circa il 15% ed il 30%.