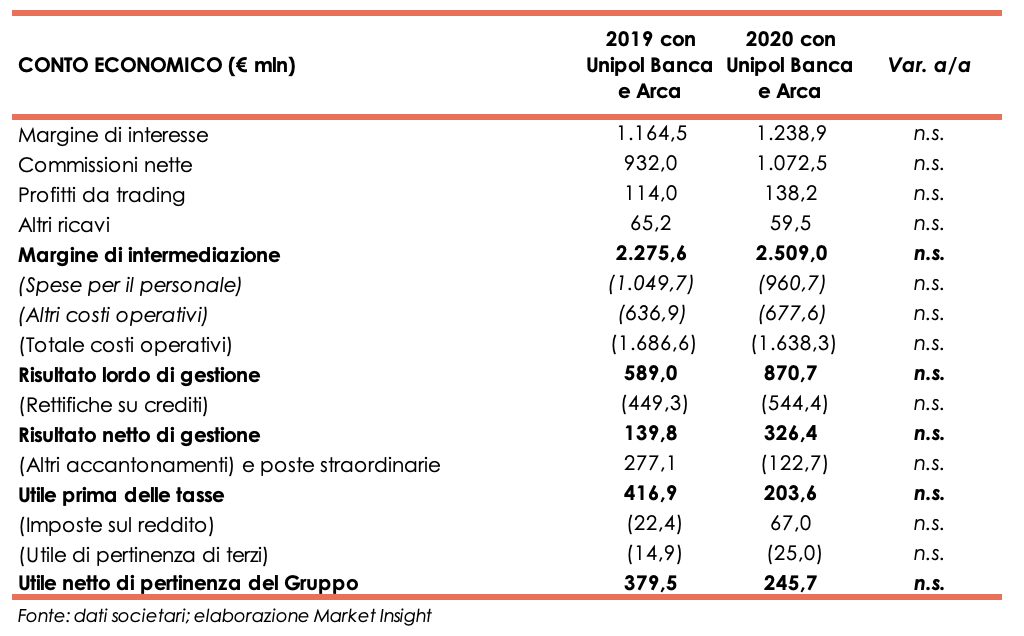

Bper ha archiviato il 2020 con un margine di intermediazione pari a 2.509 milioni, includendo l’entrata nel perimetro di Unipol Banca e Arca, a partire da luglio 2019. L’utile netto è pari a 245,7 milioni, dopo avere contabilizzato extra rettifiche in conseguenza degli impatti dell’emergenza sanitaria.

“Si è chiuso un anno molto difficile in cui siamo stati impegnati nel fronteggiare al meglio gli effetti dell’emergenza sanitaria. In questo contesto non posso nascondere la grande soddisfazione per i risultati raggiunti. L’utile netto dell’esercizio supera i 245 milioni, favorito dalla resilienza dei ricavi e nonostante la contabilizzazione di rilevanti rettifiche su crediti legate al peggioramento delle previsioni macroeconomiche”.

È con queste parole che Alessandro Vandelli, Ad di Bper, ha commentato i risultati del 2020.

”Abbiamo proposto la distribuzione di un dividendo di 4 centesimi nel pieno rispetto delle prudenziali linee guida BCE e siamo convinti di aver posto le basi per un significativo incremento della remunerazione per i nostri azionisti negli anni futuri”, ha aggiunto il manager.

Si segnala che i dati del 2020 non sono confrontabili con quelli del 2019, in quanto a partire dal 1° luglio 2019 sono state incluse nel perimetro di consolidamento Unipol Banca (poi incorporata il 25 novembre 2019) e Arca Holding.

Il margine di intermediazione, con l’allargamento del perimetro, si è fissato a 2.509 milioni, al cui interno il margine di interesse si è attestato a 1.238,9 milioni, grazie ai benefici sul costo del funding determinato dell’adesione alle operazioni di rifinanziamento della BCE denominate “Tltro3” e nonostante gli effetti negativi dell’introduzione dei principi IFRS9 e IFRS16, mentre le commissioni nette sono state pari a 1.072,5 milioni, al cui interno si registra la buona performance del comparto bancassurance. I profitti da trading sono ammontati a 95,6 milioni.

I costi operativi si sono fissati a 1.638,3 milioni, al cui interno le spese per il personale si sono attestate a 960,7 milioni e gli altri costi operativi a 677,6 milioni.

Tali dinamiche hanno portato a un risultato lordo di gestione pari a 870,7 milioni e, dopo rettifiche su crediti per 544,4 milioni, inclusive dell’impatto delle componenti relative alla stima di peggioramento dello scenario congiunturale per l’emergenza sanitaria e della cessione delle tranches mezzanine e junior delle cartolarizzazioni di sofferenze (costo del credito a 101 pb da 86 pb del 2019), il risultato netto di gestione è ammontato a 326,4 milioni.

L’esercizio si è chiuso con un utile netto di 245,7 milioni, dopo avere scontato, oltre ai contributi ai fondi sistemici per 77,3 milioni, oneri straordinari netti per 59,3 milioni e costi per 29 milioni relativi al progetto di acquisizione del ramo d’azienda da Intesa Sanpaolo, e beneficiato di un recupero di imposte per 67 milioni, principalmente riferibile ai benefici previsti dal decreto “Cura Italia” e all’effetto netto derivante dall’affrancamento di attività immateriali.

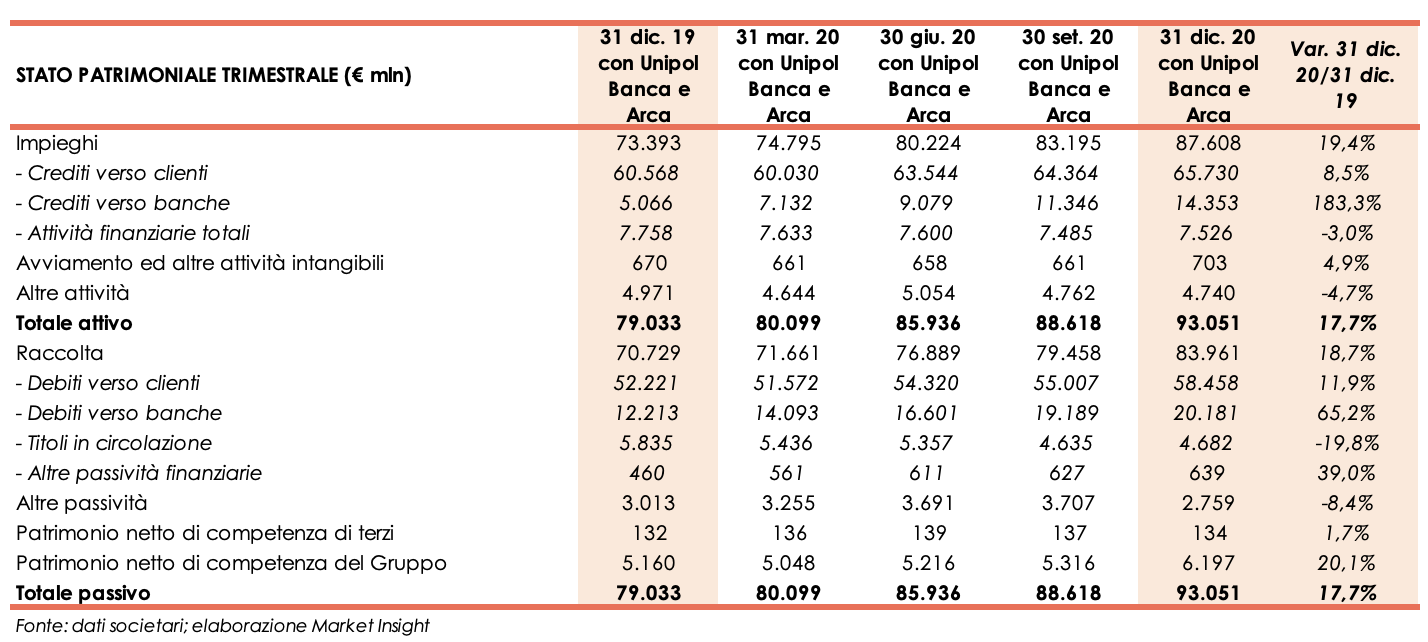

Sul fronte patrimoniale, a fine dicembre 2020 gli impieghi si fissano a 87,6 miliardi (+19,4% rispetto al 31 dicembre 2019), al cui interno quella da clientela si attesta a 65,7 miliardi (+8,5% a fine 2019).

I crediti deteriorati lordi ammontano a 4,3 miliardi (-29% rispetto al 31 dicembre 2019), al cui interno le sofferenze si attestano a 2,1 miliardi e le inadempienze probabili a 2,1 miliardi.

I crediti deteriorati netti sono pari a 2,1 miliardi (-29% rispetto a fine 2019, coverage ratio al 51%), al cui interno le sofferenze si fissano a 0,7 miliardi (coverage ratio al 65%) e le inadempienze probabili a 1,3 miliardi (coverage ratio al 39,1%).

La raccolta è pari a 84 miliardi (+18,7% rispetto al 31 dicembre 2019), al cui interno quella da clientela si fissa a 58,5 miliardi (+11,9% rispetto a fine 2019).

In termini di solidità patrimoniale, al 31 dicembre 2020 il CET1 phased in si attesta al 17,7% (13,91% al 31 dicembre 2019), mentre quello fully phased è pari al 15,9% (12,01% a fine 2019).