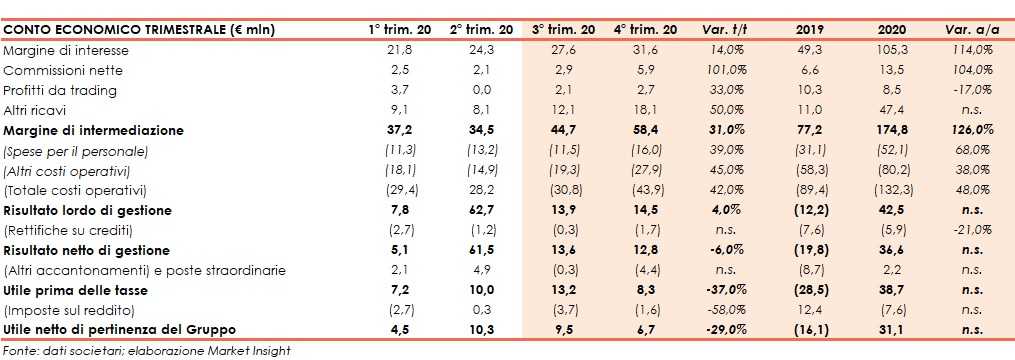

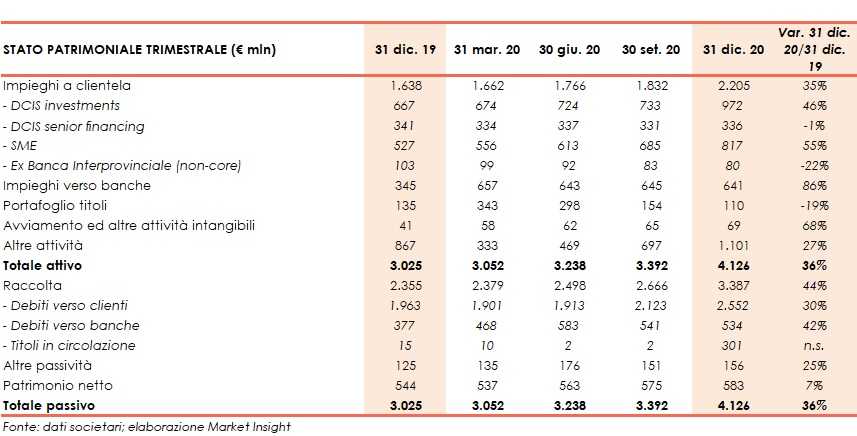

illimity ha chiuso il quarto trimestre 2020 con un un margine di intermediazione pari a 58,4 milioni (+31% t/t), portando il totale del 2020 a 174,8 milioni (+126%). L’utile netto si è fissato a 6,7 milioni (-29% t/t), portando il complessivo 2020 a 31,1 milioni (-16,1 milioni nel 2019). A fine dicembre il totale attivo è cresciuto a 4.126 milioni (+36% rispetto a fine 2019), al cui interno gli impieghi alla clientela aumentano a 2.205 milioni (+35% rispetto al 31 dicembre 2019).

“illimity ha pienamente rispettato la propria guidance di risultati per l’anno, garantendo agli azionisti un Ritorno sul Capitale (ROE) del 5,5%,pur nel contesto economico sfidante della pandemia.

È con queste parole che Corrado Passera, Ceo di illimity, ha commentato i risultati del 2020.

“In tale difficile contesto, la banca non ha mai interrotto il suo percorso di sviluppo, investendo anche in nuove iniziative strategiche i cui positivi effetti saranno visibili negli anni a venire.

AL fianco della resilienza dei risultati economici e patrimoniali, nell’anno appena concluso illimity ha realizzato importanti progressi strategici e operativi che ci consentono di guardare al futuro con ottimismo: dall’ingresso nel mercato dei portafogli UTP, vincendo una delle gare più importanti nel settore, al lancio dell’Open Banking sino alla joint venture in HYPE”, ha aggiunto il manager.

“Per il 2021 continueremo a crescere insieme ai nostri clienti e ci aspettiamo una crescita significativa dei nostri risultati, nonostante i costi e gli investimenti per lo sviluppo di nuovi progetti e il completamento della costruzione della banca di nuovo paradigma che abbiamo promesso ai nostri investitori”, ha concluso Passera.

Il margine di intermediazione nel quarto trimestre si è fissato a 58,4 milioni (+31% t/t). Nel 2020 la voce si è attestata a 174,8 milioni (+126%).

Il margine di interesse ha raggiunto 31,6 milioni (+14% t/t). Gli interessi attivi sono saliti a 43,1 milioni (+14% t/t), nonostante una parte significativa dei nuovi volumi del trimestre siano stati caricati e contabilizzati a fine periodo. Gli interessi passivi sono cresciuti a 11,5 milioni (+14% t/t), anche per effetto del costo legato al deposito dell’abbondante liquidità disponibile presso le banche centrali. Nel 2020 la voce si è attestata a 105,3 milioni (+114%).

Le commissioni nette sono aumentate a 5,9 milioni (+101% t/t). A questo risultato ha contribuito la crescita dei volumi realizzata nel trimestre, l’accelerazione dell’attività di Neprix Sales (ex IT Auction) e la positiva dinamica del turnover nel factoring. Nel 2020 la voce si è attestata a 13,5 milioni (+104%).

I proventi da posizioni chiuse della divisione DCI, vale a dire i ricavi generati dalla risoluzione definitiva delle posizioni di crediti distressed, realizzata attraverso strategie di recupero di pagamento concordato con il debitore (cosiddetto “saldo e stralcio”) e dalle cessioni di posizioni, si confermano una delle voci ricorrenti dei ricavi di illimity, con circa 13,2 milioni di profitti grazie alla gestione dinamica del portafoglio in essere della divisione, a cui si aggiungono 0,8 milioni di profitti da eventi di credit revaluation su posizioni turnaround chiuse. Il totale è stato quindi pari a 14 milioni (+21% t/t). Nel 2020 la voce si è attestata a 42,6 milioni (9,1 milioni nel 2019).

I costi operativi sono cresciuti a 43,9 milioni (+42% t/t), influenzati in parte da componenti non ricorrenti Le spese per il personale sono salite a 16 milioni (+39% t/t), impattate dalla stagionalità della componente variabile della remunerazione, mentre gli altri costi sono aumentati a 27,9 milioni (+45% t/t), per effetto in parte della crescita del business, in particolare ai costi legati agli incassi dei portafogli di crediti distressed e ai costi di onboarding dei nuovi portafogli acquisiti, nonché agli investimenti in nuove iniziative strategiche (come, ad esempio, la piattaforma di servicing per i portafogli Utp) che produrranno benefici già nel 2021. Nel 2020 la voce si è attestata a 132,3 milioni (+48% a/a).

Tali dinamiche hanno portato a un risultato lordo di gestione pari a 14,5 milioni (+4% t/t). Nel 2020 la voce si è attestata a 42,5 milioni (-12,2 milioni nel 2019).

Le rettifiche su crediti sono salite a 1,7 milioni (da 0,3 milioni),corrispondenti ad un costo del credito organico annualizzato nel trimestre di circa 59 pb, e di 52 pb nell’intero 2020. Tale valore, particolarmente contenuto, beneficia del fatto che una porzione significativa dei nuovi crediti erogati nel periodo è assistita da garanzie pubbliche, a cui si aggiunge una qualità del credito solida e stabile. Nel 2020 la voce si è attestata a 5,9 milioni (-21% a/a).

Il trimestre ha registrato un utile ante imposte pari a 8,3 milioni (-37% t/t). Nel 2020 la voce si è attestata a 38,7 milioni (-28,5 milioni nel 2019).

Il periodo si è chiuso con un utile netto di 6,7 milioni (-29% t/t), al netto di imposte sul per 1,6 milioni (-58% t/t), che hanno beneficiato di un impatto positivo di 1,3 milioni derivante dal riconoscimento fiscale dell’avviamento di IT Auction. Nel 2020 la voce si è attestata a 31,1 milioni (-16,1 milioni nel 2019).

Dal lato patrimoniale, al 31 dicembre 2020 il totale attivo ammonta a 4.126 milioni (+36% rispetto a fine 2019), e comprende principalmente crediti per finanziamenti concessi alla clientela per 2.205 milioni (+35% rispetto al 31 dicembre 2019).

Di questi, i volumi di attivi nei business specializzati con la clientela SME sono pari a 817 milioni (+55% rispetto a fine 2019), mentre quelli relativi ai segmenti DCIS investment e DCIS senior financing si attestano rispettivamente a 972 milioni (+46% rispetto al 31 dicembre 2019) e 336 milioni (-1% rispetto a fine 2019).

A fine dicembre 2020, lo stock di crediti dubbi netti organici è pari a 19,1 milioni (-2,1% rispetto al 31 dicembre 2019), corrispondenti ad un rapporto tra crediti dubbi netti organici e crediti netti totali verso la clientela pari a circa l’1,7% (0,6 punti percentuali inferiore rispetto a fine 2019).

La raccolta sale a 3.387 milioni (+44% rispetto al 31 dicembre 2019), al cui interno quella da clientela cresce a 2.552 milioni (+30% rispetto a fine 2019). La raccolta diretta da clientela retail e corporate raggiunge 2,4 miliardi (+44% rispetto al 31 dicembre 2019), trainata prevalentemente dalla banca diretta digitale, illimitybank.com, che supera 1 miliardo (+48% rispetto a fine 2019).

La liquidità, a servizio della crescita del business prevista nel 2021, rimane eccellente e in crescita a circa 980 milioni al 31 dicembre 2020 (anche a seguito del collocamento obbligazionario da 300 milioni) tra cassa, posizione interbancaria netta e attività finanziarie prontamente liquidabili di alta qualità e altri titoli negoziabili,

In merito alla solidità patrimoniale, al 31 dicembre 2020 il CET1 si fissa al 17,90% (21,40% al 31 dicembre 2019). Considerando l’inclusione nei mezzi propri delle azioni speciali per 14,4 milioni il CET1 ratio pro-forma della banca si attesterebbe a circa il 18,4 per cento.