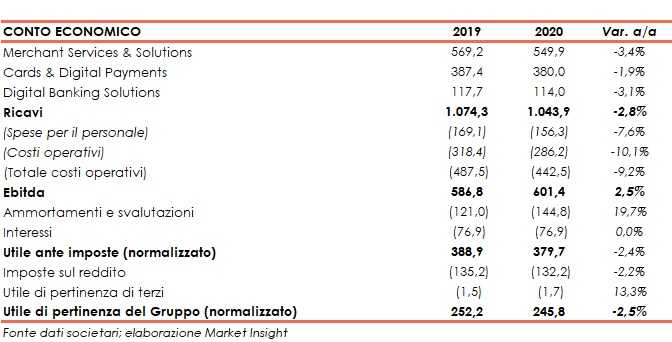

Nexi ha archiviato il 2020 con ricavi per 1.043,9 milioni (-2,8% a/a), includendo il consolidamento del merchant book acquisito da Intesa Sanpaolo e al cui interno le varie componenti hanno mostrato una buona tenuta. L’Ebitda è stato pari a 601,4 milioni (+2,5%), beneficiando delle azioni di contenimento dei costi poste in essere. Il periodo si è chiuso con un utile netto normalizzato di 245,8 milioni (-2,5%), scontando i maggiori ammortamenti.

“L’anno appena chiuso è stato inevitabilmente caratterizzato dall’emergenza sanitaria

scaturita dalla pandemia di Covid-19 e dai suoi impatti su società ed economia. In questo

contesto, segnato dal Covid-19, la nostra performance finanziaria è stata particolarmente

solida e superiore all’Ambition dichiarata a luglio, nonostante l’arrivo non previsto della

seconda ondata della pandemia.

È con queste parole che Paolo Bertoluzzo, Ceo di Nexi, ha commentato i conti 2020.

“Siamo riusciti a far crescere la redditività e a sostenere gli investimenti grazie ad un forte impegno sul fronte dei costi e dell’efficiente utilizzo delle risorse, con ricavi vicino al 2019. Nel corso dell’anno abbiamo osservato chiari segnali di un’accelerazione dell’utilizzo dei pagamenti digitali.

“Infine, nel 2020 abbiamo avviato con forza una nuova fase di crescita e di trasformazione di Nexi nella PayTech leader anche in Europa, grazie alle annunciate combinazioni con Sia e con Nets; operazioni, che prevediamo di completare secondo i piani nei prossimi mesi, che ci consentiranno di avere la scala, le risorse e le competenze necessarie per proseguire il nostro percorso di crescita”, ha aggiunto il manager.

Dal punto di vista metodologico, i dati di conto economico, sia nel 2019 che nel 2020, includono gli effetti derivanti dall’acquisizione del merchant book di Intesa Sanpaolo, finalizzata lo scorso 30 giugno.

I ricavi sono stati pari a 1.043,9 milioni (-2,8% a/a). Nel terzo trimestre 2020, i ricavi si sono fissati a 290,3 milioni (-0,7%).

A livello di segmenti di mercato in cui opera il gruppo, nel 2020 sono stati registrati i seguenti risultati:

- l’area Merchant Services & Solutions (53% dei ricavi) ha registrato ricavi pari a 549,9 milioni (-3,4%), positivamente impattati dalla performance dei volumi su carte italiane,

mentre le carte estere sono rimaste in sofferenza, così come i settori di consumi ad alto impatto. In riferimento al terzo trimestre, l’area ha riportato ricavi per 156,4 milioni (-1,1%); - l’area Cards & Digital Payments (36% dei ricavi) ha realizzato ricavi per 380 milioni (-1,9%), negativamente influenzati dalla forte riduzione di turisti italiani all’estero e dai minori volumi delle carte commercial legate alla forte riduzione dell’attività di business durante il Covid-19. In riferimento al terzo trimestre, l’area ha registrato ricavi per 103,8 milioni (+2,4%);

- l’area Digital Banking Solutions (11% dei ricavi) ha realizzato ricavi pari a 114 milioni (-3,1%), principalmente riconducibile al rallentamento dell’attività ordinaria e allo slittamento di alcuni progetti con le banche partner a causa del Covid-19. In riferimento al terzo trimestre, l’area ha riportato ricavi per 30,2 milioni (-8,4%).

I costi sono ammontati a 442,5 milioni (-9,2%). Tale riduzione è stata determinata dal continuo lavoro sull’efficienza e dall’implementazione del piano di contenimento costi ordinari, straordinari e investimenti pari a più di 100 milioni annunciato il 12 maggio 2020.

Le azioni previste da tale piano sono state volte a mitigare l’impatto del Covid-19 sull’Ebitda e sul cash flow, prevedendo il contenimento di tutte le tipologie di costo e la ripianificazione di alcuni progetti e investimenti meno strategici.

L’Ebitda, pertanto, si è fissato a 601,4 milioni (+2,5% a/a). Nel terzo trimestre 2020 l’Ebitda si è attestato a 172,5 milioni (+8,3%).

L’esercizio si è chiuso con un utile netto normalizzato di 245,8 milioni (-2,5% a/a), dopo ammortamenti saliti a 144,8 milioni (+19,7%), per i significativi investimenti in software e sviluppi tecnologici effettuati negli ultimi tre anni e finalizzati alla trasformazione digitale del gruppo.

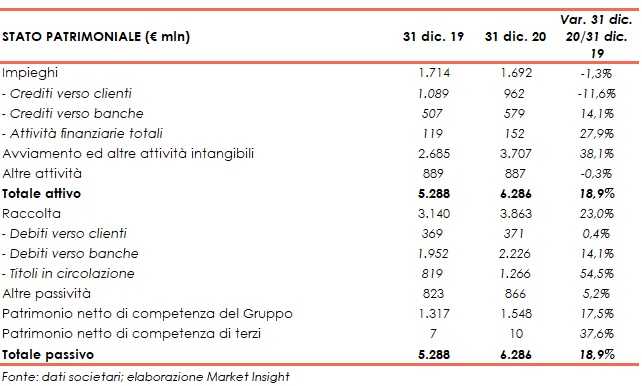

Dal lato patrimoniale, al 31 dicembre 2020 l’indebitamento finanziario netto gestionale ammonta a 2.133 milioni. La Pfn/Ebitda è pari a 3,5x, in calo rispetto ai trimestri precedenti nonostante l’impatto del Covid-19. Si segnala che al netto dell’acquisizione del merchant book di Intesa Sanpaolo la Pfn/Ebitda è pari a 2,5x, in calo rispetto al dato di fine 2019 (2,9x).