“Il 2020 sarà ricordato come un anno straordinario in cui la resilienza di persone e imprese è stata messa a dura prova per un lungo periodo di tempo. Grazie alla coerente esecuzione della nostra strategia, Coima Res ha dimostrato la propria sostenibilità in un contesto di mercato difficile, registrando una solida performance in termini di incasso dei canoni e conservando al contempo un’ampia riserva di liquidità, pari a circa 50 milioni. Tutto questo ci ha permesso di mantenere un dividendo stabile, pari ad euro 0,30 per azione, in linea con gli ultimi due anni. Con il programma di vaccinazione avviato ed in fase di accelerazione come priorità del Governo Draghi, torneremo presto ad una rinormalizzazione della vita privata e professionale che contribuirà alla ripresa economica del Paese”.

Sono queste le parole con cui Manfredi Catella, Fondatore e Amministratore Delegato di Coima Res, ha sintetizzato l’andamento dell’esercizio 2020 e confermato la propria view positiva per l’esercizio in corso.

La valutazione di Coima Res appare estremamente attraente al prezzo di chiusura di borsa di venerdì 26 febbraio (€6,70 per azione), considerando come il portafoglio della società abbia un rendimento implicito netto pari al 7,2-7,5% (a fronte di un rendimento netto a book value del 5,1-5,3%), che implica una valutazione del portafoglio a c. €3.200/mq (a fronte di un valore a book value di circa €4.600/mq). Al prezzo di borsa il dividend yield di COIMA RES è pari a c. 4,5% (rispetto ad un dividend yield del FTSE MIB pari al 4,0%).

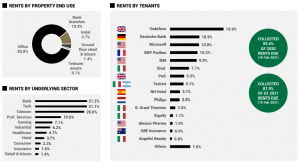

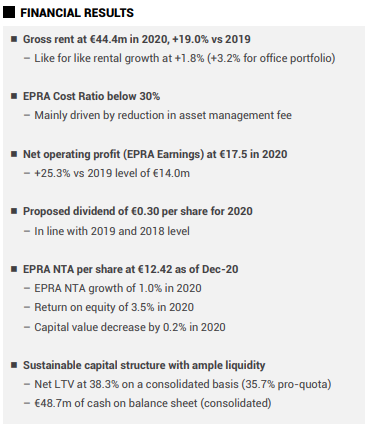

Riportando il focus sul 2020, i canoni di locazione della società milanese sono aumentati del 19% a 44,4 milioni, beneficiando delle acquisizioni completate nel 2019 (in parte compensate dalle cessioni di 10 filiali bancarie nel corso dell’anno) con un incremento su base like for like dell’1,8% (+3,2% limitando l’analisi al portafoglio uffici).

La resiliente performance ha testimoniato la solidità del portafoglio immobiliare e dei suoi conduttori che, nonostante l’emergenza sanitaria Covid-19, hanno consentito alla società di incassare il 99,4% dei canoni dovuti per il 2020, superando i livelli del 2019 (98,6%).

La resiliente performance ha testimoniato la solidità del portafoglio immobiliare e dei suoi conduttori che, nonostante l’emergenza sanitaria Covid-19, hanno consentito alla società di incassare il 99,4% dei canoni dovuti per il 2020, superando i livelli del 2019 (98,6%).

Ricordiamo in merito come il portafoglio conduttori è rappresentato prevalentemente da multinazionali di medie e grandi dimensioni tra cui Vodafone, Deutsche Bank, Microsoft, BNP Paribas, IBM, Sisal, PwC, Techint, NH Hotel e Philips.

Proseguendo nell’analisi del FY2020, il Net Operating Income ha segnato un progresso del 20,6% a 40,3 milioni, con il relativo margine in aumento di 120 bps al 90,8% (grazie al diverso mix di immobili). La minore commissione di asset management concordata con Coima Sgr (risparmio 1,3 mln all’anno) ha contribuito alla riduzione dei costi di struttura, scesi del 4,4% a 8,4 milioni.

Proseguendo nell’analisi del FY2020, il Net Operating Income ha segnato un progresso del 20,6% a 40,3 milioni, con il relativo margine in aumento di 120 bps al 90,8% (grazie al diverso mix di immobili). La minore commissione di asset management concordata con Coima Sgr (risparmio 1,3 mln all’anno) ha contribuito alla riduzione dei costi di struttura, scesi del 4,4% a 8,4 milioni.

Dinamica in aumento anche per l’Ebitda (+34,4% a 31,5 milioni) e l’FFO Ricorrente (+37,2%). Gli EPRA Earnings, pari a 17,5 milioni, hanno registrato un incremento del 25,3% (EPRA Earnings per azione 0,49 euro).

Sul fronte patrimoniale, il LTV resta sotto il 40%, migliorando al 38,3% (35,7% su base pro quota) con in luce la già accennata posizione di cassa pari a 48,7 milioni.

Il Cda di Coima Res proporrà la distribuzione di un dividendo di 0,30 euro, in linea con l’ammontare distribuito negli ultimi due esercizi. L’acconto, pari a 0,10 euro, è stato pagato lo scorso 18 novembre e il saldo, pari a 0,20 euro, sarà messo in pagamento il 28 aprile 2021.

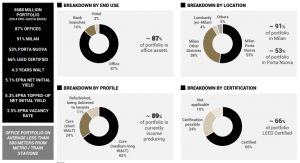

Analizzando il portafoglio immobiliare di Coima Res, il valore su base pro quota è rimasto sostanzialmente stabile poiché le CAPEX, pari a 9,1 milioni (connesse principalmente a Corso Como Place), sono state compensate da un decremento del fair value per 1,4 milioni e da cessioni per un ammontare di 7,9 milioni. Al 31 dicembre 2020 si segnala un Portafoglio costituito da 9 complessi immobiliari, principalmente a uso ufficio, situati a Milano e 58 filiali bancarie situate nel Nord e Centro Italia, per un valore complessivo su base pro-quota di 688,3 milioni, con un’esposizione strategica per il 91% a Milano, il 53% a Milano Porta Nuova e 87% a uso ufficio.

Analizzando il portafoglio immobiliare di Coima Res, il valore su base pro quota è rimasto sostanzialmente stabile poiché le CAPEX, pari a 9,1 milioni (connesse principalmente a Corso Como Place), sono state compensate da un decremento del fair value per 1,4 milioni e da cessioni per un ammontare di 7,9 milioni. Al 31 dicembre 2020 si segnala un Portafoglio costituito da 9 complessi immobiliari, principalmente a uso ufficio, situati a Milano e 58 filiali bancarie situate nel Nord e Centro Italia, per un valore complessivo su base pro-quota di 688,3 milioni, con un’esposizione strategica per il 91% a Milano, il 53% a Milano Porta Nuova e 87% a uso ufficio.

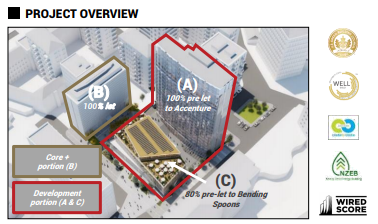

Nel corso della call di presentazione dei risultati agli analisti ampia attenzione è stata dedicata al progetto Corso Como Place, completato nel quarto trimestre dello scorso esercizio e consegnato a gennaio 2021 ai conduttori Accenture e Bending Spoons, con cui già nel 2019 era stato firmato un contratto preliminare di locazione per l’intera porzione a uso ufficio del progetto (edifici A e C per 95% superfici sviluppate).

Nel corso della call di presentazione dei risultati agli analisti ampia attenzione è stata dedicata al progetto Corso Como Place, completato nel quarto trimestre dello scorso esercizio e consegnato a gennaio 2021 ai conduttori Accenture e Bending Spoons, con cui già nel 2019 era stato firmato un contratto preliminare di locazione per l’intera porzione a uso ufficio del progetto (edifici A e C per 95% superfici sviluppate).

Il tema della sostenibilità resta centrale per Coima Res che può contare su un portafoglio immobiliare certificato LEED per il 66% e che nel 2020 ha visto la società, insieme a Coima Sgr, avviare il processo per ottenere le certificazioni “LEED for Communities” e “WELL Community” per il distretto di Porta Nuova a Milano, diventato il primo progetto di riqualificazione distrettuale al mondo ad ambire a tale doppia certificazione. La percentuale del portafoglio dotata di certificazione è desiderabilmente destinata a salire oltre l’80%, coerentemente con il percorso di crescita del gruppo al 2025, che vede il “likely portfolio” composto al 100% da immobili siti a Milano (60% Porta Nuova) e focalizzato al 100% sul segmento uffici.

Il programma 2021-2025 vedrà infatti concentrare ulteriormente il portafoglio nell’asset class uffici, in aree centrali, resilienti e “prime” di Milano, portando avanti una rotazione del portafoglio con la cessione degli asset maturi, non core e non considerati più strategici; oltre a una ristrutturazione di asset selezionati del portafoglio.

Il programma 2021-2025 vedrà infatti concentrare ulteriormente il portafoglio nell’asset class uffici, in aree centrali, resilienti e “prime” di Milano, portando avanti una rotazione del portafoglio con la cessione degli asset maturi, non core e non considerati più strategici; oltre a una ristrutturazione di asset selezionati del portafoglio.

È quanto confermato anche da Manfredi Catella durante la call con gli analisti, in cui il Founder e CEO di Coima Res si è soffermato sullo sviluppo degli immobili Monte Rosa e Tocqueville, mirando a un upgrade dei due asset coerentemente con l’esempio di Corso Como Place. Per quanto riguarda l’outlook, Coima Res ritiene che il potenziale aumento dell’adozione della pratica del “work from home” influenzerà la domanda dei conduttori per spazi per ad uso ufficio ma con molta probabilità cambierà anche la percezione degli uffici, che diventeranno luoghi di “interazione” con caratteristiche tecniche e architettoniche evolute per massimizzare il coinvolgimento dei dipendenti, stimolarne la produttività e il potenziale.

La polarizzazione tra quartieri qualificati e quartieri indifferenziati sarà accelererà ulteriormente, favorendo proprio quei quartieri qualificati che continueranno ad attrarre domanda di qualità da parte di conduttori per immobili ad uso uffici, mantenendo un livello limitato di sfitto nel medio termine. Considerazioni che sostengono le prospettive per l’esercizio in corso, la cui guidance prudenziale evidenzia Epra Earnings per azione pari a 0,40 euro.