De’Longhi ha chiuso il 2020 con ricavi e margini in crescita a doppia cifra, in un anno di elevate complessità che ha richiesto una straordinaria flessibilità e reattività.

Ciò ha consentito alle strutture produttive e di supply-chain di fornire ai clienti continuità di servizio. Al riguardo, sono proseguiti gli investimenti industriali di ampliamento della capacità produttiva in entrambe le piattaforme cinese ed europea.

Sul fronte commerciale, le restrizioni imposte dalla gestione della pandemia hanno inevitabilmente modificato la presenza distributiva, portando ad una accelerazione dello sviluppo del mondo on-line sia come luogo di acquisto che come veicolo di comunicazione.

Le azioni intraprese hanno permesso al Gruppo di cogliere i trend in atto nel mercato, che hanno evidenziato un’accresciuta attenzione dei consumatori nei confronti dell’ambito domestico, favorendo le scelte di acquisto verso i prodotti legati alla “home experience”.

Più specificamente nell’ambito del caffè e della preparazione dei cibi, il trend, già positivo nei primi mesi del 2020, ha subito una sostanziale accelerazione nel corso dell’anno, con tassi di crescita molto sostenuti. Tali effetti positivi hanno trovato ulteriore supporto nella strategia di investimento in marketing e comunicazione e di innovazione di prodotto perseguita dal Gruppo in un’ottica di sviluppo di medio termine.

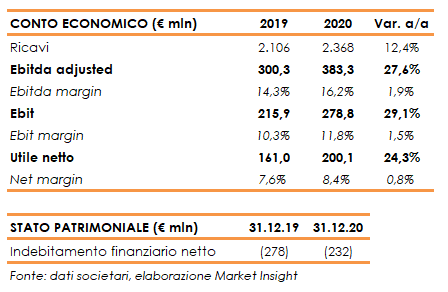

I ricavi sono aumentati del 12,4% in termini normalizzati a 2,27 miliardi (+14,3% a livello organico), con tutte le aree geografiche hanno evidenziato una crescita a doppia cifra ad eccezione dell’area MEIA (-12%, -9,4% a livello organico).

A livello di prodotti, il comparto del caffè (52% dei ricavi) ha conseguito una crescita normalizzata a doppia cifra con un’importante espansione della famiglia delle macchine superautomatiche e di quelle manuali. In crescita anche la famiglia dei sistemi a capsula, che tuttavia vedono diluita la propria incidenza sul totale del segmento.

Il segmento della cottura e preparazione dei cibi ha conseguito una crescita normalizzata high single digit principalmente grazie all’espansione delle kitchen machines, in crescita ad un tasso in the twenties. Il segmento della pulizia e stiro ha chiuso il 2020 con una crescita mid single digit in termini normalizzati, sostenuta da un ultimo trimestre in espansione double digit in particolare grazie al recupero del mondo della pulizia della casa.

Infine, anche il segmento del condizionamento e riscaldamento portatile ha conseguito un tasso di crescita double digits in termini normalizzati, grazie all’andamento brillante del condizionamento e dei prodotti legati al trattamento dell’aria.

Per quanto riguarda i margini operativi, l’Ebitda adjusted è aumentato del 27,6% a 383,3 milioni con una redditività salita al 16,2% (+190 punti base) nonostante maggiori investimenti in marketing e comunicazione. L’Ebit è cresciuto del 29,1% a 278,8 milioni, con un’incidenza sul fatturato all’11,8% (+150 punti base).

L’esercizio si è chiuso con un incremento dell’utile netto del 24,3% a 200,1 milioni, mentre l’utile netto adjusted si è attestato a 218 milioni dai 165,7 milioni del 2019.

Dal lato patrimoniale, la posizione finanziaria netta è risultata positiva per 232 milioni, 561 milioni escludendo l’acquisizione di Capital Brands Holdings (pari a 329 milioni), rispetto ai 278 milioni al 31 dicembre 2019.

Escludendo l’acquisizione di Capital Brands ed il pagamento di dividendi per 80,8 milioni, la generazione di cassa dell’anno è stata pari a 364,3 milioni, dopo investimenti per 89,5 milioni, di cui 8,8 milioni relativi ad investimenti in beni in leasing.

Infine, il Cda ha approvato le linee guida della politica dei dividendi del Gruppo, che prevede un pay-out ratio al 40% dell’utile netto, modificabile in caso di variazioni rilevanti della leva finanziaria. In relazione all’utile dell’esercizio 2020, ha proposto la distribuzione di un dividendo di 0,54 euro per azione, per un totale di 80,8 milioni e pari ad un pay out ratio del 40,4%.

Conferito inoltre il mandato all’Amministratore Delegato di procedere all’emissione di una seconda tranche di un prestito obbligazionario non convertibile, non quotato e non soggetto a rating, per un importo pari a Euro 150 milioni, con durata ventennale, che sarà sottoscritta da primari investitori istituzionali statunitensi.