De’Longhi ha chiuso il quarto trimestre 2020 con risultati in forte crescita, beneficiando del trend in atto del mercato che ha evidenziato un’accresciuta attenzione dei consumatori nei confronti dell’ambito domestico, favorendo le scelte di acquisto verso i prodotti legati alla “home experience”.

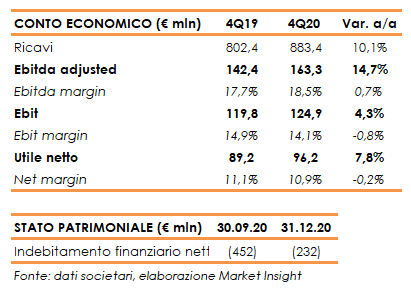

I ricavi sono aumentati del 10,1% a 883,4 milioni (+13,6% a livello organico). Nel dettaglio, l’Europa sud-occidentale ha segnato un +12,7% a 352,5 milioni (+12,7% la variazione organica), l’Europa nord-orientale un +12% a 270,6 milioni (+19% la variazione organica), l’area MEIA un -3,6% a 44,3 milioni (+2% la variazione organica) e l’area APA un +6,9% a 216 milioni (+11,3% la variazione organica).

A livello di segmenti di prodotto, il comparto del caffè ha conseguito una crescita normalizzata a doppia cifra, con un’importante espansione della famiglia delle macchine superautomatiche e di quelle manuali. In crescita anche la famiglia dei sistemi a capsula, che tuttavia vedono diluita la propria incidenza sul totale del segmento.

Il segmento della cottura e preparazione dei cibi ha conseguito una crescita normalizzata high single digit, principalmente grazie all’espansione delle kitchen machines, in crescita ad un tasso in the twenties.

Il segmento della pulizia e stiro ha registrato un’espansione double digit in particolare grazie al recupero del mondo della pulizia della casa. Infine, anche il segmento del condizionamento e riscaldamento portatile ha conseguito un tasso di crescita double digits in termini normalizzati, grazie all’andamento brillante del condizionamento e dei prodotti legati al trattamento dell’aria.

L’Ebitda adjusted aumentato del 14,7% a 163,3 milioni portando la marginalità al 18,5% (+70 punti base), mentre l’Ebit ha segnato un +4,3% a 124,9 milioni con un’incidenza sul fatturato al 14,1% (-80 punti base).

Il trimestre si è chiuso con un utile netto in aumento del 7,8% a 96,2 milioni, mentre a livello adjusted il risultato è pari a 107,7 milioni.

Dal lato patrimoniale, la liquidità netta è pari a 232 milioni, in diminuzione rispetto ai 452 milioni al 30 settembre 2020 per effetto dell’acquisizione dei Capital Brands Holdings.

Il Consiglio di Amministrazione ha deliberato di proporre all’Assemblea degli Azionisti (che si terrà in data 21 aprile 2021) un dividendo di 0,54 euro per azione, per un importo totale di 80,8 milioni, pagabile a partire dal 26 maggio 2021, con stacco cedola il 24 maggio e con la c.d. record date al 25 maggio.

Per quanto riguarda l’evoluzione della gestione, alla luce dell’andamento delle vendite nelle prime settimane del 2021, che lascia intravedere per il primo trimestre una crescita, a parità di perimetro, attorno al 50%, la Società stima per l’anno in corso ricavi in crescita organica, includendo anche l’acquisita Capital Brands, nell’intervallo 22 – 26% (nell’area 12 – 15% a parità di perimetro).

Inoltre, sul fronte della marginalità, la Società proseguirà nella sua strategia di reinvestire una quota del margine operativo in attività di sostegno all’innovazione di prodotto, alla comunicazione sui brand e al rafforzamento della strategia sul digitale finalizzati ad una crescita sostenibile, riuscendo al contempo a conseguire un Ebitda adjusted per il nuovo perimetro sostanzialmente in linea con il 2020 in termini percentuali sui ricavi.