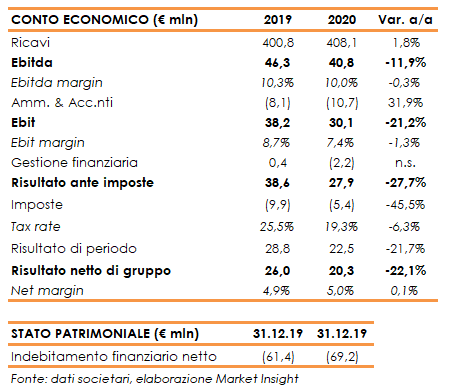

Il gruppo ha chiuso il 2020 con ricavi in aumento dell’1,8% oltre i 408 milioni, grazie alla forte accelerazione del quarto trimestre che ha registrato un fatturato record di 140 milioni. L’Ebit è diminuito del 21,1% a 30,1 milioni e l’utile netto del 22,1% a 20,3 milioni. Migliora la posizione finanziaria netta nonostante gli investimenti effettuati, con liquidità salita a 69 milioni. Proposto un dividendo di 0,40 euro per azione. Solida guidance 2021 con ricavi attesi in crescita del 10%

El.En ha chiuso il 2020 con risultati ritenuti molto soddisfacenti, in considerazione delle restrizioni ed interruzioni subite, dei lockdown che hanno imposto la chiusura degli stabilimenti in Cina e in Italia e della profonda alterazione della domanda verificatasi al primo diffondersi della pandemia.

Le condizioni economiche generali hanno inciso sulla redditività del Gruppo costringendo le aziende a ritmi di produzione ridotti ed a margini sulle vendite inferiori per mantenere le posizioni di mercato. Non hanno invece influenzato la capacità di innovare e l’attrattività della gamma dei prodotti che il Gruppo ha continuato ad ampliare offrendo al mercato nuovi prodotti e nuove versioni di prodotti.

Nonostante i fattori pandemici, il 2020 è stato ancora un esercizio di crescita e tangibile consolidamento delle posizioni competitive del gruppo su scala globale, a testimonianza della capacità di proseguire il percorso di sviluppo per il quale negli ultimi esercizi sono stati sostenuti ingenti investimenti destinati all’ampliamento delle strutture logistiche e delle principali funzioni operative.

Nel dettaglio, i ricavi sono cresciuti dell’1,8% superando i 408 milioni, anche grazie alla forte accelerazione del quarto trimestre con un fatturato record di 140 milioni a conferma che la pandemia ha solo ritardato il piano di crescita del gruppo, che ha ripreso lo sviluppo come previsto prima della pandemia.

Il Settore Medicale, che ha rappresentato il 56% dei ricavi totali, ha segnato un -5,4%, con una buona tenuta del segmento dell’estetica (+1,7%) grazie all’immissione sul mercato di nuovi sistemi per epilazione, trattamenti del corpo e della pelle e alla capacità della filiale giapponese di capitalizzare l’efficacia della propria distribuzione potenziando con upgrade funzionali la base installata e veicolando tramite gli stessi canali interessanti volumi di apparecchiature di produzione locale.

Al contrario, le vendite nel segmento della chirurgia ed ancora più marcatamente nella fisioterapia hanno subìto la polarizzazione delle attività e delle attenzioni delle strutture medico sanitarie sul trattamento delle problematiche Covid, che ha messo in secondo piano tutte le altre discipline e reso molto difficile anche l’interazione con le strutture e il personale medico per la fase di commercializzazione. In questi segmenti si sono registrate contrazioni rispettivamente del 24% circa e del 28% circa.

Si è invece ancora distinto il service post vendita con un volume di affari che aumenta di circa lo 0,4% ed una incidenza sul fatturato del settore medicale pari al 20,13% circa, passando da 45,9 milioni del 2019 a 46,1 milioni del 2020.

Il Settore Industriale, invece, ha segnato un +13% trascinato dal segmento del taglio, che ha segnato un +75% nel quarto trimestre e un +23,2% nell’intero esercizio.

A livello geografico, la crescita ha interessato i Paesi extra europei (5,64%). In particolare, il Giappone dove il Covid ha avuto un impatto meno incisivo e la filiale Withus ha segnato un record di fatturato; la Cina dove l’attività del settore taglio ha mantenuto ritmi record nel secondo semestre; gli Usa dove i distributori nel settore medicale hanno ben resistito a condizioni ambientali molto avverse per la maggior parte dell’anno.

Le leggere contrazioni registrate in Italia (-2,31%) ed Europa (-6,25%) sono da considerarsi ottimi risultati alla luce degli estesi periodi di lockdown e restrizioni adottati nei vari Paesi d’Europa. I mercati esteri continuano a rappresentare nel complesso oltre l’82% del fatturato, confermando ancora la dimensione globale dell’attività del Gruppo.

In calo i margini operativi, con una flessione che per il Settore Industriale ha riguardato una scelta strategica mirata ad occupare rapidamente quote di mercato, mentre in quello Medicale è anche effetto di un mix di prodotti nel quale le vendite da distribuzione pura e quindi con margine ridotto hanno registrato un grande aumento nell’anno.

L’Ebitda è diminuito dell’11,9% a 40,8 milioni con una tenuta della marginalità al 10% (-30 punti base), grazie al contenimento dei costi operativi, in particolare di quelli commerciali per l’impossibilità di viaggiare partecipare a fiere e congressi, e di quelli del personale per effetto del ricorso alla CIG nei momenti più critici del lockdown.

L’Ebit è sceso del 21,2% a 30,1 milioni con un’incidenza sul fatturato al 7,4% (-130 punti base), dopo maggiori ammortamenti per il volume degli investimenti negli anni passati e accantonamenti prudenziali i stanziati in virtù dei rischi e incertezze derivante dal perdurare della pandemia.

L’esercizio si è chiuso con un calo dell’utile netto del 22,1% a 20,3 milioni, con il peggioramento della gestione finanziaria in parte compensata dalla diminuzione del tax rate.

Dal lato patrimoniale, la posizione finanziaria netta riporta liquidità per 69,2 milioni, in miglioramento rispetto ai 61,4 milioni al 31 dicembre 2019 grazie alla forte generazione di cassa e nonostante i consistenti investimenti effettuati.

Nel corso dell’esercizio, 20 milioni sono stati investiti nell’acquisto di un’importante quota di minoranza della Penta Laser Wenzhou, divenuta la capogruppo di tutte le attività del Gruppo in Cina nel settore industriale, oggetto di un ampio piano di investimenti mirato ad espandere ancora la capacità produttiva e di sviluppo di prodotti per servire al meglio il mercato locale del quale si prevede una crescita della domanda. Piano che dopo l’imprevista pausa forzata dalla parentesi del Covid, sta cominciando ad evidenziare con i risultati la concretezza delle aspirazioni che ci hanno spinto a investire in questa attività.

Per quanto riguarda l’evoluzione della gestione, le previsioni per il 2021 riguardano la ripresa di quel percorso di crescita che la pandemia ha rallentato senza interromperlo. Forte di strutture operative consolidatesi nel tempo in una organizzazione mirata alla sostenibilità di medio termine del successo del gruppo, la Società prevede una crescita superiore al 10%, con un miglioramento del risultato operativo ed auspicabilmente anche della redditività operativa.

Infine, il Consiglio di amministrazione di El.En ha proposto la distribuzione di un dividendo di 0,40 euro per azione, con data di pagamento il 26 maggio 2021 (stacco cedola n. 5 in Borsa 24 maggio 2021) e con record date alla data del 25 maggio 2021.