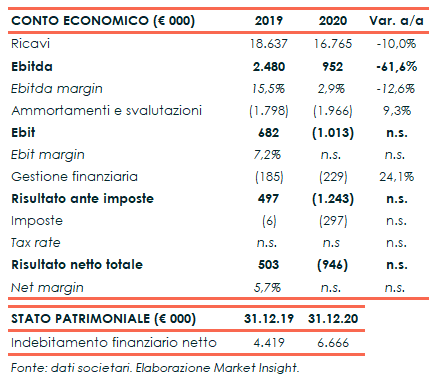

Grifal ha archiviato il 2020 con ricavi in calo del 10% a 16,76 milioni. In particolare, gli effetti del lockdwon hanno raffreddato la crescita registrata nei primi due mesi dell’anno con un sensibile calo delle vendite nel periodo da marzo a maggio (-38% rispetto allo stesso periodo del 2019).

Nel secondo semestre, invece, si è assistito ad un’inversione di tendenza, con le vendite che sono tornate a crescere (+5% nell’ultimo trimestre 2020 rispetto al corrispondente periodo 2019), consentendo di contenere la riduzione complessiva del fatturato nell’intero esercizio.

Da sottolineare, inoltre, la continua crescita di cArtù, che rappresenta ora il 18% dei ricavi totali (10,8% nel 2019), e delle vendite estere, in particolare in Europa dove sono salite al 25,3% del totale (22,8% nel 2019). In calo l’Italia al 72,2% del totale (75,2% nel 2019).

I margini operativi sono stati penalizzati da una serie di fattori concomitanti: l’adozione nell’area produttiva delle norme di prevenzione anti Covid-19 che hanno comportato costi aggiuntivi e, soprattutto nel primo periodo di applicazione, determinato inefficienze nell’operatività; una struttura organizzativa disegnata a supporto della crescita e sovradimensionata durante la fase di contrazione del fatturato; lo sforzo profuso nel continuare a perseguire i progetti di diversificazione e internazionalizzazione.

L’Ebitda è diminuito del 61,6% a 0,95 milioni, con un’incidenza sui ricavi scesa al 2,9% (15,5% nel 2019). Da sottolineare, che il dato dell’esercizio precedente beneficiava di un credito di imposta legato ai costi sostenuti in sede di Ipo di 0,5 milioni.

L’Ebit è risultato negativo per 1,01 milioni, a fronte degli 0,68 milioni del 2019. L’esercizio si è chiuso con una perdita netta di 0,95 milioni, rispetto all’utile di 0,5 milioni dell’anno precedente.

Dal lato patrimoniale, l’indebitamento finanziario netto è aumentato a 6,67 milioni, rispetto ai 4,42 milioni al 31 dicembre 2019. L’indebitamento è caratterizzato da un significativo incremento della componente a Medio-Lungo Termine ed evidenza gli sforzi compiuti dal management, nello sfruttare tutte le opportunità disponibili a garantire la liquidità necessaria a superare il periodo di incertezza, a sostenere i piani di crescita aziendali ed a proseguire nel piano di investimenti. Si è invece azzerato l’indebitamento a Breve Termine.

Fabio Gritti, presidente e Amministratore delegato di Grifal, ha commentato: “Nonostante la perdita registrata nel corso dell’esercizio, la valutazione complessiva sull’attività svolta nel corso del 2020 rimane molto positiva. Infatti, dal secondo semestre 2020 il fatturato è tornato a crescere, registrando un valore di 9 milioni pari al 54% del totale annuo 2020 (mentre a causa dell’usuale stagionalità, il secondo semestre 2019 rappresentava solo il 48% del totale annuo 2019)”.

“Tale crescita risulta ancora più effervescente nel primo trimestre 2021, in cui gli ordini hanno raggiunto un controvalore pari al 34,2% dei ricavi totali 2020, mentre gli ordini del corrispondente periodo 2020 rappresentavano solo il 25,6% del totale ricavi 2020”.

Come si legge in una nota, in un momento di grande trasformazione, accelerata dalla pandemia in corso, Grifal continua ad anticipare le tendenze del mercato e a proporre prodotti coerenti con le nuove sensibilità emergenti: sostenibilità, efficienza, circolarità.

Fattori differenzianti che hanno consentito a Grifal di incrementare in maniera consistente il flusso degli ordinativi rivolgendosi ad un pubblico sempre più ampio, anche grazie ad un posizionamento reputazionale di eccellenza. Nel corso dei prossimi mesi è prevista la commercializzazione di materiali ondulati fonoassorbenti estetici, dedicati al mercato americano e materiali di protezione (wall bumper) dedicati al mercato europeo.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Grifal