Il settore della raffinazione ha vissuto nel 2020 una delle crisi peggiori della sua storia, innescata da un crollo dei consumi senza precedenti seguite alle restrizioni messe in atto a livello globale per contenere la pandemia.

L’EMC Benchmark, che nel 2019 si era attestato a una media di 1,1$/bl, ha registrato nel 2020 un valore medio negativo pari a -0,5$/bl. Rispetto a tale margine EMC, Saras ha ottenuto un margine di raffinazione medio pari a 1,5$/bl (4,5$/bl nel 2019), con un premio medio di +2,0$/bl (premio pari a +3,4$/bl nel 2019), anche a fronte delle minori lavorazioni rispetto all’esercizio precedente.

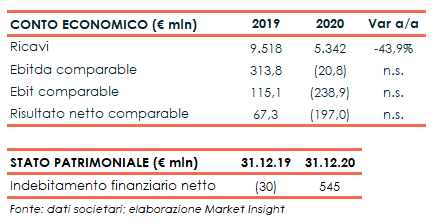

In tale contesto, i ricavi di Saras sono diminuiti del 45% a 5.342 milioni. Il segmento Raffinazione ha registrato un -46% a 3.174 milioni e il segmento Marketing un -44% a 897 milioni. Inferiore anche il contributo dei segmenti Power ed Eolico che hanno registrato ricavi inferiori al 2019 rispettivamente del 20% e del 14%, risentendo del minor valore della tariffa CIP6 e in generale del calo del prezzo dell’energia elettrica.

Lo scenario ha impattato profondamente i volumi venduti, le quotazioni e la marginalità dei prodotti petroliferi. Nel segmento Raffinazione, i volumi si sono ridotti del 14% rispetto al 2019, complice anche uno dei più importanti turnaround nella storia della raffineria di Sarroch, già programmato per il 2020 e regolarmente concluso nell’anno, che ha coinvolto le unità Topping T1 e l’unità FCC, principale impianto utilizzato nella produzione di benzina.

Nel Marketing, i volumi di vendita si sono ridotti del 17%, rispetto a una media nazionale che ha visto nel 2020 i consumi di benzina ridursi del 21% e quelli di gasolio del 17%. In particolare, in Italia, la performance del segmento ha confermato un trend di vendita di carburanti nel canale extrarete complessivamente migliore del mercato.

Da un punto di vista delle quotazioni, la benzina ha segnato una media di 382 $/ton (rispetto alla media di 595$/ton del 2019), mentre le quotazioni del diesel sono state in media pari a 362 $/ton (rispetto alla media di 586 $/ton nel 2019). Il crack della benzina ha registrato un valore medio nell’anno di 3,9$/bl, inferiore del 44% rispetto a quello del 2019 (7,0 $/bl). Analogamente, il crack del diesel è stato in media pari a 6,7$/bl, toccando valori inferiori ai 2$/bl, con un calo del 53% rispetto alla media di 14,3$/bl del 2019, con valori particolarmente bassi nel secondo semestre, che hanno toccato i 1,3$/bl a settembre.

L’Ebitda e il risultato netto comparable negativi rispettivamente per 20,8 milioni e 197 milioni, fortemente impattati dagli effetti imprevedibili della pandemia che ha provocato un drastico calo della domanda e dei margini, in un anno senza precedenti per l’industria della raffinazione.

L’Ebitda e il risultato netto reported sono negativi rispettivamente per 87,1 milioni e 275,1 milioni, per l’ulteriore effetto, rispetto ai risultati comparable, del crollo nella domanda petrolifera e dell’estrema volatilità nei prezzi che hanno determinato un allineamento ai valori correnti degli stock inventariali di grezzi e prodotti finiti, e l’aggiornamento delle curve dei prezzi in funzione dello scenario attuale con una revisione del valore contabile degli asset legati alla raffineria.

Gli investimenti nel 2020 sono stati pari a 255,5 milioni e principalmente dedicati al segmento Raffinazione (225,9 milioni), rispetto a 344,6 milioni del 2019.

Dal lato patrimoniale, l’indebitamento finanziario netto (incluso l’effetto negativo per 40,3 milioni dell’IFRS 16) si è attestato a 545 milioni, rispetto alla posizione positiva per 30 milioni al 31 dicembre 2019. Le dinamiche peggiorative sulla domanda e sui prezzi delle materie prime e dei prodotti scatenate dalla crisi pandemica hanno determinato, oltre a una minore redditività, un assorbimento di cassa a livello di capitale circolante netto.

In particolare, la generazione di cassa è stata negativa per 575 milioni. Oltre alla perdita gestionale a livello di Ebitda reported negativo e agli investimenti, l’impatto più rilevante è derivato dalla variazione del circolante, negativa nell’anno per 193 milioni. Tale dinamica è stata principalmente determinata da un forte decremento dei debiti commerciali, principalmente per effetto delle dinamiche di prezzo, si sono ridotti rispetto alla fine dell’esercizio precedente, per 732 milioni, valore superiore al decremento registrato nei crediti commerciali e negli stock inventariali, pari cumulativamente a 398 milioni, e ad altre variazioni di minore entità, come quelle legate al rilascio del fondo CO2 per 32 milioni, non avente effetto monetario, e al decremento del fondo imposte anticipate per 73 milioni.

Per quanto riguarda l’evoluzione della gestione, sulla base di uno scenario della raffinazione ancora debole previsto nel 2021, che si riflette in un EMC atteso da parte dei principali analisti di settore negativo e pari a circa -0,4$/bl, e sulla base delle principali assunzioni della Società sul reintegro dei costi nell’ambito del regime di essenzialità, le attività integrate di raffinazione e produzione e vendita di energia elettrica portano a stimare per il 2021 un premio Saras integrato annuo del nuovo segmento Industrial (Refining + Power) compreso tra 3,5 – 4,0 $/bl sul margine EMC benchmark.