Alla fine di un anno a due velocità, Amplifon chiude il 2020 con fatturato sceso del 10% a 1,6 miliardi ed un utile in calo del 7% a 101 milioni, mentre i margini migliorano dal 21,4% al 23,8% grazie al contenimento dei costi. Diversa la lettura su base omogenea: Ebitda (-5,6%) Ebit (-16,3%) e utile (-20%). Pur mantenendo una certa cautela, il management si aspetta una graduale normalizzazione del mercato in virtù della quale si attende una ripresa dei ricavi e della redditività. Tuttavia, permane elevato il rischio connesso all’aumento della competizione, oltre a quello legato ad uno sviluppo tecnologico alternativo all’apparecchio acustico.

Modello di Business

Amplifon, leader globale del mercato retail dell’hearing care, opera nella progettazione, applicazione e commercializzazione di apparecchi acustici.

Attraverso un network di circa 11.400 punti vendita in 27 Paesi e 5 continenti, il gruppo offre prodotti e servizi esclusivi, innovativi e altamente personalizzati, per garantire a ognuno la migliore soluzione.

Oltre agli apparecchi acustici, il gruppo offre accessori amplificati (telefoni e cellulari, cuffie, orologi e sveglie), tappi e otoprotettori standard e su misura, ma anche l’App Amplifon per ogni smartphone che permette di regolare in modo semplice e veloce le funzioni dell’ apparecchio acustico.

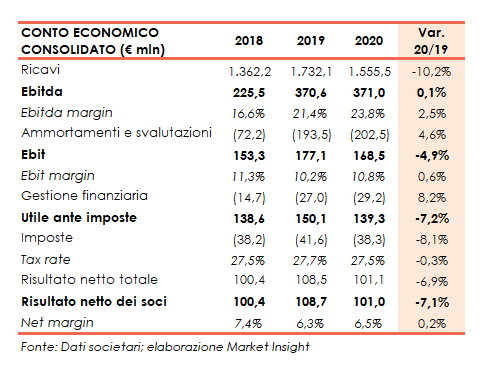

Conto Economico

Il 2020 del gruppo, fortemente condizionato dagli effetti della pandemia, è stato caratterizzato da un primo semestre in discesa a cui a fatto seguito una seconda parte in miglioramento. Complessivamente il giro d’affari è diminuito del 10% a 1,6 miliardi (-9,3% a cambi costanti) interamente riconducibile all’emergenza Covid-19, acuitasi principalmente tra marzo e giugno per poi recuperare nella seconda metà dell’anno. In particolare il calo a livello organico è stato pari all’11% , a cui si aggiunge il contributo delle acquisizioni per l’1,7%, mentre la variazione cambi ha inciso negativamente per lo 0,9%.

La negativa performance dei ricavi è stata controbilanciata dalle misure di contenimento dei costi intraprese consentendo alla marginalità operativa di salire al 23,8% (+250 bp) con un Ebitda pari a 371 milioni (+0,1%).

Ebit segna poi una calo del 5% a 168,5 milioni, con una redditività sulle vendite pari al 10,8%, rispetto al 10,2% del 2019, spesati maggiori ammortamenti e svalutazioni (+4,6% a 202,5 milioni) derivanti in particolare dagli investimenti effettuati nel 2019 per l’apertura di nuovi negozi e dai maggiori ammortamenti da attività per diritti d’uso.

L’esercizio chiude con un utile netto di competenza diminuito del 7% a 101 milioni, dopo maggiori oneri finanziari netti (+8% a 29 milioni) e la lieve diminuzione del tax rate dal 27,7% del 2019 al 27,5%.

Si segnala che nel 2019 sono stati registrati oneri non ricorrenti originati sostenuti a seguito dell’integrazione di GAES (acquisita a dicembre 2018), non presenti nel 2020. Escludendo dal 2019 tali oneri l’Ebitda segna un calo del 5,6%, con una marginalità comunque in aumento di 110 bp, l’Ebit del 16,3% e l’utile netto di oltre il 20%.

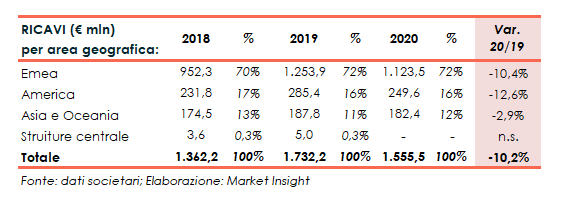

Breakdown ricavi

Tutte le aree geografiche, seppure con tempistiche e intensità diverse, hanno risentito degli effetti della pandemia. L’area Emea (-10% a 1,1 miliardi), che rappresenta il 72% del totale, è stata penalizzata principalmente nel secondo trimestre (-45%). L’area ha vissuto però una ripresa da luglio, confermata anche nel corso della seconda metà dell’anno (+6% la crescita nel secondo semestre), nonostante le nuove misure di lockdown implementate durante il quarto trimestre nei maggiori mercati europei per la seconda ondata pandemica.

In America (-12,6% a 250 milioni) la flessione ha interessato, in un primo momento, il mercato statunitense (fine marzo) e successivamente Canada e America Latina.

Nell’area dell’Asia e Oceania, la prima a essere colpita dalla pandemia, i ricavi sono diminuiti di un più contenuto 2,9%, risentendo anche degli effettivi negativi del cambio (-0,1% a cambi costanti). La performance è stata particolarmente positiva nella seconda metà dell’anno sostenuta dalla crescita organica e dal contributo dell’acquisizione di Attune Hearing Pty Ltd effettuata in Australia nei primi giorni di febbraio.

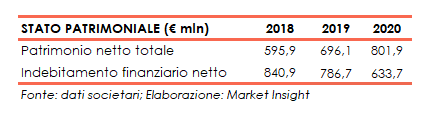

Stato Patrimoniale

Nel triennio aumenta il patrimonio netto, dai 596 milioni del 2018 agli 802 milioni di fine 2020, e migliora progressivamente l’indebitamento finanziario netto, dagli 841 milioni del 2018 ai 633,7 milioni del 2020, escludendo passività per leasing pari a 422,8 milioni e 424,6 milioni rispettivamente nel 2020 e 2021 (non presente nel 2018).

Nel 2020, il miglioramento è riconducibile al flusso di cassa generato dalla gestione operativa per 314 milioni assorbito in particolare da investimenti operativi netti per 57,2 milioni (88,9 milioni nel 2019) e in acquisizioni per 89,2 milioni (66,5 milioni nel 2019).

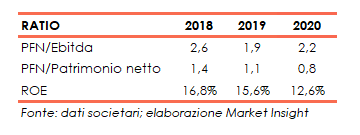

Ratio

Il gruppo presenta una struttura patrimoniale ed economica equilibrata con l’indicatore della capacità di ripagamento del debito 2020 pari a 2,2x, seppure in lieve aumento rispetto a 1,9x del 2019 (2,6x nel 2018), e il progressivo miglioramento del quoziente di indebitamento, sceso sotto l’unità a 0,8x (1,1x nel 2019).

L’indicatore del ritorno per gli azionisti, seppure in diminuzione al 12,6% nel 2020 (15,6% nel 2019), mantiene comunque un buon livello.

Outlook

Il permanere dell’incertezza connessa alla pandemia, limita la visibilità dei prossimi mesi imponendo al management, come per il recente passato, un certo livello di prudenza.

Per il 2021 Amplifon si aspetta una graduale normalizzazione del mercato hearing care, con il progressivo roll-out delle campagne vaccinali ed il conseguente allentamento delle misure restrittive. Per quanto riguarda i ricavi la società stima una forte ripresa rispetto al 2020 ed una solida crescita rispetto al 2019, la redditività dovrebbe continuare a beneficiare dalle azioni implementate nel 2020 conseguendo un’espansione dell’Ebitda rispetto al 2019.

Positive le aspettative del management anche nel medio termine “sia in termini di fatturato, che di redditività, grazie alla comprovata resilienza del business legata alla natura non discrezionale del prodotto e servizio offerto, alla bontà dei fondamentali del settore e agli inalterati comportamenti dei consumatori, nonché all’ancora più forte posizionamento competitivo, alla solida strategia e alla forte capacità di esecuzione sia in contesti di crescita che in contesti sfidanti come quello attuale”.

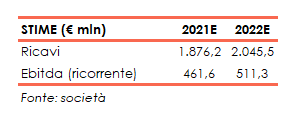

L’outlook per l’esercizio in corso e il 2022, sulla base del consensus (perimetro corrente) elaborato dalla società e basato sulla media delle stime di 11 analisti pubblicate dopo il rilascio dei risultati, indica per fine 2021 ricavi attesi a 1,87 miliardi, per superare 2 miliardi nel 2022, con un Ebitda pari a 462 milioni e 511 milioni rispettivamente per l’esercizio in corso e per il 2022.

Borsa

Il titolo Amplifon, che oggi viaggia sopra 32 euro, nell’ultimo anno ha guadagnato oltre il 75% sovraperformando l’indice Ftse Star, che nel pari periodo ha registrato +66%.

Dopo avere hanno toccato il minimo a 16,47 euro il 16 marzo 2020, in concomitanza con lo shock delle borse causato dallo scoppio della pandemia, le azioni hanno intrapreso un trend crescente fino a toccare il massimo storico a 37,5 euro il 12 febbraio 2021.